这可能是目前最先进的买基金方式,新浪基金小秘书只能帮您到这里啦。新浪基金实盘大赛,牛人带你选基,一键跟投,“何时买何时卖”统统不用愁!高手投万元60天赚941元,快来跟投,快来挑战高手!【我要参赛】

极简版减持新规 简到奔溃!小白也能看懂

文章来源:上交所投教

ID:sse_edu

一、减持“新规”指什么?

上交所据此发布了《上海证券交易所股东和董事、监事、高级管理人员减持股份实施细则》(以下简称《实施细则》),是的,你没看错,减持“新规”可以说是“极速落地”并生效!

至于为什么说是减持“新规”?原来,在2016年1月7日,证监会曾发布《上市公司大股东、董监高减持股份的若干规定》。

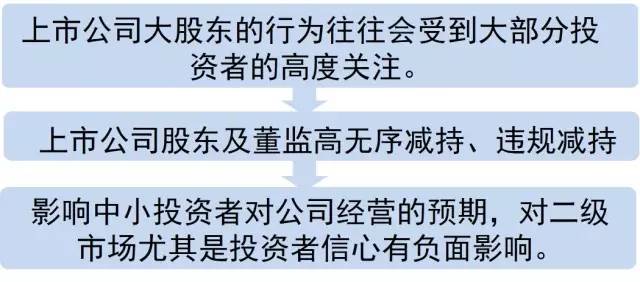

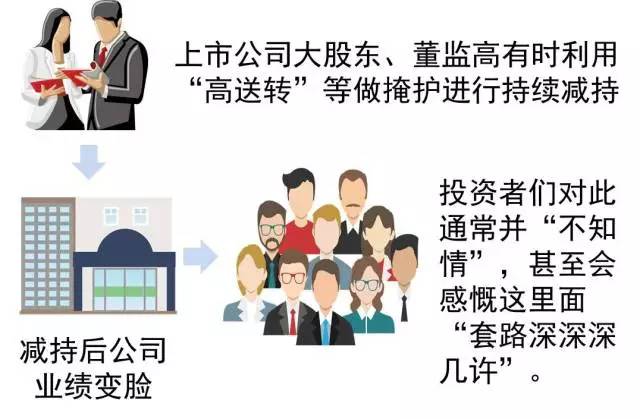

一年多来,随着市场情况不断变化,现行减持制度也暴露出一些问题,比如一些上市公司股东集中减持套现。针对这些问题,无论是证监会还是交易所在5月27日发布的“新规”都进行了更具针对性的调整和规范。

二、交易所出台《实施细则》主要是出于怎么样的考虑呢?

通俗地说,上市公司股东减持就是“卖股票”。

三、交易所的《实施细则》施行后,哪些人的交易行为会受到影响?对中小投资者来说,此后的证券交易会受到影响吗?

上市公司大股东、特定股东和董监高虽然人数少,但却对公司业务经营和管理决策有重要影响。为了保证市场公平,不让“关键少数”滥用“优势地位”损害交易秩序,侵犯中小投资者的权益,《实施细则》专门针对这三类主体的减持行为进行规范。

可以说,《实施细则》的出发点就是为了维护正常的交易秩序,防范无序减持,促进市场稳健运行,要说影响,那就是会进一步保护咱们中小投资者的权益。这么看,是不是要为监管层和交易所大大的点个赞呢!

四、上市公司大股东和董监高有减持行为,投资者怎么会知道呢?

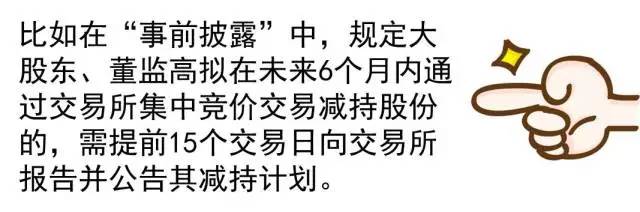

为保护广大投资者的知情权,为投资者的投资决策提供依据,《实施细则》建立起了关于减持的完善的预披露制度,将大股东、董监高纳入减持预披露的适用范围,通过“事前披露”、“事中披露”和“事后披露”这“三板斧”对信息披露要求作出了优化完善。

有了“预披露”制度,减持行为可以在“阳光下进行”,投资者尤其是广大中小投资者的知情权获得了保护。

在这儿,也提示咱们投资者要养成多多留意上市公司公告的习惯,尤其是这里提到的减持公告。投资者可通过上交所官方网站和APP查阅上市公司公告,及时了解减持信息,为自己做出投资决策提供依据。事实上,减持股份的原因多种多样,有的减持行为并不代表对公司前景的不看好,建议投资者理性对待减持行为,不盲从、不跟风,做理性投资人。

五、《实施细则》对大股东减持都规定了哪些要求呢?

大股东的减持行为一直是监管关注的重点,《实施细则》对此做出了明确规范。

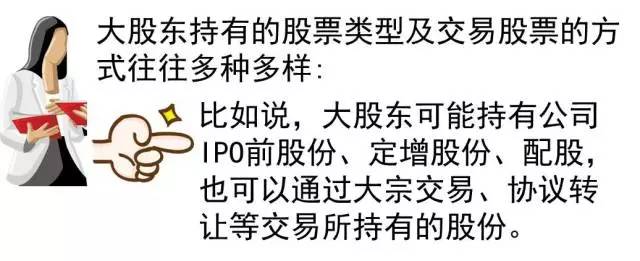

不同于广大中小投资者主要通过集中竞价交易买卖股票——

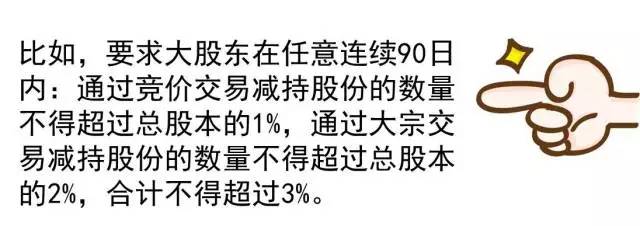

《实施细则》为鼓励大股东增持股份,对其通过集中竞价交易买入股票的减持行为不做限制,但通过其他方式获得的股票减持则要遵守“新规”。考虑到大股东集中减持股份,可能对该股票的二级市场交易价格带来冲击,《实施细则》也对减持数量进行了明确限制。

总的来说,《实施细则》关于减持行为的规范考虑得还是非常全面详尽的,比如,制定了防范通过大宗交易“过桥减持”等规避监管要求的规范,细化了减持的披露要求......对于这些内容,后续问题中我们一一解读啊!

六、刚刚提到了“过桥减持”,这指的是什么呢?《实施细则》对此有调整吗?

针对这种情况,《实施细则》作出了相应规定,要求通过大宗交易转让股份的出让方也须遵守关于减持数量限制的规定,大宗交易的受让方应遵守关于6个月禁止转让的限制规定。这样,“过桥”的方式显然不能规避监管规定,不规范的转让行为得到有效防范。

七、那对通过协议转让进行的减持,《实施细则》又有什么规定呀?

上交所在2016年1月发布的“减持通知”,对协议转让的最低受让比例、转让价格下限及后续义务等事项作出了规定。这次《实施细则》在保留原有规定的基础上,就本次新增的特定股东减持等事宜作出了补充规定。尤其是新增规定通过协议转让受让特定股份的股东的后续义务。要求其与出让方在随后6个月内,继续遵守细则关于减持比例的要求。6个月后,则不受此限,但如果受让方构成5%以上股东或者减持特定股份的,仍应遵守《实施细则》相关规定。

《实施细则》对特定股东的规定比较详尽,主要思路就是对协定转让的双方进行规范,无论是出让方,还是受让方,都要遵守关于减持时间和数量上的相关规定。这里不再赘述了。

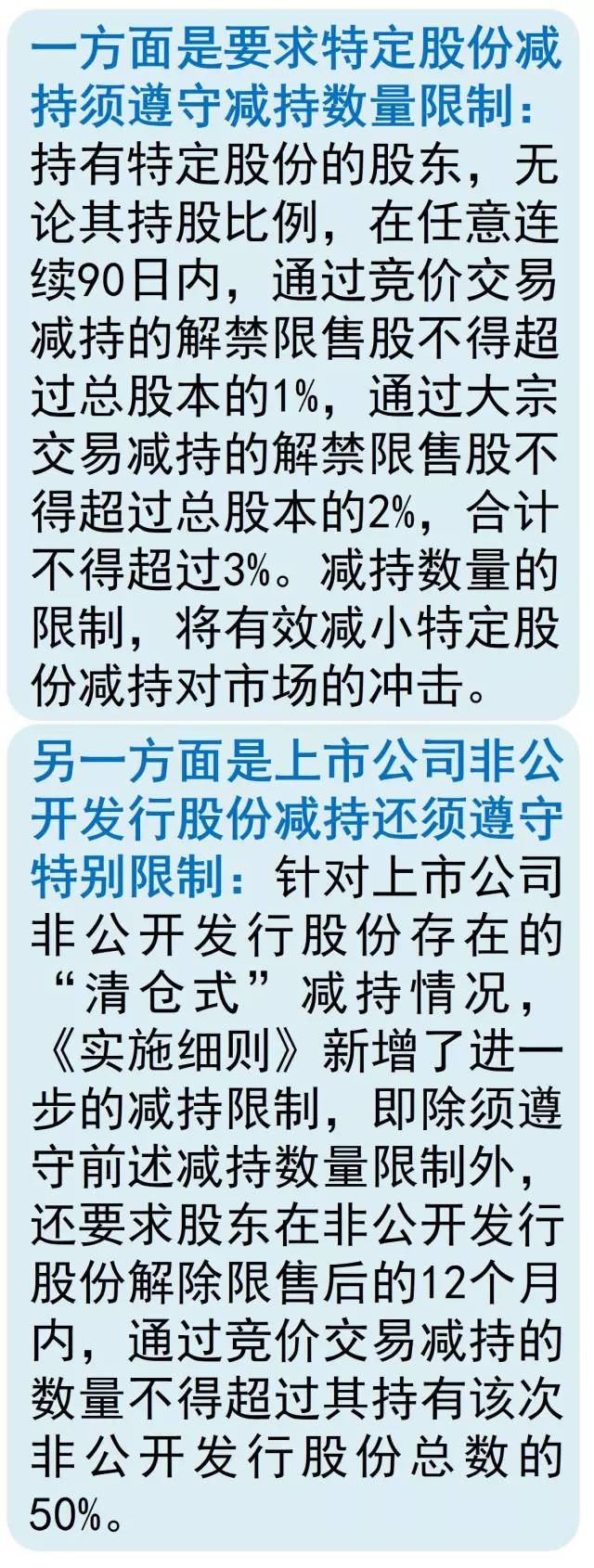

八、媒体上有时会有关于限售股解禁后减持的报道,对此,《实施细则》有没有相应的规范呢?

通常来说,限售股存在锁定期,解禁后,相关股东存在“赚一票”后“全身而退”的想法,《实施细则》也新增了关于减持这两类特定股份的规范,减持恐难肆意妄为。

九、看得出《实施细则》关于大股东减持的规范考虑得还是很周全的。实践中,还有的上市公司董监高为了减持股份干脆就辞职“跑路”了。对此,《实施细则》怎么规范的?

对此,《实施细则》规定,上市公司董监高在任期届满前离职的,在其原任期时间及其后的六个月内,仍应当适用公司法规定的减持比例要求,且实际离职之后的半年内不得减持。看来,“一走了之”并不能规避关于减持的监管要求。这样的规定,可以说是为了进一步规范董监高辞职后的减持股份行为。

十、对有的上市公司大股东或董监高出现的违规减持股份行为,交易所会怎么处理呢?

不用担心,《实施细则》对此有明确的规定。交易所将切实加强对股份减持的监管,对违规减持行为严肃查处,绝不手软。

具体的监管措施和纪律处分就包括对相关股东、董监高予以书面警示、通报批评、公开谴责、限制交易等;

对导致股价异常波动、严重影响市场交易秩序或者损害投资者利益的违规减持行为,从重从快予以处分;

对涉嫌违法违规的减持行为,将上报中国证监会予以查处。

广发策略:6月股市可能没那么差

近期投资者关注的焦点是“减持新规”,我们已在昨日发布深度报告分析了“新规”和“旧规”的区别以及对市场各种参与主体的影响,而本篇周报我们再来分析一下“减持新规”对市场整体以及风格的影响:

1、出台减持新规的必要性——2017~2018年的定增解禁量将是史无前例的,第一个高峰期就在今年三季度,若不对解禁减持加以控制,确实可能造成股市供需结构失衡。2014~2016年是A股上市公司的定增高峰期,年均定增融资规模1.2万亿,是往年的三到四倍。考虑到定增针对配售机构的锁定期是一年、针对大股东的锁定期是三年,因此未来两年将迎来巨额的定增解禁,如果对这些解禁减持不加限制,确实可能使股市出现阶段性的供需失衡——考虑到定增解禁的第一个高峰期就在今年三季度,因此我们认为在当前时点出台减持新规是有必要性的。

2、“大小非”减持并不是近期市场疲弱的主因,但是“减持新规”结合央行对流动性的最新表态,有助于缓解短期市场的恐慌情绪,6月股市可能没有大家之前想的那么差。

我们分析了A股“大小非”净减持规模和大盘指数的关系之后发现,往往在大盘指数表现较强的时候减持规模才会比较大,而在市场疲弱的时候股市减持规模并不大,今年尤为如此——今年以来的月度净减持金额只有不到50亿元,而在去年这几乎是每周的净减持规模。这说明近期的市场疲弱和“大小非”减持的关系并不大,主因还是在于金融监管加强对流动性和风险偏好形成了“双重打击”。

不过在市场情绪低迷的时候,限制“大小非”减持表明了监管层保护中小股东利益的态度,在短期内还是能产生正面影响;另一方面就流动性来看,投资者普遍对6月市场趋势比较悲观,就是因为担心季末遭遇理财产品集中到期和MPA考核,会导致更严重的流动性危机。不过央行相关人士在5月25日的利率定价自律机制座谈会上已表态拟在6月上旬开展MLF操作和启动28天逆回购,以保持流动性基本稳定,这预示着6月份的流动性环境可能好于市场的悲观预期。综上来看,在近期监管层一系列动作的影响下,6月份的A股市场表现可能没有大家之前想的那么差。

3、“减持新规”无法改变中期的盈利趋势和利率趋势,因此并不会扭转市场中期“慢熊”的格局。

情绪和博弈可能会影响股市的短期波动,但是股市的中期趋势还是受盈利、利率、风险偏好这三方面的共同影响——更形象的说:这对应着“天时”(盈利)、“地利”(利率)、“人和”(风险偏好)。

而从过去的历史经验来看,只有在“天时、地利、人和”至少占两个的时候,A股市场才具备牛市的环境(06~07年牛市、09年牛市是“天时、人和”,14~15年牛市是“地利、人和”)。但是展望未来一到两年,首先A股盈利增速的高点应该就在今年一季度,接下来很可能进入连续两年的盈利下行周期;其次,在“金融去杠杆”没有完成之前,国内或将处于漫长的利率上行周期之中。这样来看,“天时”和“地利”的条件已不具备,仅仅依靠“减持新规”等因素对短期情绪的修复是无法扭转A股市场中期“慢熊”格局的。

4、减持新规是否会带来“风格转换”?——减持压力缓解可能会使小盘股获得一个极短期的股价修复,但“减持新规”叠加“再融资新政”已使小盘股的“外延成长性”丧失,中期来看小盘股已不能再和“成长股”划上等号。

我们认为“成长投资”是市场永恒的主题,任何时候当然都应该去买市场上最有成长性的股票。只是现在大家已把“成长股”等同于是中小创的小盘股,这是一种“本末倒置”——其实小盘股并不是天然具有成长性,而是因为过去几年通过大量的兼并收购获得了极强的“外延成长性”。

但是今年以来先是出台“再融资新政”,从“入口”上堵截了外延收购的资金来源;再是出台“减持新规”,从“出口”上限制了资金退出的渠道,这可能会使小盘股的大股东对外延收购的兴趣下降,从而使其丧失“外延成长性”,因此我们已不能再把小盘股和“成长股”划上等号。虽然小盘股减持压力的缓解使得市场上再次出现了“风格转换”的呼声,但我们认为这种“风格转换”可能只是小盘股一个极短期的股价修复;中期来看,由于小盘股“外延成长性”的丧失,即使限制了“大小非”的减持流出,也再难获得偏好成长的增量资金流入,因此小盘股很难有持续的风格优势。

进入【新浪财经股吧】讨论

责任编辑:石秀珍 SF183