众禄债基一季报分析:青睐中票 减持可转债

众禄基金研究中心 王晶/文

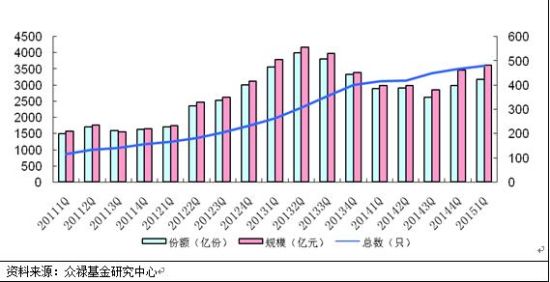

1、规模:二级债基受欢迎

2015年一季度,债市先扬后抑,三月中旬开始调整,股指则延续了反弹趋势,在此形势下,债券型基金整体取得了2.88%的正收益,其中可转债债基和二级债基涨幅更为可观,债券型基金资产规模继续回升,从去年四季度末的3468亿元上升至3622亿元。期间共发行新基金11只,发行份额90.42亿份,平均发行份额为8.22亿份,相比上季度10.82亿份有所下降。从申购赎回来看,三季度,总申购份额1186亿份,总赎回份额977亿份,实现了净申购。

图1:债券型基金规模变化图

图1:债券型基金规模变化图从各类型基金申购赎回情况来看,短债债基、分级基金优先份额持续为净赎回,其余类型债基都实现了净申购,短债类债基与分级债基的优先份额防御性比较强,在牛市中持续遭遇净赎回,指数型基金净申购比例仍然最高,其次为能够分享股指收益、且风格灵活的二级债基,可转债债基净申购比例相比前一季度大幅下降。

表1、一季度各类型债基申购赎回情况

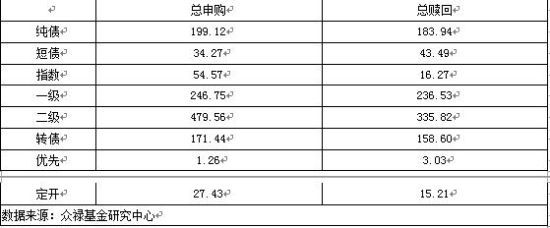

表1、一季度各类型债基申购赎回情况2、杠杆:二级债基杠杆大幅下降

一季度,债基杠杆继续下降,从去年四季度的1.53下降为1.45,其中开放式债基和封闭式债基杠杆都有所下降,开放式债基从1.51下降至1.43,封闭式债基杠杆从1.58降低至1.49。 从各类型债基来看,一季度,可转债债基杠杆有所上升,其余类型债基杠杆均有所下降,其中二级债基杠杆降幅最大,从1.52降至1.37,成为杠杆最低的一类债基。

图2:各类债基杠杆变化图

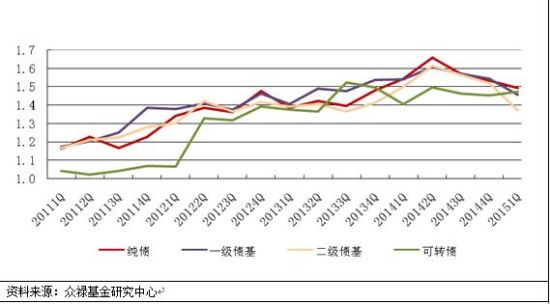

图2:各类债基杠杆变化图3、大类资产配置:股票配置比例大幅提升

一季度,债市先扬后抑,3月中旬进入震荡调整,股指则持续反弹,债券型基金在配置上继续下调债券和现金配置比例,上调股票配置比例。从历年季报来看,在股指上涨阶段,债基均有提升股票仓位的动力,尤其在2007年至2011年表现最为明显,最高时平均值超过10%,而从2012年以来,纯债类债基发行数量大幅增加,债基股票配置比例持续在5%以下,今年一季度,股票配置比例大幅提升至5.53%,而如果只考察可转债债基和二级债基的股票仓位,其比例已经超过12%。

图3:债基大类资产配置变化图

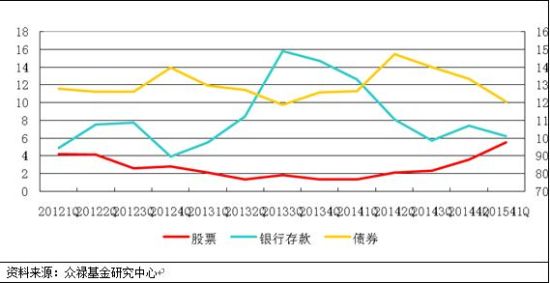

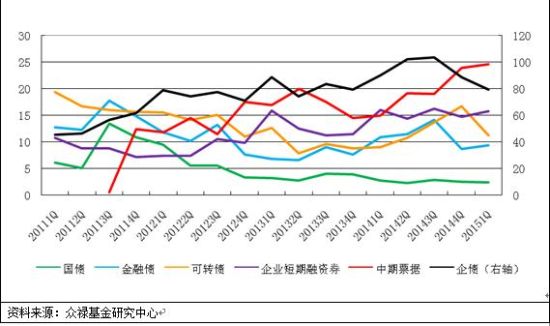

图3:债基大类资产配置变化图4、券种配置:青睐中票 减持可转债

在券种配置上,国债仍然维持在低位配置,企业债配置比例继续下降,而在去年四季度配置比例大幅增持的可转债,在今年一季度遭到大幅减持,中票配置比例继续大幅增加,已经成为第二大配置券种,金融债和企业短融配置比例小幅提升。

图4:债基大券种配置变化图

图4:债基大券种配置变化图5、各类型债基配置特点

从不同运作方式的债基来看,封闭式债基在资产配置上仍然较为保守,在银行存款、企业债、企业短期融资券上配置比例明显高于开放式基金,股票与可转债配置比例明显低于开放式基金。

从投资方向不同的债基来看,可转债类债基股票配置比例最高,当然这与其可转债转股有关,其可转债平均配置比例为106%,股指的波动对其影响最大,二级债基股票配置比例继续增加,为12%,但是其对可转债参与度持续下降,仅有11%,这和可转债存量下降以及溢价率过高有关,纯债类配置最为保守,一级债基在无法打新的情况下,实际上与纯债类债基差别不大,但是其在投资风格上却明显比纯债类激进。

表2、一季度各类债基资产配置情况

表2、一季度各类债基资产配置情况