平安银行买理财,4年亏了20万……丨金融法眼

文/黛安娜

在银行买理财产品,四年亏了20万?买者自负,还是卖者有责?

近日,裁判文书网一则文书披露,2015年投资者杨某购买了四款理财产品,2019年赎回时发现,其中一项理财产品的本金损失高达20万。多方投诉无果,杨某将平安银行沈阳分行告上法庭。

投资者认为,平安银行沈阳分行不仅推介超出自己风险等级的理财产品,在销售过程中也并未告知任何风险,应赔偿本金和利息损失。银行则认为,没有明显销售不当,投资者应该自负盈亏。

买银行理财产品,四年亏了20万

文书披露,2015年5月11日,杨某在平安银行沈阳分行开户并接受客户风险承受评估,评估等级为平衡型(对应中等风险)。

5月15日,杨某想买的固收理财产品售罄,平安银行沈阳分行工作人员便向其推介了多款私募基金、结构理财等金融产品。

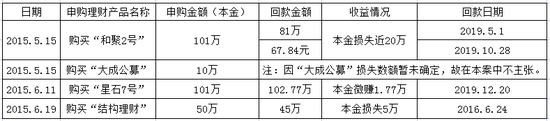

在工作人员推荐下,杨某当日即购买了两款金融产品—— “平安汇通搏股通金(和聚)主动管理2号三期特定客户资产管理计划”(以下简称“和聚2号”)及 “大成睿景混合A”(以下简称“大成公募”)。其中,“和聚2号”申购金额为101万,“大成公募”申购金额为10万元。

之后的6月11日及6月19日,杨某又分别购买了两款理财产品,一个是“平安汇通星石7号特定客户资产管理计划”(以下简称“星石7号”),申购金额为101

万;另一个为“平安财富私人银行专享结构类(90%保本挂钩ETF)2015年37期人民币理财产品”(以下简称“结构理财”),申购金额为50万。

2016年,杨某赎回结构性理财产品,回款45万元,本金损失5万元。

2019年,杨某陆续赎回其他理财产品。其中,“和聚2号”在2019年5月1日回款81万元左右,2019年10月28日回款67.84元,本金损失近20万元;另一款产品“星石7号”在2019年12月20日赎回时,回款102.77万元,微赚1.77万左右。

图源:新浪金融研究院整理

图源:新浪金融研究院整理

不但没赚钱,反而还亏了20多万?杨某发现,平安银行推荐购买的这几款理财产品均超出了自己的风险承受能力。以“和聚2号”为例,该产品实为“高风险”。

随后,杨某多次向有关机构投诉无果,万般无奈诉至法院,要求银行赔偿本金及利息损失。

五天内做了两次风险测评,

平安银行存在不当推介

杨某表示,平安银行沈阳分行不仅向自己推荐风险评级超出自己承受等级的金融产品,还在销售过程中未履行相应的风险告知义务。

根据平安银行制定的《权益须知》的“匹配表”显示,风险等级保守型对应理财产品低风险;稳健性所对应的最高风险类型为中低风险;平衡型所对应的最高风险类型为中等风险;成长型所对应的最高风险类型为中高风险;进取型所对应的最高风险类型为高风险。

一审法院查明,杨某曾在平安银行沈阳分行做过三次风险测评,第一次为2015年5月11日,评估结果为平衡型;第二次为2015年5月15日,评估结果为成长型;第三次为2016年8月14日,评估结构为稳健型。

但对于第二次风险测评,杨某并不认可。他表示当时是工作人员向自己索要了密码私自操作完成的,自己并不知晓。

一审法院指出,从时间上看,杨某与2015年5月11日刚刚做完测评,没有理由主动再次做风险评估。所以,更符合常理的推断是,平安银行沈阳分行发现杨某的风险等级低于第二项产品的风险等级,而主动再次进行风险评估。

虽无法查清该评估是由杨某操作还是银行工作人员操作,但无论何种情况,均需杨某提供密码才可进行,故法院认为杨某也存在相应过失。

此外,银行辩称“和聚2号”的风险评级与杨某自身的风险测评相符,根据和聚2号的《发行通知》显示,该基金风险等级为中风险(三级),适合风险评级为平衡型、进取型及成长型的客户。

一审法院审理认为,该《发行通知》银行并未向杨某出示过,并且该基金的《风险承受能力调查表》记载该基金“属于高等风险、收益浮动的投资品种”,该基金投资顾问亦将其列为高风险投资品种。因此,法院认为和聚2号属高风险产品,平安银行在推介此产品时存不当推介行为。

最终,一审法院判处平安银行沈阳分行承担65%的责任,赔偿杨某本金损失16.25万元,并赔付相关利息损失。

双方均提起上诉

平安银行认为一审判决“匪夷所思”

对于一审的结果,双方并不满意。

杨某与平安银行沈阳分行分别提起上诉,平安银行沈阳分行表示一审的判决令人“匪夷所思”。平安银行表示,2015年6月19日,平安银行沈阳分行已向杨某充分出示该产品《投资说明书》等文件,详细介绍了产品信息、风险特征等情况,并且杨某也在文件上亲笔签字表示知情。

对此,二审法院表示,一审法院认定的实事清楚明确——虽上述文件有杨某签字,但均为最后一页签字,并且银行并未将该投资说明书交付给杨某。故银行在履行信息披露和风险揭示环节存在瑕疵。

二审法院进一步确认,上述材料文字内容繁多、专业语言较强,且是其制式的文件,非进行详实的告知和说明,一般常人无法理解或全部理解。

此外,银行辩称,法院在一审判决中所用到的《商业银行理财业务监督管理办法》是2018年9月26日公布并实施的,而涉案三款产品的销售时间为2015年5月15日、6月11日、6月19日,故要求法院撤销一审判决。

法院对此回应,一审法院适用法律错误,但根据银保监会2011年8月28日发布的《商业银行理财产品销售管理办法》等其他文件中的相关监管规定,仍判决平安银行沈阳分行承担65%的责任,赔偿杨某本金损失16.25万元及其自赎回之日起到付清之日为止的利息损失。

最终,二审法院驳回上诉,维持原判。

责任编辑:陈嘉辉

热文排行

联系我们

- 邮 箱: money@staff.sina.com.cn

- 电 话:010-62676252

- 地 址:北京市海淀区西北旺东路新浪总部大厦

400-052-0066 欢迎批评指正

Copyright © 1996-2021 SINA Corporation

All Rights Reserved 新浪公司 版权所有