亏到睡不着?银行理财浮亏后频遭投诉 资管新规下净值化转型道阻且长

文/既见君子

近日,银行理财致客户浮亏刷了屏,部分净值型产品遭到了投资者的质疑。

除招商银行代销的招银理财招睿季季开1号(以下简称季季开1号)因近1月年化收益-4.42%引来一波争议外,还有平安银行发行的平安财富N天成长系列(以下简称N天成长),也在黑猫投诉出现上百条投诉。

究其原因,上述两家银行的产品是因债券市场大幅震荡引发的净值回撤,但这却暴露了资管新规下银行理财净值化转型的难题。如何在投资端、销售端真正实现“代客理财”是银行需要深入探讨的问题,与此同时投资者教育依旧任重道远。

银行理财浮亏遭投诉

近日债券市场大幅震荡,却给银行理财引来一波争议。近一个月,多家银行理财子公司发行的净值型产品净值下跌。

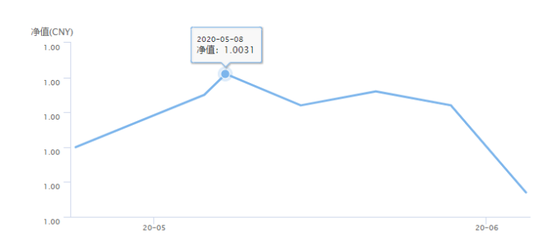

招银理财季季开1号是一款固收类理财,100%主投固收类资产,通过票息收益积累。产品成立于今年4月17日,近1月年化收益率为-4.42%。

招银理财季季开1号净值 图片来源:中国理财网

招银理财季季开1号净值 图片来源:中国理财网相比季季开,平安银行N天成长引来了更多投资人的投诉,仅在黑猫投诉上就有上百条。有投资人对新浪金融研究院表示,N天成长“亏得让人睡不着觉,每天起来就是打开APP看赔了多少钱”。

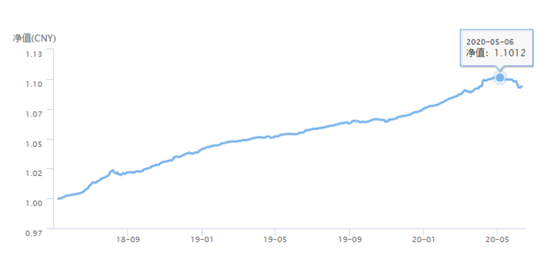

新浪金融研究院查询中国理财网发现,以平安财富90天成长为例,产品净值确实自5月初出现明显回撤。如果投资人于5月初买入,确实有可能“买在山顶”。

平安财富90天成长 图片来源:中国理财网

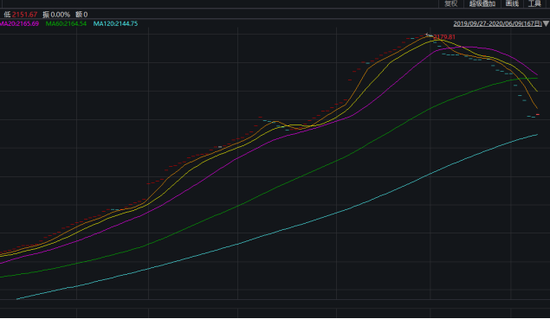

平安财富90天成长 图片来源:中国理财网事实上,受债市波动影响的不止银行理财,还有各类债基。Wind数据显示,5月至今,中长期纯债型基金指数、债券型基金指数最大涨跌幅都在1.3%左右,混合债券型一级基金指数、二级基金指数也不同程度下跌。

wind中长期纯债型基金指数

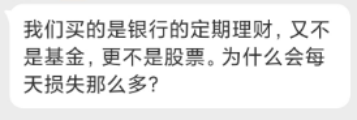

wind中长期纯债型基金指数虽然是债市波动造成的产品净值回撤,但相较债基投资人,银行理财投资人显然对此抱有更多不满。有平安财富N天成长投资人表示无法理解产品波动:“我们买的是银行定期理财,为什么会每天损失那么多?”

图片来源:黑猫投诉

图片来源:黑猫投诉然而上述两款产品真的称得上暴跌吗?数据显示,招银理财季季开1号截至6月3日净值为0.9997,较成立净值跌幅仅0.25%。平安财富90天成长较招银理财季季开1号回撤更多,近1月实际跌幅为0.6%。

不过新浪金融研究院注意到,今年以来银行理财净值跌破初始净值的并不少见。Wind数据显示,截止目前,在2020年成立的银行理财中,有27支净值跌破1。

数据来源:wind

数据来源:wind专家建议不必恐慌

投资人应当如何看待近期债权类理财产品净值波动造成的浮亏?苏宁金融研究院高级研究员黄大智认为,投资者不必过度紧张。

黄大智对新浪金融研究院指出,债券资产收益主要来自于两部分,一部分是票息收益,另一部是价格涨跌。部分银行理财产品发行时间较短,票息无法覆盖价格波动造成的损失,就会出现跌破净值的现象。随着投资者持有期限拉长,产品估值将逐步回升。

普益标准副总经理陈新春表示,银行开展理财业务,应当按照相关规定确认和计量理财产品的净值。在估值技术方面,一般采用市值法和成本法。采用市值法,将直接根据底层资产价格表现计入产品净值,若底层资产价格波动较大,直接反映在产品层面,其单位净值变化就大。

“比如近期债券市场总体走熊,价格下跌幅度较大,按市值法估值,则债券类理财产品的净值下跌幅度大,甚至会产生负收益。”陈新春指出,“但需注意的是,短期账面的负收益并不代表实际的负收益。债券价格有涨有跌,最终市场价格会向内在价值回归,只要不是短期就赎回,账面的负收益并不会带来实际的负收益。”

净值化转型道阻且长

资管新规后,净值化转型成为了行业大趋势,如何在投资端、销售端真正实现“代客理财”是银行需要深入探讨的问题,此次争议也反映了投资者教育依旧任重道远。

一方面对于银行来说,需要走出保本保收益的怪圈。一位业内人士对新浪金融研究院表示,过去很长时间里银行理财给人一种保本保收益的感觉,即使在资管新规之后,部分银行销售人员仍会向客户传递某种暗示,甚至有些银行产品还存在假净值的情况。

打开中国理财网,新浪金融研究院随意选取几款混合型投向的净值型理财信息,如下图一般像用尺子画出来的净值走势并非个例。有资深业内人士对新浪金融研究院指出,这类产品极有可能100%投向非标或者是假净值。

图片来源:中国理财网

图片来源:中国理财网另一方面如何改变投资人固有理念,仍然是短期难题。一位客户经理对新浪金融研究院表示,银行理财客户在实践中存在着很大惯性。“毕竟有些客户那么多年都是所谓的固定收益,现在一说浮动了,有的人接受不了就去买其他的了,毕竟目前还存在一些保本产品,但之后这类产品没有了,估计承受能力小的客户接受起来就困难了。”

在谈及银行客户是否会普遍存在“能赚不能赔”的心态时,这名客户经理表示确实如此。“反正客户就是你让我赚钱就行,以前对投资品也不怎么关心。所以我们现在销售会更加谨慎,会提前铺垫很多的基础知识。跟客户说现在都是浮动的了,很有可能某一期会出现有可能达不到收益的情况。”

陈新春认为,针对理财产品特别是净值型理财产品的投资者,投资者教育显得尤为重要。要做好投资者教育,必须做好三方面工作。客户经理理念必须正确,语言务必易于理解,同时要持续念叨,一以贯之。

“就像客户问‘原来的产品可以拿绝对收益,现在买了净值型产品却跟我说要承担净值波动风险?’虽然打破刚性兑付是政策要求,必然趋势,但站在客户的角度,需要给客户纠正‘净值型产品就一定会亏损’的观念,让客户理解打破刚性兑付其实是摆脱了银行赚差价,银行只收取一定的管理费,客户能够分享更多产品的超额收益;并且通过长期投资能够平滑净值波动,客户在长期能收获经济发展和企业成长的红利。”陈新春表示。

责任编辑:张译文

热文排行

联系我们

- 邮 箱: money@staff.sina.com.cn

- 电 话:010-62676252

- 地 址:北京市海淀区西北旺东路新浪总部大厦

400-052-0066 欢迎批评指正

Copyright © 1996-2020 SINA Corporation

All Rights Reserved 新浪公司 版权所有