国内外期货市场铜品种交易回顾及06年铜市展望(6) |

|---|

| http://finance.sina.com.cn 2006年01月26日 08:17 良茂期货 |

|

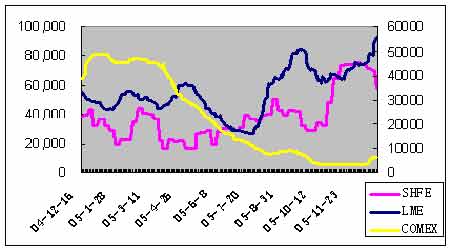

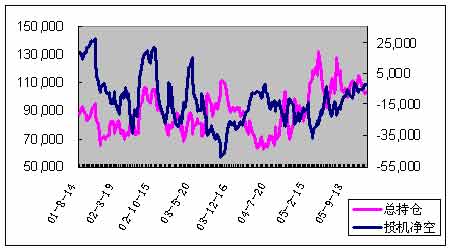

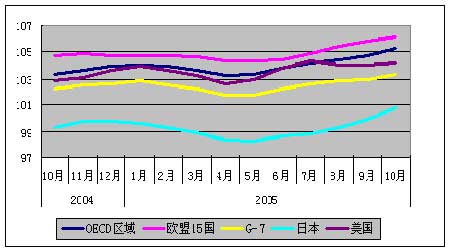

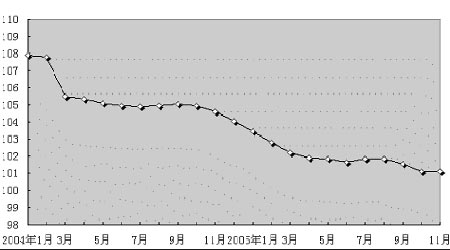

4、库存始终处于历史超低水平,成为铜价走高的“导火线” 2004年年底大多研究机构认为铜在2005将出现供给缺口,但实际上的超低库存水平却反映出全球铜供应的紧张格局,并成为2005年铜价上涨的“导火线”。从历史经验看,库存和铜价关系相当密切:研究发现,库存持续减少,有利于牛市延续。从2001年本轮牛市启动至今,全球三大铜交易所库存从74万吨降至2005年年底的15.6万吨,降幅近八成。在历史低库存水平及高升水的作用下,2005年国际国内铜价得到有力的支撑。 2005年全球三大交易所铜库存变化 2005年上半年,三大交易所铜库存始终维持在历史超低水平。6月30日LME库存跌破3万吨之后一路下滑,最低达到7月22日的25525吨。随着库存的走低,LME铜价也攀升至3500美元/吨以上。7月29日LME库存再次回升至3万吨上方,并在下半年保持不断增加态势。由于LME库存的影响是三大交易所中最为深远的,所以即使下半年中COMEX和上海交易所库存持续下滑,但LME库存恢复还是对高企的铜价产生了一定的压力。 2005年全球铜显性库存的持续走低令市场十分疑惑,对基金是否控制隐性库存的质疑也倍受关注。虽然市场最终未能达成一致意见,不过在供需关系保持基本正常的前提下,一些贸易商、生产商和消费商一定囤积了一定数量的库存。另外,也有传闻表示一些基金通过囤积一定数量库存套取期差(Backwadation)。但无论隐性库存是否存在,规模多大,全球铜市场的供需情况应当说仍是相当紧张的。 (三)基金推波助澜,铜价屡创新高 在2005年的行情中,我们不能忽略的一个重要因素是基金在商品市场的操作。基金历来是期货市场的主力,基金的持仓情况一直是我们观测行情趋势的重要指标。虽然国际基金的操作主要是根据基本面的变化而进行的,但国际商品期货市场的历史证明,每一次价格的大起大落都离不开基金的推波助澜。从2003年上半年起,由于“中国因素”逐渐被各种基金认同,在预期中国铜需求将大幅增长前提下,国际基金开始积极介入。 CFTC公布的基金总持仓和净多规模(2001-2005) 从基金持仓可以看出,从2003年中期起,基金已经完全空翻多,基金的净多持仓在2003年10月达到了有史以来的最高水平(约4.2万多手)。2005年,虽然COMEX总持仓比前几年大为增加,但基金净多规模增长却并不大。根据CFTC公布的COMEX铜期货分类持仓报告,2005年2月COMEX总持仓总体上保持在10万手以上的水平,而基金净多规模虽比2004年大幅增加,在高企的铜价面前,规模却逐步下滑,最低降至10月末的1231手,净多规模的缩小,反映出基金对未来走势的判研已出现分岐。随着铜价逐步向4500美元的关口进发, COMEX铜市的基金的空头部位也不断在增加,多空净持仓的分岐在铜价回调的低点附近多次出现(如5月11-16日,LME铜价四日连续跌幅达233,而5月中旬CFTC的基金净多也维持在接近年度最低水平)。从2003年到2005年LME三月铜涨幅将近100%,基金对铜价的影响还是相当显著的。 第三部分 2006年国内外期货市场铜品种交易趋势展望 (一)宏观经济稳中有降,仍将支持铜需求增长 2006年世界经济将保持良好的运行态势,OECD领先指标显示全球经济在未来仍有增长动力。美中两国继续保持世界经济“火车头”的地位,日本、欧洲经济也有复苏迹象。全球经济的向好为原材料的消费提供了强有力的支撑,但进入升息周期后,高利率对经济的抑制作用在长期将有所体现,而预计宏观调控下中国经济的放缓也会在长期对铜消费的增长产生压力。 1、领先指标持续上升,全球经济表现良好 OECD综合领先指标(2004/10-2005/10) 经济合作暨发展组织(OECD)12月公布的OECD综合领先指标显示世界经济发展形势良好,虽然2006经济有所放缓,但整体走势仍不错。CECD成员国的领先指标从2005年4月-0.54的短期低点回升,并连续六个月上升,十月份OECD领先指标近六个月增长2.57,已经突破近一年的高点。具体来说,欧盟15国十月领先指标同样升至近一年高点;而日本领先指标也达到近一年半来的高位,反映出日本的经济复苏可能更为强劲;相比之下,美国经济的复苏没有如市场预期的那么乐观,美国十月领先指标走势相对平滑,并未突破2005七月的指数水平,显示其经济发展后劲不及欧日。由于美国领先指标基本上有指示期铜价格变化的作用,其领先程度大致为一年左右,因此我们预计铜价在2006年可能保持高位波动,但总体较2005年略有回落。 2、受多因素影响,美国经济料将趋缓 虽然2005年底美国的就业情况和消费者信心优于预期,然而,考虑到飓风过后的重建工作,以及国际油价的下回落,这些耀眼的经济数据给市场的可能只是短暂的乐观。美国经济是否走上上升期,需要更多的数据予以支持。 一方面,目前石油价格与2005年高峰时相比已回落大约20%,但仍比2004年同期高出三分之一左右。世界银行预测,2006原油平均价格为每桶60美元,2007年将降至每桶52美元。2006年上半年通货膨胀的压力事实上仍将存在,2005年暴涨的油价增加了上游的生产成本,这些增加的部分最终会转移到消费者身上,因此,美联储会采取进一步措施控制可能出现的通货膨胀。在高息环境下,预计下半年美国经济将逐步降温。 另一方面,火热的房地产是2005年美国经济增长的一个重要支撑因素,而预计2006年的降温也将成为美国经济增长放慢的主要原因。不过随着美联储不断升息,房贷利率逐步走高,美国房地产市场已经出现一些降温的信号,如申请人数大为减少,个人购房能力下降等。若2006房价出现回调,消费者信心和支出将出现停滞甚至衰退,将给经济带来巨大的冲击。 对于美国经济2006的增长速度,国际货币基金组织预测为3.3%,低于2005的3.5%;经合组织预测为3.5%,略低于2005的3.6%;布什政府预测为3.4%,接近2005的3.5%。总之,虽然预计2005年美国经济增速较2004年放缓,而2006年经济增长率可能进一步下降,但在全球来看,美国经济仍相当强劲。 3、亚洲经济继续保持强劲,中国宏观调控逐步深入 亚洲仍将是2006年全球经济增长的最强劲的地区。2006年上半年,虽然由于升息所带来的制约因素可能会造成一定的负面影响,但中国预计将维持高速增长的态势,而日本经济的复苏,也会减轻全球经济放缓的程度,另外,在预期东南亚国家国内需求增加的情况下,由中日带动的区域性经济会2006全球经济的亮点。 在2006年的区域经济中,日本的作用更为重要。日本消费需求能否一改多年的疲软状况十分关键,一方面,日本出现摆脱多年通货紧缩顽疾的迹象;但另一方面,日本政府年均新增负债为30兆日元,目前日本政府负债占GDP比率达180%以上,高负债状况也给日本经济带来一些不稳定性。总的来说,日本内需的恢复会大大刺激其经济的扩张。 另一方面,2005年中国经济再创高增长,预计2006年中国经济将保持继续温和增长的势头。目前,中国正处于新一轮上升阶段,适当的经济增长速度不仅有利于扩大国内需求,也增加了国家固定资产投资的力度。相信随着国家宏观调控政策的进一步深入,固定资产投资的增长步伐将逐步减慢,这对国内铜需求构成极大的压力,也将对铜价产生趋势的影响。特别是2005年国家统计局公布的“国房景气指数”呈稳步下滑的趋势,显示出国家调控政策的效应正逐步显现。房地产市场的疲软,将削弱对原材料的需求。 中国房地产开发景气指数 |

| 新浪首页 > 财经纵横 > 铜市研究 > 正文 |

|

| 热 点 专 题 | ||||

| ||||

| 企 业 服 务 |

| 股市黑马:今日牛股! |

| 开家麦当劳式的美容院 |

| 名人代言亲子装赚钱快 |

| 销售排行榜:投资必读 |

| 06年暴利项目揭秘 图 |

| 小女子开店30天暴富 |

| 犹太亿万富翁赚钱36计 |

| 韩国美味 势不可挡 |

| 100万年薪招医药代理 |

| 泌尿顽疾——大解放! |

| 最新疗法治结肠炎!! |

| 治气管炎哮喘重大突破 |

| 特色治失眠抑郁精神病 |

| 治高血压获重大突破! |

| 警惕高血脂!脂肪肝! |

|

|

|

| |||||||||||||||||||||||||||||||||||||||||||||||||

|

新浪网财经纵横网友意见留言板 电话:010-82628888-5174 欢迎批评指正 新浪简介 | About Sina | 广告服务 | 联系我们 | 招聘信息 | 网站律师 | SINA English | 会员注册 | 产品答疑 Copyright © 1996-2006 SINA Corporation, All Rights Reserved |