|

精铜净进口年度比较

点击此处查看全部财经新闻图片

2.现货升水高位回落

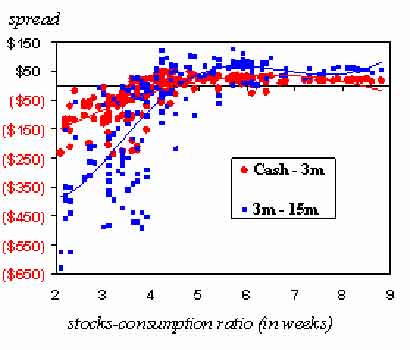

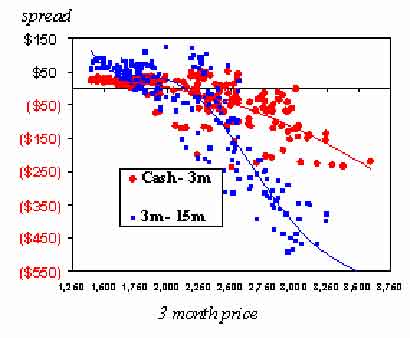

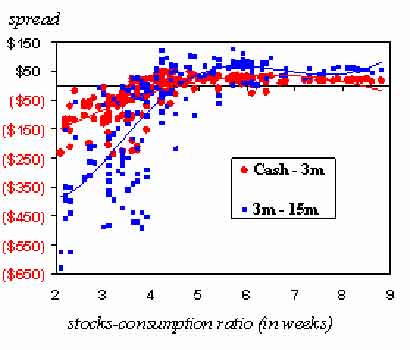

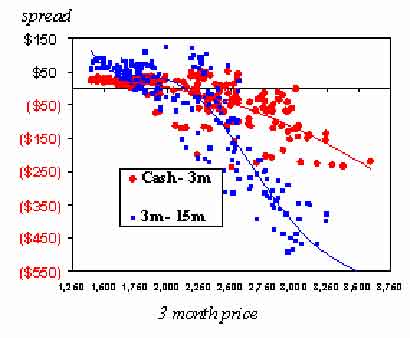

9月LME现货升水从8月的210美元/吨的平均水平下降至185美元/吨的平均水平,现货平均价达3857美元/吨,比8月高65美元/吨,国内现货均价更是从8月的35050元/吨涨至36210元/吨,上涨1160元/吨,涨幅高于LME市场。现货价的重新高企说明国内消费旺季的来临以及长假前期厂商的备货行为,虽然现货市场没有出现往年的活跃,但给市场产生一定的利好作用。而现货升水的下滑说明远期合约逐渐得到市场的追捧,远期合约的上涨动能提前得到释放,致使到期时价格受制于现货出现滞涨。这一方面归因于市场买入远月并持有的投资策略,另一方面随着供需逐渐向平衡转化,远月空头套保的力量正逐步加强,这也给基金挤空创造了对手。9月的上涨是基金利用国内现货消费转旺、美国飓风过后经济重建需求预期等因素推高铜价的,而10月份国内的备库需求势必消失,飓风过后初期体现的负作用开始体现,多头炒作因素将减少,因此高位震荡的走势将不可避免。从散点图来看,2周的库存消费比大致对应160-200美元/吨的现货升水,而后者又对应3500-3600美元/吨的3月期价。

散点图

点击此处查看全部财经新闻图片

散点图

点击此处查看全部财经新闻图片

3.美元指数的走势影响

虽然9月美元指数与铜价共同走强,但长期看,美元走势与铜价存在一定的背离。美联储进入加息周期后,美元指数从低位走强,在第十一次加息过后,基准利率已达到3.75%。美元已受制于国内经常项目赤字、财政赤字和房地产状况,疲弱的美元需要持续加息来吸引投资者。美联储加息步骤仍将继续按照预期实施,且随着石油价格上涨和飓风的影响,其且进程和速度会有所加快,基准利率目标将上升至4-4.5%。利率上调的实质在于保护美元投资信心,促进资本流动流入,缓解美国双赤字的压力和风险。因此近期看,美元指数仍有可能走强,未来能否继续走强则需看高利率的紧缩政策能否对经济产生负面影响。由于铜价与基准利率之间有较强的正相关性,因此利率的提高有利于铜价上扬,但如果美元指数持续走强则会对铜价起到长久的打压作用。

FED利率与铜价

点击此处查看全部财经新闻图片

[上一页] [1] [2] [3] [4] [下一页]

|