专题摘要:人民币汇率为何连续触及跌停?人民币汇率异动与人民币国际化步伐有何关联?我们应怎样审视未来人民币国际化的前途?[评论]

4月29日,人民币对美元中间价报6.4990元,首次突破6.5关口。

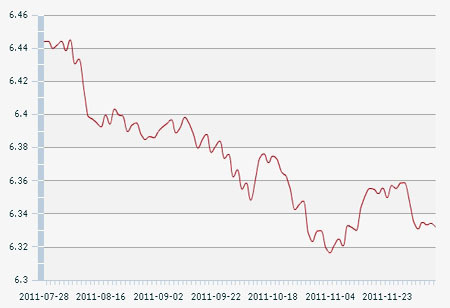

新一轮汇改以来,人民币汇率波动幅度加大,连续几个交易日创下新高。

跨境贸易人民币结算扩至所有国家,国内试点地区至今已扩展至20个省。

因目前汇率只能围绕中间价上下波动0.5%,人民币/美元即期汇率近日连续跌停。

人民币兑美元汇率中间价的形成方式为:交易中心于每日银行间外汇市场开盘前向外汇市场做市商询价,并将全部做市商报价作为人民币兑美元汇率中间价的计算样本,去掉最高和最低报价后,将剩余做市商报价加权平均,得到当日人民币兑美元汇率中间价,权重由交易中心根据报价方在银行间外汇市场的交易量及报价情况等指标综合确定。

今年以来,在主权债务危机、经济衰退两大风险集中爆发,导致金融市场动荡不定的大背景下,全球投资者风险偏好严重受挫,避险需求迅速攀升,“去风险化”成为短期国际金融市场的风向标。伴随着全球金融市场短期美元流动性吃紧,美元需求紧张驱动避险资金回流美元。[详细]

中国经济减速,加上海外经济减速令国际投资者对未来中国出口前景感到悲观,境外资本也普遍认为中国明年将长时间为稳定出口做准备,让其预期人民币对美元已很难继续升值。[详细]

我们自身有问题,这个问题主要就来源于我们的刚性汇率机制。人民币对美元的波动幅度只有千分之五,而世界普遍水平可以达到千分之二十五以上,我们一直是由政府扛着,避免升得太快,这就导致我们并没有避险安排,给了投资者套利空间。 [详细]

建立在升值预期上的人民币国际化近期遭受到挫折,这恰恰是人为推动货币国际化的结果。当前应暂停出台有关人民币国际化的新政策。当前人民币汇率出现的贬值趋势,尽管可能是短期的,可以看作是对中国经济发展趋势的某种预警。我们不应该掉以轻心。但更重要的是:应该把出现汇率的双向波动看作是加速汇率形成机制改革的机会。[详细]

这么多年来,包括金融危机爆发3年来,中国的汇率机制非常被动,无论涨跌,话语权都几乎掌控在国外金融资本上,现在也是中国与外围博弈的极有利时机。尽管人民币近期的波动可能会引起心理恐慌等风险,但是中国要想实现向市场化的这种转轨,包括汇率形成机制及资产价格的利率形成机制,都应该是自然的,是去看市场的脸色。 [详细]

根据历史经验,风险最小的路径选择应该是:先理顺国内价格市场化改革,再推进利率市场化和汇率市场化,继而推进金融市场开放,提高金融创新能力,最后把人民币推向国际舞台。在目前国内利率市场化和汇率市场化尚未完成的情况下,人民币国际化的各个步骤都应该先考虑条件是否成熟,不能一下子跳到最后一步。 [详细]

我们现在最应该做的就是趁欧债危机、美元区间震荡的宝贵“机遇之窗”,切实增强人民币对美元的弹性,真正实现可升可贬;同时,也应考虑港币当前联系汇率的可持续性问题。否则,人民币或港币难免成为投机资本攻击的下一个对象,现在还仅仅是美元因为避险需求而走高,如果未来美国经济转好,人民币恐怕难以承受投机资本的冲击。 [详细]

今年以来,“人民币国际化”和“香港人民币离岸中心”已成为香港财经界的热门话题。许多经济学家和知名金融机构均对这一题目进行了分析、研究及预测。

人民币国际化的基本发展路径

一、在中期内(5-10年)逐步成为广为接受的国际贸易结算货币;

二、在中长期(10年后)逐步开放资本项下管制后成为越来越重要的国际投资货币;

三、在长期内(20年后)逐步成为储备货币。

实现这一目标,人民币离岸市场须经历三个主要阶段:一,形成阶段;二,发展阶段;三,成熟阶段。