专题摘要:欧洲理事会常任主席范龙佩27日凌晨宣布,欧元区成员国领导人已就解决债务危机达成协议。[评论][微博热议]

欧洲银行管理局表示,希望银行将核心资本充足率暂时提高到9%,据此测算,欧洲银行业目前的资金缺口为1080亿欧元(约1400亿美元)。

欧盟领导人目前面临的最大难题是如何在不增加各国负担的情况下,扩充总额4400亿欧元(约6000亿美元)的欧洲金融稳定基金(EFSF)。

由欧盟、欧洲央行和国际货币基金组织公布的最新报告显示,希腊经济形势比人们预想的更糟糕,今年7月出台的援助方案已经不够。

5月21日,标普将意大利的债务评级前景下调至负面。

肇始于希腊的欧洲债务危机一波未平一波又起,引发一系列“蝴蝶效应”。

09年12月全球三大评级公司下调希腊主权评级,使其陷入财政危机,欧元兑美元大幅下跌。

欧洲债务危机有可能抑制中国出口需求增长,但并非全是负面影响。

欧洲理事会常任主席范龙佩27日凌晨宣布,欧元区成员国领导人已就解决债务危机达成一揽子协议。

德国总理默克尔称已经达成了一项综合性的救市方案,非常满意欧盟峰会的结果。

法国总统萨科齐27日说,欧元区成员国领导人已同意将现有救助机制的规模放大到1万亿欧元(1.39万亿美元),以应对债务危机。

各国已经达成9%的一级资本充足率共识,欧元区银行需要在2012年6月前达到新的资本充足率要求,不过具体细节需要在11月欧盟各国财长会议上最终确定。

欧元区救助基金EFSF的杠杆将为4-5倍。救助基金将增加至1万亿欧元。新的EFSF将在11月准备就绪。另外对吸收私人和主权财富资金救援欧洲的计划,预计将会在11月底前就扩增EFSF的两个选项完成框架规划。

欧盟与银行达成协议,同意对希腊债务减记50%,希腊债务由此减记1000亿欧元左右。债券互换在1月进行。

欧盟方面称,希腊将获得总额1300亿欧元的第二轮援助贷款。欧元区成员国将出资300亿欧元,为那些自愿减免总计1000亿欧元希腊债务的银行提供担保。而欧洲央行与国际货币基金组织拟在2014年之前再向希腊提供1000亿欧元贷款。

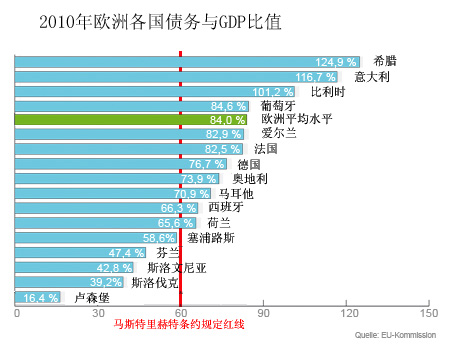

2010年欧洲各国债务与GDP比值,排前三的是希腊、意大利、比利时,第一的希腊债务为GDP的1.24倍。

2009年欧洲各国公开赤字与GDP比例,排前三的是爱尔兰、希腊、西班牙,爱尔兰占比高达14.3%。

开端 |

09年十二月全球三大评级公司下调希腊主权评级,希腊的债务危机随即愈演愈烈,但金融界认为希腊经济体系小,发生债务危机影响不会扩大。 | 2009年12月8日 惠誉将希腊信贷评级由A-下调至BBB+,前景展望为负面。 |

发展 |

欧洲其它国家也开始陷入危机,包括比利时这些外界认为较稳健的国家,及欧元区内经济实力较强的西班牙,都预报未来三年预算赤字居高不下,希腊已非危机主角,整个欧盟都受到债务危机困扰。 | 2010年1月11日 穆迪警告葡萄牙若不采取有效措施控制赤字将调降该国债信评级 |

蔓延 |

德国等欧元区的龙头国都开始感受到危机的影响,因为欧元大幅下跌,加上欧洲股市暴挫,整个欧元区正面对成立十一年以来最严峻的考验,有评论家更推测欧元区最终会解体收场。 | 2010年2月4日 德国预计2010年预算赤字占GDP的5.5% |

升级 |

希腊财政部长称,希腊在5月19日之前需要约90亿欧元资金以度过危机。欧盟成员国财政部长10日凌晨达成了一项总额高达7500亿欧元的稳定机制,避免危机蔓延。 | 2010年4月23日 希腊正式向欧盟与IMF申请援助 |

扩散 |

欧盟对希腊的第二轮援助方案迟迟没有出台,而欧元区第三大经济体意大利的形势也骤然紧张,外界担心欧债危机可能进一步扩散并进而影响欧元区整体经济发展。 希腊副总理兼财政部长韦尼泽洛斯表示,希腊希望欧元区国家能在今年9月份前拿出解决希腊债务危机的整体解决方案,以便最终保护欧元及整个欧元区的利益。 |

|

| |||||||||||||||||||||