首席财务官杂志:2005中国CFO生存状况调查3 |

|---|

| http://finance.sina.com.cn 2005年10月18日 16:59 首席财务官 |

|

CFO:走向信托责任制的焦点 ——从职业经理人出现的必然性看CFO制度在公司治理中的意义 中国CFO生存状况是中国职业经理人群体状况的一个典型缩影,由于处在企业价值最敏感、最核心的环节,一直以来可以说处境最尴尬、矛盾最突出、崛起最迫切。 让我们不妨把关注的目光放大到整个职业经理人阶层出现的必然性。 谈及职业经理人的起源,有两个人是无论如何无法绕开的——阿尔弗雷德·P·斯隆和彼得·F·德鲁克。 作为现代工商业历史上的第一个首席执行官,斯隆全面掌管通用汽车公司的时候,幼稚的汽车市场仍然完全处于福特汽车的巨大统治力之下。在1920年,亨利·福特率先采用的大规模生产技术,以每分钟生产一辆黑色T型汽车的效率使福特公司占有60%的美国市场份额,通用汽车公司使出浑身解数,才勉强保住了12%的市场份额。此时的现代工商业仍然还停留在创业者的神话时代中,白手起家的JP·摩根、洛克菲勒和亨利·福特身为美国梦的代表,浑身上下散发着太阳般耀眼的光芒,就像今天丁磊、陈天桥头上的光环。 仅仅5年后,斯隆就带领通用汽车公司全面超越了福特公司,他所凭借的是全新的组织和每年不断推出的新车型,而福特公司依然在福特的光芒下麻木地生产着历久不变的T型车,最终永久性地丧失了汽车业霸主的地位。《经济学家》杂志后来的评价一语中的,“阿尔弗雷德·P·斯隆对高层管理者所做的和亨利·福特对最低层所做的完全一致:将其行为变成一种可靠、高效、飞快运转的流程。” 从这个意义上看,即使今天大多数中国公司的创始人依然在公司内发挥着举足轻重的作用,职业经理人的崛起也注定是一个无法阻止的趋势,其内在驱动力在于经营环境的变化,正在迫使越来越多的公司采取更广泛的分权策略。 通常来说,构成一个公司的外部环境因素主要有三个方面:技术、市场和政府干预。任何公司都不可能脱离以上三个因素的影响——技术影响其产品、生产方法以及信息系统;市场架构(竞争者、顾客和供应商)决定了竞争状况;政府干预限制了公司的活动。这些因素无疑也深刻地影响着公司战略。 管理学和经济学都一致认为,在迅速变化的市场中,分权的净收益(与它产生的代理成本、协调成本和失误损失、对集中信息的低效运用等各种分权成本相抵消之后),会相对较高。在缺少政府干预的行业中,市场调节与生产技术不断变化,局部知识常常为决策者所需,从而显得特别重要,因此公司决策的重心明显有下移的趋势。而在更稳定的环境中,公司可以采取集中化决策,主要通过生产标准化、扩大规模来获得规模经济效益。我们从倪润峰和赵勇掌管下的四川长虹的组织结构和权力基础的演变过程,可以很清楚地看到这一点。当年倪润峰的过度集权,实际上和当时的市场环境变化速率较慢有直接关系,而当市场环境的变化速率加快的时候,四川长虹的集权模式便遇到了巨大的挑战,赵勇二度执掌长虹对组织结构的调整,恰恰重点落在了分权。 美国学者Christie、M. Joye、R. Watts等人选取了121个公司的样本,研究其总裁和高级经理之间的分权问题,最终发现:公司越大,拥有的局部知识越多,业务越分散,政府干预越少,就越有可能采用更高程度的分权化决策。 就本土企业来看,无论是宗庆后白手起家的娃哈哈这样的家族企业,还是倪润峰、张瑞敏同样以创始人身份做大做强的国有企业,其目下的市场环境的变动速率和创业之初都已经无法同日而语,无论从哪一个角度来看,切分创始人过宽的管理幅度的高层职能经理的出现,已成必然之势。 根据管理学者L·Greinter于1972年发表在《哈佛商业评论》上“组织成长的进化与变革”一文的核心观点,一个组织的成长,大致会经历五个阶段,并将遭遇不同种类的危机。尽管有可能出现跳跃性跃迁的可能,但了解自身组织所处阶段,对分析组织所遇到的主要问题和它所需要的战略变革类型,还是大有裨益。

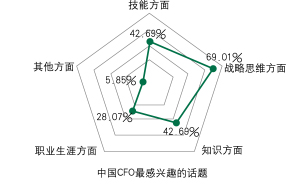

图18

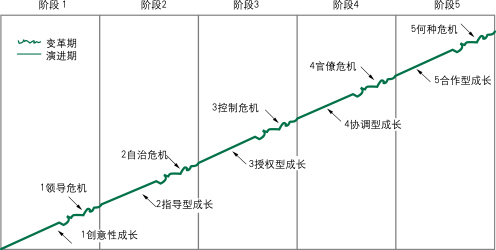

图19 按照图19所示,当组织处于创意型成长的第一阶段,联合应对领导危机和启动市场的CEO、CTO(首席技术官)和CMO(首席市场官)的三个经理人职能是成长型企业发端之源;当组织处于指导型成长阶段,为了应对自治危机的CEO的职能得到充分的加强;当组织处于授权型成长阶段,从根本上应对控制危机的代表股东利益的CFO职能,开始得到空前的提升;当组织处于协调型成长阶段,应对官僚危机的COO(首席运营官)职能日益显得重要;当组织处于合作型成长阶段,处于二线地位的CIO和CKO(首席知识官)在组织面临巨大不确定性的时候,将以技术的手段和共享的精神,唤起整个组织应对其他未知的危机和挑战。 我们了解了职业经理人兴起必然性的同时,也就能够发现,CFO在职业经理人团队取信于投资人的“信托责任制”中,扮演着至关重要的焦点角色。因为投资人在不干涉企业日常运营的基础上,对所投资的企业的了解,仅限于财务信息和其他信息的公开披露。就现实来说,股东利益至上和代理人成本,是困扰现代企业治理结构的重要问题,代表股东利益的CFO如何在监管和协同中,影响企业绩效向好的方向转化呢? 美国《长期计划》杂志1995年发表的一份调查报告显示,在英国和美国,70%的企业经理人认为股东的利益第一位;而在法国、德国和日本,绝大多数的职业经理人认为企业的存在是为其所有的利益集团服务。两者相权的结果是,以美国为代表的、实行英美制的国家,股市最发达(占GNP的60%),人均企业数和人均新上市企业数均远远高于其他国家。 而从公司治理结构的演变趋势来看,上个世纪80年代末至90年代初,美国的公司治理结构所发生的深刻变革非常值得国内借鉴。美国沃顿商学院教授Micheal Useem认为,美国的制度正在从经理人事实上执掌全权、不受监督约束的“管理人资本主义”向由投资人控制、监督管理层的“投资人资本主义”转化。这一转化的一个明显特征就是资本市场结构的改变,即机构投资者所占的比重越来越大。据统计,机构投资者在美国企业资产中所占的比重已经从1950年的6.1%上升到1997年的48%,到2003年已经高达79%。 而相形之下,我国机构投资者比?年来虽然保持超高速发展状态,截至2005年6月份,我国基金公司虽然已经愈50家,基金净资产总规模已超过4400亿元人民币,但是持有股票市值也仅仅占到股票流通市值的22%。不过,虽然中国机构投资者比例的量变增加还没有最终促使中国上市公司治理结构的质变完成,但不可否认,在“国九条”、“全流通”、“机构投资者比例上升”、“《证券法》和《公司法》重新修订”等各种制度因素的综合促进下,上市公司治理结构开始向好的方向转化的趋势,将不可逆转。 在这一历史性的趋势下,作为中国企业“信托责任制”逐渐形成的一个重要标志,CFO制度本身就意味着“诚信”和“增加财务透明度”。同时,中国企业所有者也必须要接受这样一个现实:那就是CFO必须实现管理层和股东双重身份的交叉,换言之,作为企业最高管理团队的重要成员之一,CFO自身的利益必须和企业本身紧紧相连。从美国CFO的期权制度我们不难看出,CFO在英美制下的公司治理结构中的重要地位。而在国内,目前本土CFO很难再从董事会那里获得和CEO同等的重视和相接近的报酬,因此在平衡管理层利益和股东利益的时候,往往会把立场移向CEO,这无形当中将增大股东的“代理人信任成本”,国内大批屡爆黑幕的上市公司恰恰是由CEO和CFO联手操纵的。 因此,CFO制度在国内企业的形成绝不是一道简单的行政命令或法律法规的颁布,而是一个有机的过程:一方面企业外部环境对此有需求,另一方面CFO的价值能与企业的命运更紧密地连接在一起。 |

| 新浪首页 > 财经纵横 > 职业发展 > 正文 |

|

| 热 点 专 题 | ||||

| ||||

| 企 业 服 务 |

| 股票:今日黑马 |

| 投资3万元年利100万! |

| 治口臭口腔溃疡新突破 |

| 完美女人是怎样炼成的 |

| 加盟美国牛仔免费铺货 |

| 名品服饰 一折供货 |

| 韩国顶尖品牌贝蕾尔! |

| 美国保佳教您赚大钱! |

| 虫虫新女装漂亮才被抢 |

| 儿童EQ教育最新资讯! |

| 学美国技术办厂赚大钱 |

| 纤体店婷美投资您赚钱 |

| 床品折扣店一本万利 |

| 治疗高血压不花冤枉钱 |

| 新韩国快餐年赚百万 |

|

|

|

| |||||||||||||||||||||||||||||||||||||||||||||||||

|

新浪网财经纵横网友意见留言板 电话:010-82628888-5174 欢迎批评指正 新浪简介 | About Sina | 广告服务 | 联系我们 | 招聘信息 | 网站律师 | SINA English | 会员注册 | 产品答疑 Copyright © 1996 - 2005 SINA Inc. All Rights Reserved

|