文/曹双涛

编辑/杨博丞

2024年Q1,国内SaaS企业颇有全军覆没之势。

金蝶、用友、软通动力、浪潮软件该季度亏损分别为4.5亿元、3亿元、2.77亿元、3200万,东软虽实现盈利,但净利润也仅有255万元。换言之,历经十余年探索的国内SaaS行业,目前仍处在亏损或盈亏边缘线。

中国市场到底需要SaaS吗?答案是肯定需要,但需建立在和甲方业务场景交互频率高、数据渗透较深的前提上。以核心业务为基础,逐渐培养甲方客户对SaaS的刚需,而非是使用SaaS服务更好,才能刺激更多甲方客户付费。

以零售SaaS为例,零售的本质就是流通效率和品类管理,以永辉、沃尔玛为代表的线下大型商贸,以京东为代表的自营电商,面对成千上万的商品SKU带来的进销存、快速补货、供应商往来货款、日均万单甚至更高订单做到30分钟达、次日达。没有SssS数字化支撑,现如今几乎很难玩转零售业,这和零售业是否使用协同办公SssS有着本质区别。

同理,在当前财税合规政策要求下,中小微企业因普遍存在对财税知识不懂、企业资金不足、重业务轻财税等现实痛点,这为慧算账的发展提供了一定市场空间。

慧算账最新披露的招股书显示,其核心财税SaaS系统智能财税程序SATP系统能为甲方客户提供智能核算引擎、自动化功能、管理会计服务、数据安全及系统保护、可扩展性及适应性等多种服务。依托SATP系统服务,2023年慧算账服务中小微企业数量高达672085家。

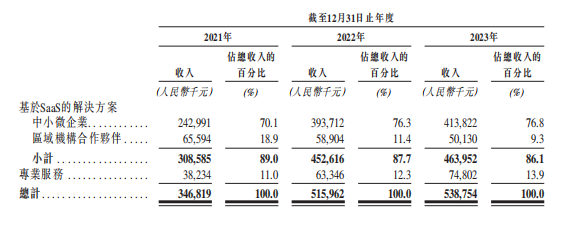

图源;慧算账招股书

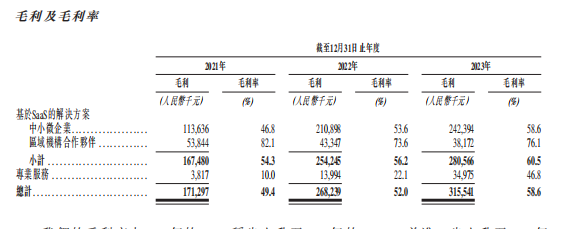

图源;慧算账招股书且慧算账也将SATP系统提供给市面的代账公司,收取相关费用。但值得注意的是,报告期内来自代账公司的营收占比已从2021年的18.9%下滑至2023年的9.3%。换言之,直接给中小微甲方客户提供财税服务仍是慧算账的营收大头。

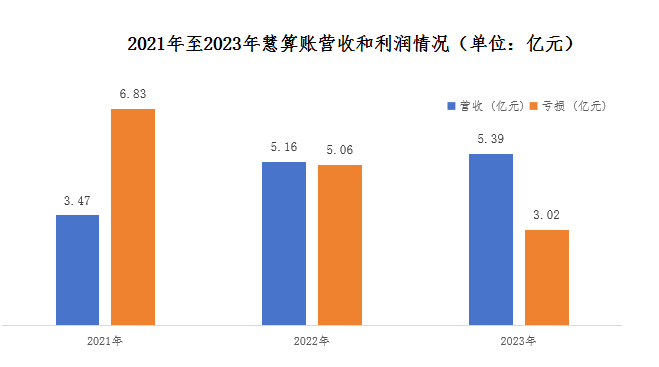

图源;慧算账招股书

图源;慧算账招股书服务中大型企业的金蝶、东软、有友想要实现盈利尚且如此艰难。更别提中小微企业具有客户流失率高、数据合规性差、对价格高度敏感的特点,这让慧算账的盈利可能更加艰难。报告期内,智慧算账三年累计营收和亏损分别为14.02亿元和14.91亿元。

图源;慧算账招股书

图源;慧算账招股书虽说慧算账2023年亏损相较于2022年已大幅度收窄,但即使慧算账已是国内最大的中小微财税服务商,2023年市场份额却仅有0.5%。这背后则是整个财税服务行业市场的高度分散化、同质化,重客情化。且随着当前行业价格战的愈发惨烈,如何在现金流不足下尽快实现盈利,正成为慧算账IPO的最大阻力。

长期以来,获客成本高、行业竞争惨烈是导致国内SaaS行业陷入持续亏损的原因之一。Go Customer数据显示,SaaS行业平均获客约为702美元。子行业电商SaaS平均获客成本约为274美元,金融科技高达1450美元,不同行业存在较大差别。

相较于服务中大型企业的SaaS公司,因中小微企业需求不透明、决策多集中一人,这意味着服务中小微企业的销售成本可能更高。报告期内,销售成本在慧算账营收占比分别50.6%、48%、41.4%。

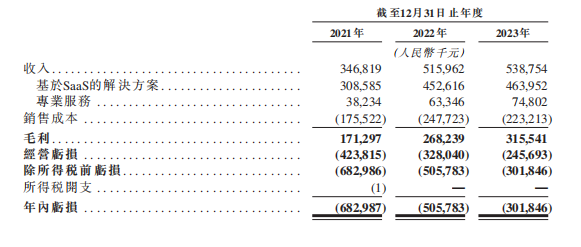

图源;慧算账招股书

图源;慧算账招股书该部分成本占比相对较高,一是财税公司为解决和中小微企业信息不对称的问题,需通过“多方式”“多渠道”获取有效价值线索,进而刺激后续签单转化。

二是基于人力成本角度以及AI外呼、人力外呼、广告短信的转化率较低,财税公司不可能养这么多人,目前市面很多财税公司通常选择将该部分服务进行外包。

这正是很多创业者会发现刚刚提交公司注册申请,甚至拿到营业执照后会收到大量自称是某某代账公司电话的原因。慧算账招股书也提到通过第三方人力资源服务商、将电话邀约外包,以提高运营效率和灵活性。

三是TOG端客情长期维护成本。这部分客户转化率虽较高,但渠道愈下沉,政商关系愈复杂,成本可能会更高。来自安徽省阜阳市某县城的创业者张明告诉我们,自己拿到营业执照后不久,相关部门按照规定走流程时,无意间就提到你去当地那家代账公司让他们给你代账,风险更低、财税更加合规。

虽说慧算账招股书中的销售成本持续下降,但多方因素的共同存在,让慧算账想要大幅度压缩销售成本面临不少挑战。

其一,慧算账招股书中提到,2021年至2023年客户续约率分别为70%、75%、78%。稳步增长的背后,却是国内中小微企业生命周期普遍较短。中国人民大学中国普惠金融研究院发布的《小微企业金融健康报告》,中国小微企业的存续年限一般为3至5年,成立时间在3至5年和8年以上的小微企业的金融健康状况较差。

且很多中小微企业随着业务规模增加、往来资金账款或开票需求增加,基于合规、隐私、成本等角度考虑,往往会选择自建财税部门或找兼职内账,无形中对财税公司构成分流。换言之,慧算账需持续投入用以获取新客户。

其二,财税公司本质上做的区域生意,而非全国生意。一方面,区域财税政策的差异化以及财税公司需和地方TOG端建立长期稳定的客情关系,才能更好拓客以及快速解决甲方客户财税问题。

另一方面,渠道愈下沉,小圈子文化愈重、愈看重人情关系。基于此,很多区域财税公司老板往往会扮演“中间商”的角色,撮合不同行业客户合作,并赚取一定居间费。且通过这种合作,持续建立对客户的信任,进而形成客户的多次付费和转介绍。

区域市场中小微企业老板深谙此理,他们也想借助财税公司老板拓展区域市场更多人脉。换言之,财税公司本质上做的是人脉生意。区域市场上规模相对较大的公司,通过客户转介绍、客户自发合作等方式很容易拿下区域市场更多客户。

但随着国内创业者创业热情减退以及《新公司法》将认缴资本调整为实缴资本,国内中小微企业新增数量正急速减少。相关数据显示,2023年前11个月,国内新增微型和小型企业数量仅有132万家,较2022年同期的613万家锐减。那么从国内高线城市到小县城,单个区域内新增客户的又有多少呢?

其三,财税公司市场竞争高度分散化的背后,正是行业入行门槛较低。有着三四年企业工作经验的老会计,通过招聘培训刚刚毕业的大学生,能迅速成立一家财税公司给客户代账,这就意味着高度分散化的市场竞争格局很难被打破。

区域新增中小微企业数量有限,老牌财税公司截流,留给慧算账在单个区域能拓展的客户数量又有多少?若同行加大营销力度,慧算账若不快速跟进,新增客户很容易被抢走,进而影响区域市场收入。

市场竞争格局高度分散化,叠加财税公司服务趋同化,当前区域市场财税公司正陷入恶性价格中。

来自安徽省临泉县某家财税公司的负责人刘峰对我们说道,财税公司日常给中小微企业提供的服务包括月度企业员工个人所得税申报、企业开票、年报申报等等,这些业务是满足企业财税合规的基础业务。

很多中小微企业老板在不影响到他们利益前提下,往往默许财税公司“多角度”“多方式”记账申报。当然针对日常客户财税问题可能出现的风险,他们也会进行沟通和把控。

但因大家服务内容相同、区域可开发新增客户少、中小微企业进入到微利时代。新增和留存压力下,同行现在给到的价格没有最低只有更低。1800元15个月的代账费用不是最低,有同行直接做到1500元15个月,更甚者有同行直接拿出1200元14个月的低价进行竞争。

如此低价,你们能盈利吗?刘峰无奈地表示,按照4500元/月/人的会计工资来看,3个客户才能支付单个会计单月工资,怎么可能盈利?现在同行都是在苦苦支撑,但你不卷价格有人卷。你客户全部被撬走,这么多年的辛苦经营岂不是全部付诸东流?

刘峰所说的问题也是慧算账需应对的问题,一方面,市面上的代账公司在不使用慧算账的SATP系统也能满足日常给客户代账需求,代账公司为何要多花钱购买该系统呢?

这或许也是上文提到的SATP系统营收占比持续下滑的原因。且随着代账公司进入微利时代,SATP系统的高毛利率是否能够继续维持,是否有更多代账公司愿意付费,均值得商榷。

图源;慧算账招股书

图源;慧算账招股书且SaaS系统、云服务等各类软件形态均需应对的调整是,软件宕机产生的风险,且需按照合同赔偿客户相关费用。虽说慧算账招股书中提到,报告期内并未出现类似事件。

但在软件开发过程中方法论和工具是多样的,每种方法都有其特定的优缺点和适用范围。无论采取何种方法,都无法完全避免系统错误和故障。即使在技术上占据完全优势的阿里云,此前也曾多次出现宕机问题。换言之,如何保证SATP系统的高稳定性也成为慧算账长期需要解决的问题。

另一方面,区域市场财税公司恶性价格竞争,慧算账到底是否要跟进。不跟进,区域市场客户流失。若跟进且价格更低,慧算账或将面临更大的盈利难题。慧算账招股书中也提到,我们未来可能继续产生净亏损且我们无法保证最终会实现预期盈利。

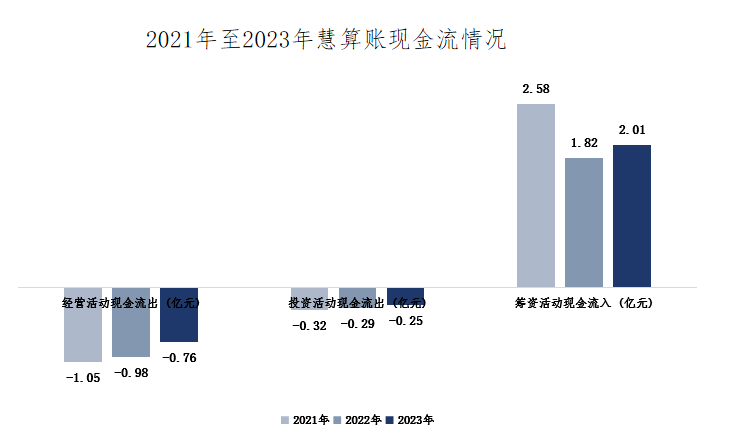

不管是慧算账基于业务需要继续拓展新客户,开发更多区域市场,或是应对区域市场同行恶性低价竞争,均对慧算账现金流提出更高要求。

但SaaS头部企业的持续亏损以及资本市场面临的融资难、退出难的现实尴尬,让资本市场对SaaS逐渐冷静。且有限的融资已被分流到SaaS行业多个细分领域。

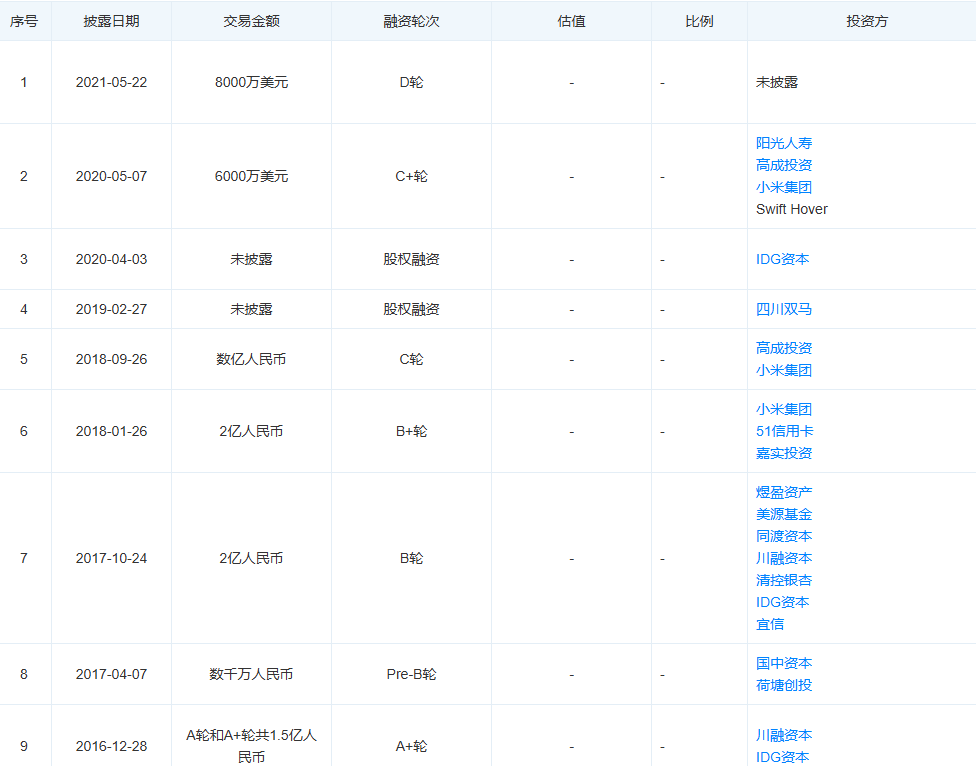

相关数据显示,2023年国内企服市场共发生融资事件数量 350+起,总融资金额 400+亿元人民币。其技术支撑、垂直行业、工业软件占比分别为32.02%、25.42%、9.89%,财税费控占比不到3%。资本市场的改变,让慧算账自2021年5月完成D轮融资后,近三年无任何资本进入。

图源:天眼查

图源:天眼查三年烧完原有融资下,如今的慧算账正面临着现金流严重不足问题。慧算账招股书显示,报告期内公司投资活动现金流虽相对稳定,但经营活动现金流持续为负且筹资活动依赖外部资金。且截至2023年底,公司现金及现金等价物余额仅有3.1亿元,这或许正是慧算账急于上市希望募集更多资金的原因。

图源;慧算账招股书

图源;慧算账招股书但慧算账的“流血上市”面临不小的压力,一方面,投资者愈发看重SaaS企业的盈利能力。2024年Q1亏损的金蝶,股价最低点直接来到6.93港元/股,相较今年10.08港元/股的高位,已跌去30%。

图源:雪球

图源:雪球用友股价更是从2023年12月18.46元/股的高位一路狂跌,期间股价最低点更是来到9.71元/股,跌幅比例超47%,这让市场不得不担心未来慧算账的股价的表现。

图源:雪球

图源:雪球另一方面,正如上文所述,慧算账所处的财税服务市场本就是一个高度分散且服务中小微企业的市场,这无形中也制约着慧算账未来的营收增长和利润表现,未来可能会对公司股价产生影响。

以同样处在高度分散市场的百果园为例,2023年线下水果店持续的价格战对百果园构成强分流,当年百果园营收和利润增速分别为0.51%和11.88%。业绩增速放缓,2024年以来百果园股价持续震荡,股价更是处在下行区间。

图源:雪球

图源:雪球结语:

十余年各种SaaS业态持续摸索,大量资金和企业疯狂涌入,SaaS企业仍难以盈利的背后,是否正在说明SaaS业态和当前国内生产力不匹配呢?国内SaaS产业或许仍需要历经二三十余年的发展,才能进步到标准化产品分发为主的状态。

但这期间又有多少SaaS能扛得住漫长的冬天呢?对慧算账而言,选择上市或许是当前的“明智之举”,但上市又能否成为慧算账发展的

良药呢?

“掌”握科技鲜闻 (微信搜索techsina或扫描左侧二维码关注)