本刊编辑部 | 齐永超

当地时间11月14日,巴菲特旗下的伯克希尔向SEC(美国证券交易委员会)提交了三季度的13F文件,从这份显示三季度最新持仓的文件可以看出,巴菲特的调仓是比较活跃的。整体上,在一贯维持将消费作为最大配置领域的同时,对其他行业也在增大配置,如石油能源、芯片。

在这背后,获得巴菲特加仓的石油能源、芯片股等公司,股价均有异动……那么,巴老具体是怎么调仓的?最新看好的公司又有谁呢?

三季度积极调仓

坚守第一重仓股苹果

似乎延续了此前积极调仓的“风格”,巴菲特在今年三季度的调仓仍比较活跃。

根据今年第三季度持仓报告(13F)显示,伯克希尔的持仓组合中有3只个股为新面孔,如台积电、Louisiana-Pacific和杰富瑞,与此同时,对5只个股进行了增仓,如西方石油、维亚康姆CBS(娱乐)等。

与之相对的,伯克希尔也减持了包括通用汽车、动视暴雪(电子游戏和多媒体)等在内的5只个股,对房地产投资信托公司STORE Capital Corp则给予了清仓,值得一提的是,这是伯克希尔三季度唯一清仓的标的(见附表)。

在频繁调仓背后,巴菲特一直在巨资投入。据悉,三季度,伯克希尔共花费了90亿美元买入股票。而在今年前九个月,伯克希尔在股市上的投入金额则达到近660亿美元,而这一数据是去年全年其在股票市场上投入的13倍。

不过,伯克希尔整体的持仓市值则出现了一定的缩水。截至第三季度末,伯克希尔持仓总市值达2960.97亿美元(按当前汇率换算约为2万亿元人民币),相较于上一季度的3001.31亿美元小幅下滑,而相较于今年一季度的历史最高值3635.53亿美元,则下降了约674亿美元。

虽然调仓频繁、市值波动,但巴菲特的“最爱”却未发生变化。在三季度的持仓股中,苹果仍然是其第一重仓股,持仓股数8.95亿股,持仓市值约1237亿美元,占全部投资组合比重的41.76%。从持股数量来看,与二季度相比,伯克希尔对于苹果的持仓股数未发生变化。且值得一提的是,这已经是巴菲特连续多个季度对苹果“无变动式”持有。

三季度期间,苹果股价冲高回落,整体基本原地踏步,与二季度末的持仓市值相比,几乎未发生变化。而若从长期来看,巴菲特则仍是投资苹果的“大赢家”。

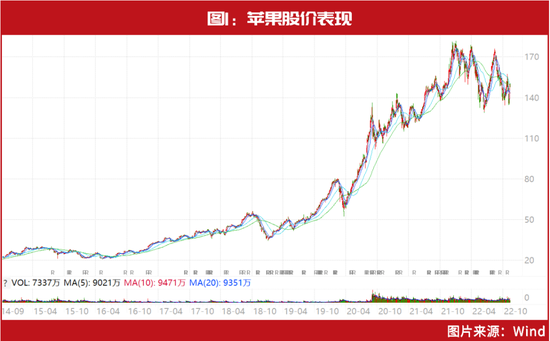

回顾历史持仓,巴菲特自2016年以来即开始大笔加仓苹果,而也正是在此之后,苹果股价连续上涨,至今涨幅已经超过5倍(见图1),为伯克希尔创造了丰厚的账面利润。

巴菲特偏爱苹果,首先是看好其消费属性的成长逻辑,另外,对于苹果这家公司而言,股息、回购因素也正是巴菲特对其偏爱的理由。巴菲特曾表示,其对苹果“感兴趣”,因为苹果回购在持续增长。“我们希望能够拥有更多的苹果公司股权,我们对苹果充满兴趣。”

对能源石油龙头继续大买

仓位占比进一步上升

相较于此前一直重仓金融、消费,我们通过持仓来看,巴菲特的投资风格也在近来逐渐发生转变。能源石油领域就是巴菲特近期重点增仓的“新”领域之一。

据三季度的持仓显示,伯克希尔持有石油领域头部公司——雪佛龙、西方石油的股数进一步增多,在总仓位中的占比进一步增大。具体来看,伯克希尔三季度增仓雪佛龙392万股至16535万股;增仓西方石油3580万股至19435万股。

截至三季度末,对两者的持仓市值分别为238亿美元、119亿美元,分别位列伯克希尔第三与第六大重仓股。而持有两者的总市值也合计占到了总仓位的12%。

巴菲特对于能源石油的“偏爱”还不止于此。对于雪佛龙、西方石油这两只个股,巴菲特此前曾均给予了连续的“买买买”。

早在2020年三季度,巴菲特即建仓了雪佛龙,除2021年一季度减仓之外,其余季度均给予了增仓。“对待”西方石油也是如此,巴菲特在2019年三季度建仓西方石油,后于2020年二季度清仓,不过,2022年一季度又对其重新建仓,且一出手就爆买1.36亿股,至今,仍在不断加仓(见图2、3)。值得一提的是,随着连续增仓,伯克希尔对西方石油的持仓比例在今年8月超过了20%,而伯克希尔也在第三季度首次将该公司的业绩纳入了财报。

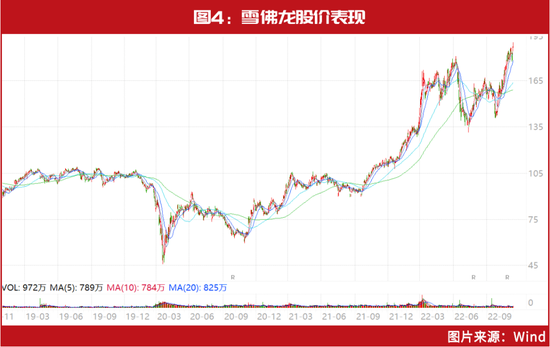

“精准”的是,在巴菲特持仓期间,雪佛龙、西方石油的股价整体均迎来持续上涨。如雪佛龙,自巴菲特2020年三季度建仓以来,股价已上涨1.8倍(见图4),巴菲特2022年一季度重新建仓西方石油以来,公司股价上涨了1.5倍。且两者的股价近期均维持在历史高位水平。

巴菲特此前曾表示,之所以加码石油,与市场的供求失衡状态有关。“我们现在的联邦政府储存了近10亿桶石油。对我们的经济来讲,我想大概10亿桶也用不了多久。”“这个国家有这么多的存油量当然是好事,但是仔细想想其实也是不够多的,所以你也不知道这3、5年中会发生什么样的问题,也许存量会变得非常低。”

正是在巴老的这一逻辑下,石油价格迎来飙升,相关头部公司业绩迎来水涨船高。如据西方石油披露的三季报显示,公司2022年前三财季盈利113.77亿美元,同比增长了1349.3%;据雪佛龙发布的2022年财务报告显示,公司第三季度实现归属公司净利润112亿美元,同比增长了84%。

风格再向科技股倾斜

大手笔建仓台积电

之前,因为“看不懂科技”,巴菲特一直并未对科技领域的相关公司给予重仓配置,即便是对于本身作为科技公司的苹果,巴老也是以消费股的逻辑来对待的。

不过,从最新的三季度持仓来看,巴菲特却大笔增仓了一家纯粹的芯片科技公司,并一举将其纳为第十大重仓股,这只个股就是台积电。

三季报显示,伯克希尔新建仓了台积电,共买入6006万股,持仓市值达41亿美元(见图5),占总仓位比例为1.39%。而值得一提的是,在伯克希尔买入消息发布之后,台积电美股盘后上涨超过了5%。

在让巴菲特打破“常规”、被一举买成第十大重仓股的背后,台积电有哪些“吸引力”?

从基本面来看,台积电是全球前三大半导体企业(其二为三星、英特尔)之一,据台积电公布的财报显示,公司2022财年第三财季归属于普通股东净利润同比增长了79.74%。业绩增长背后,与公司领先的5nm制程需求旺盛有关。

而若从二级市场表现来看,台积电则已经长期承压。自今年1月份高点至今,公司股价已经累计下跌近50%。不过,公司股价在近期也开启了反弹,自11月以来,已反弹18%(见图6)。与此同时,公司的估值也处在“探底”阶段。台积电目前的估值水平约为13倍,相较于2021年2月高点下降超6成。

11月15日,受巴菲特大笔建仓台积电等因素刺激,A股芯片股掀起涨停潮,超20只芯片股涨幅超过10%。那么,在巴菲特都在建仓芯片股的当下,A股中的芯片板块又会在后市迎来怎样的机会呢?我们对此将持续关注。

(文中提及个股仅为举例分析,不做买卖推荐。)

“掌”握科技鲜闻 (微信搜索techsina或扫描左侧二维码关注)