“失速”的中信银行,讲不好“零售第一”的故事

来源:锌财经

作者|路世明

近日,中信银行发布公告宣布拟在2024年实施中期分红,成为继民生银行之后,第二家宣布中期分红的上市股份行。

公告显示,为贯彻落实监管政策导向,让投资者更早分享成长红利,进一步提升投资者获得感,中信银行拟于2024年实施中期分红。

理论上,通过中期分红派息,银行有效地回馈股东投资,增强投资者的信心和满意度,有助于提高股东对银行长期发展的信任和支持。不过,面对不断趋严、趋紧的环境,以及本身经营发展的“下行”,中信银行中期分红的作用,或许不会那么理想。

作为商业银行中重要的一员,中信银行在金融市场上一直扮演着重要的角色。但近年来,中信银行发展似乎有些失速。不仅收入出现14年来首次下滑,且投诉频发、频现巨额罚单。

眼下,中信银行已完成一波高层换血。新班子的形成,能否让中信银行实现逆势增长,这才是广大投资者最为关注的问题。

十四年来,首次下滑

2023年,无疑会成为中信银行历史上“羞愧”的一年。

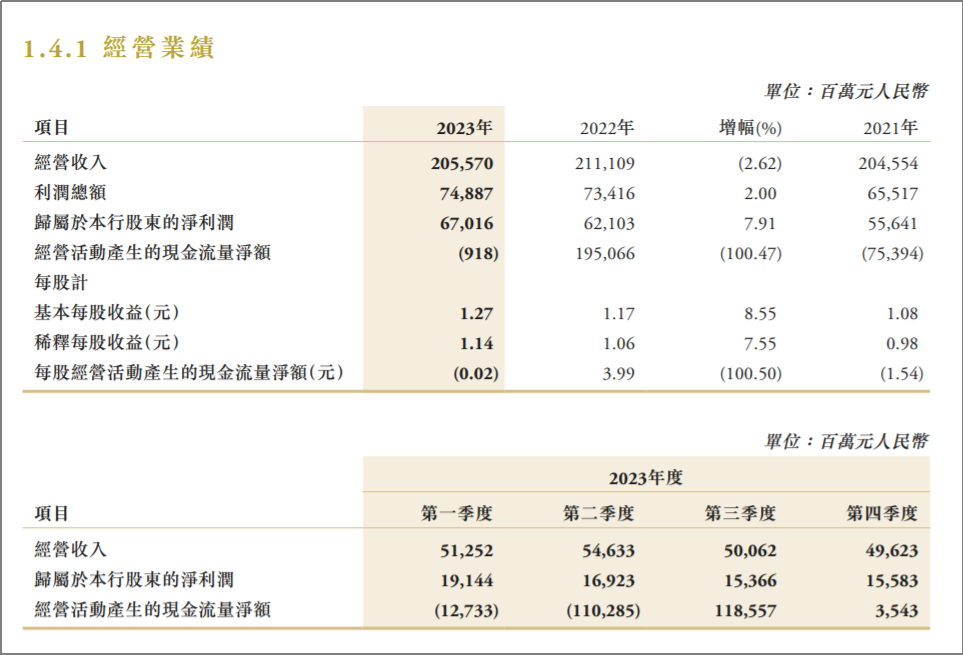

回顾其2023年财报,实现总营收2059亿元,比上年下降2.6%。下滑幅度虽然不大,但要知道中信银行上次遭遇年营收下滑还要追溯到2009年,彼时中信银行年营收同比下降2.11%。

14年以来首次营收下滑,中信银行的这份“成绩单”,无疑给市场传递了一个不太乐观的信号。而在财报中,中信银行把2023年营收下滑的主要原因归结于利息净收入减少导致。

具体来看,2023年中信银行的利息净收入同比下降了4.72%,至1435.39亿元;非利息净收入达到623.6亿元,比上年增长2.65%,但这主要源于证券投资收入增长。

展望2024年,中信银行则称资产价格走势仍是影响银行业净息差的最主要因素,净息差有进一步下降压力。

压力之外,让投资者稍感欣慰的是,中信银行净利润仍然保持增长。2023年全年中信银行实现归属于股东的净利润670亿元,比上年增长7.91%。

不过从净利润增长情况来看,中信银行2021年、2022年较上年同期分别增长13.6%、11.61%,相比2023年的7.91%,增速正在快速放缓。

此外,截至2023年末,中信银行的不良贷款余额为648亿元,较上年末减少4.13亿元。不良贷款率为1.18%,较年初下降0.09%。

在不良贷款区域分布上,中信银行的不良贷款主要集中在环渤海地区、西部地区和珠江三角洲及海峡西岸,不良贷款余额累计447.15亿元,占比为69%。而2023年中信银行在西部地区的不良贷款增加最多,为57.4亿元。

对于不良贷款区域分布变化,中信银行表示西部地区产能过剩行业的结构调整压力仍存,风险暴露增加较大,致使该地区不良贷款增加较多。

另一个值得关注的数据是,2023年年末中信银行的资本充足率为12.93%。这一项指标明显低于国家金融监督管理总局披露的2023年年末我国商业银行 资本充足率为15%的数值。

作为衡量银行资本充足程度的重要指标,资本充足率下滑往往意味着银行在风险管理和资本运用方面面临一些挑战。12.93%的资本充足率,无疑在提醒着中信银行需要更加注重风险管理和资本运用。

整体而言,中信银行2023年财务状况表现并不乐观,尤其是在增长动力层面,出现明显不足,这对其的利润产生必然造成一定影响。

新班子、新战略

事在人为,企业经营出现问题,总要有人背锅、下台,也总要有新的人出现,重振旗鼓。进入2024年之后,中信银行很快便迎来了一波人事调整,中高层应声换血。

今年4月12日,中信银行公告称,因工作调整原因,王康辞任本行副行长、财务总监职务。

银行人事独家获悉,中信银行拟内部提拔一位副行长,北京分行行长贺劲松将得到晋升。此外,银行人事还了解到,寇冠调任百信银行行长后,中信银行科技条线也发生了一系列人事变动。

眼下,中信银行高管成员包括:行长刘成,副行长胡罡(首席风险官)、谢志斌、吕天贵,业务总监陆金根、刘红华,以及纪委书记肖欢、董事会秘书(公司秘书)张青。贺劲松到任后,中信银行管理层将调整为“一正四副”。

新班子已经形成,等待他们也会是新的任务。

2023年是中信银行上个三年规划的收官之年,也是“新零售”转型的第三年。基于过去三年在零售板块取得的成绩,中信银行的自我评价是已经实现了全行在目标、规划和打法上的统一。

至于下一个三年,在2023年报业绩发布会上,中信银行董事长方合英则强调了“零售第一战略”,中信银行要将新零售全面贯穿总、分支行,完成高质量落地。

不过,“零售第一战略”只是解决“做正确的事”的问题,真正要达成目标,还需要从规划到执行都需要采用正确的方法。并且零售业务转型是一项“慢工出细活”的工作,零售业务耗时、耗人、耗力,短时间内很难看到成效,有时候甚至要承受利润短期下滑的风险。

尽管中信银行在零售业务方面已经取得了一定的进展,但仔细观察,中信银行在实现零售业务对整体营收贡献度的提升方面,仍然面临一些挑战和空间。

具体来看,在过去的三年里,零售银行业务在总营业收入中所占的比重呈现出轻微的波动,分别为40.4%、40.1%和42%,距离方合英董事长描绘的“50%的目标”还有不小距离。

在2023年,中信银行的零售银行业务税前利润也出现了下滑,从2022年的173.80亿元减少到159.35亿元,减少了14.45亿元,降幅达到了8%。这一变化表明零售业务的盈利能力有所减弱。

从以上不难看出,中信银行仍然转型阵痛期,而新班子想要取得亮眼的成绩,绝非易事。

新征程,要从接二连三的罚单开始?

在零售转型这条路上,中信银行的腿脚上也裹满了泥泞。

众所周知,合规是银行经营的重要基础,对于维护金融市场的稳定和保护客户的利益至关重要。但似乎自转型以来,中信银行的罚单就没有中断过。

诚然,这一方面是监管趋严的必然结果,但更重要的原因,还是在于中信银行本身的潜在问题与风险较多,内部监督力度不够。

根据中信银行年报披露,涉及信用卡的投诉占比高达71.17%,居各类投诉之首。

消费者反映的问题主要集中在泄露个人隐私、积分兑换不公和暴力催收等方面。这些问题的存在不仅损害了消费者的权益,也在一定程度上影响了中信银行的品牌形象和市场信誉。

除了消费者投诉频发外,中信银行信用卡中心还因信用卡资金用途管控不力等问题受到了金融监管机构的处罚。

比如今年3月11日,国家金融监督管理总局浙江监管局公布了一张罚单,指出中信银行信用卡中心杭州分中心存在信用卡资金用途管控不力、现金分期资金实际用于购买理财产品以及未有效识别信用卡套现行为等问题,并对其处以30万元的罚款。

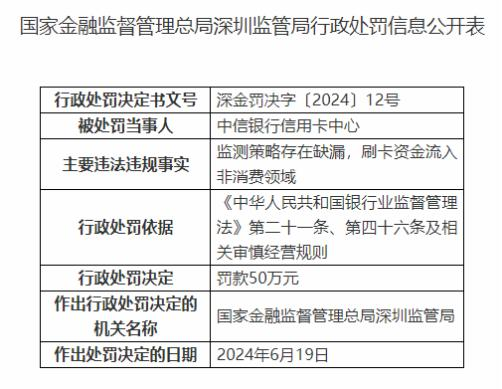

到近日,国家金融监督管理总局网站发布的行政处罚信息公开表中显示,因监测策略存在缺漏,刷卡资金流入非消费领域,国家金融监督管理总局深圳监管局对中信银行信用卡中心罚款50万元。

此外,今年6月11日,国家金融监督管理总局新疆监管局发布了对中信银行的6张罚单,处罚对象为中信银行三家支行及支行行长。从处罚金额来看,三家支行合计被罚97万元,三位行长合计被罚17万元,总计114万元。

值得一提的是,2023年12月,中信银行更是由于56项违规,被处罚约2.25亿元。

不过,上述超2亿元天价罚单并非针对中信银行在2023年的违法违规问题,而是针对其在2019年及以前年度的违规做出的行政处罚。

眼下,面对行业竞争的不断加剧,正处转型关键时期,中信银行必须积极采取措施,确保其业务操作符合相关法律法规和监管要求。

只有在合规的基础上,中信银行所谓的“零售第一战略”才不算空谈,穿越周期,甚至是逆势增长才有希望。

(声明:本文仅代表作者观点,不代表新浪网立场。)