“做空”满帮的还有货运司机

“勇者”还是“恶龙”?

@科技新知 原创

作者丨樟稻 编辑丨伊页

又一家中概股,遭到做空机构“狙击”。当地时间1月24日,做空机构J Capital Research发布长达54页的中篇报告,矛头直指数字货运平台满帮集团。

这份报告主要包含五个章节,内容有通过采访推导出满帮涉及“往返跳闸”、通过财务数据和其他公开数据证实交易量过高、可疑的收购、业务基本面恶化,以及其它主要风险(包括资本不足的贷款业务,监管问题,以及薄弱内部控制)。

据官网显示,J Capital Research于2010年在中国成立,“在中国市场具备独特的专业技能和知识储备”。该机构此前多次狙击中概股,曾做空过法拉第未来、瑞幸咖啡、百济神州、京东、优信二手车等公司。

受此影响,美股满帮1月24日被做空当日收报8.68美元,跌幅为6.16%。为缩小影响面,1月25日,满帮集团发布一则简短声明回应了做空报告。

声明中,满帮坚决否认报告中关于其夸大或伪造任何经营或财务数据的指控。满帮坚持认为,报告包含大量的事实不准确,虚假陈述,无根据的推测和有缺陷的结论,表明做空方粗略和不完整地了解该公司的行业和业务运作。满帮认为这份报告没有任何价值,正在考虑采取适当的行动来保护所有股东的利益。

随后,满帮股价在1月25日平盘报收,截至目前为8.70美元,较2021年6月IPO时的19美元累计跌幅仍超过50%。在没有定性结论出现之前,后续股价的变化趋势仍需观察。

走不出的争议泥潭

公开资料显示,满帮集团前身为货车帮和运满满两家平台。2017年,二者在资本介入下合并成立满帮集团,布局公路物流网络建设。作为“互联网+物流”的平台型企业,满帮集团一端承接托运人运货需求,另一端对接货车司机,意在提升货运物流效率;2021年于美股上市,成为数字货运平台上市第一股。

作为一家于“混乱”中诞生的明星企业,在此次被机构做空之前,满帮集团就在市场中充满争议。一个典型表现便是,和同行们一样频繁被交管部门约谈。

仅在2022下半年,满帮集团及其他互联网货运平台公司就被交通运输新业态协同监管部际联席会议办公室约谈提醒三次(7月8日、8月26日、11月17日),内容主要涉及压价竞争、多重收费、违规运营等损害货车司机合法权益等问题。

据黑猫投诉平台显示,曾有多名满帮司机反映ETC销卡收费不合理,即司机在满帮办理ETC时,平台没有提醒及提示注销需要收取200元注销服务费;还有不少司机对“平台参考价”的制定规则十分不满,有货车司机举例称拉一趟亏损约2500元。

此外,由于司机在平台上接的每一单都需要缴纳技术服务费,即抽佣,这也是矛盾容易出现的地方。

商业化是满帮目前战略的重点。2020年起,满帮开始在部分城市推行交易抽佣模式,提升货币化水平。2020年8月率先在三个城市(杭州、湖州、绍兴)推出网上交易服务,向选定类型的运输订单收取佣金,正式开启在线交易服务货币化。

根据财报披露,在面向货车司机的交易抽佣板块,2021年收入达到6.96亿元,收入占比从2020年的1.7%跃升到2021年的14.9%,可以视为满帮营收增长的关键之一。但在交易抽佣快速增长的背后,引发不少司机指责满帮抽成过高。

纵然在用户和监管层面争议不断,满帮在资本层面却实现逆势增长。

根据最新发布的2022年第三季度财报显示,满帮三季度营收18.1亿元,同比增长45.7%,超此前预期;实现Non-GAAP净利润4.9亿元,而去年同期亏损470万元。结合此前一、二季度的财报数据显示,满帮集团今年前三季度营收、利润均逆势增长,超过此前预期。

这实属不易。其一,可以看到此前因网络安全审查,满帮于2021年7月暂停了新用户注册,2022年6月底恢复,对于APP拉新来说,无疑将造成不良影响;其二,疫情蔓延也会影响满帮业务表现,2022年上半年,上海及长三角地区的疫情管控政策对货运行业带来不小冲击。

对于拉新事宜,满帮集团董事长兼CEO张晖曾解释,“在暂停外部拉新的情况下,我们仍然看到用户的活跃度呈稳定的趋势,主要得益于平台现有用户较高的留存和提升的活跃度来实现的”;而疫情带来的影响则是多方面的(平台履约订单数量自2021第二季度开始下降,但供需不匹配造成毛利上涨)。

无论如何,恰恰是满帮的营收、利润超预期增长表现,成为此次被机构做空的主要诱发点。J Capital Research在报告中提到“我们质疑,在严格封锁限制高速公路和减缓城市间交通的情况下,满帮集团是如何实现收入增长46%的。”

各执一词的盈利模式

在长达54页的做空报告中,焦点主要集中在满帮交易量过高、以及涉及的增值税退税问题。

报告开头J Capital Research就提到,“YMM(满帮集团)有着臭名昭著的‘往返跳闸’特点,我们认为交易量可能被夸大了6-10倍。”

为了论证该观点,J Capital Research采访了36位前满帮员工和业内人士。前雇员详细地告诉机构他们如何建立空壳公司来创造“交易”,高管们描述的其他往返方式还包括利用大公司进行已经达成一致的交易。YMM的一位前销售主管证实了上述说法,他说:“你可以这么说,没有很多真正的订单。”

其中J Capital Research披露涉及采访的语录包括:

“一张身份证可以注册几个账户。销售人员使用别人的身份证和他们自己的手机号码来注册。”

“我只需要找个人为我制定命令,就这么简单。”

“我在YMM工作了一年,从2021年3月到今年3月......我觉得报告的订单量是不可能的。”

J Capital Research还在报告中列举了三种潜在的“往返跳闸”方式。

(“往返跳闸”方式之一)

为了让论证链条更加完善,J Capital Research在报告第二章节通过财务数据和其他公开数据佐证交易量过高。“YMM应该支付9%的增值税税费,然后得到退税。这些账户显示支付的费用要低得多。但我们可以从发票上看出来YMM支付9%,所以YMM要么在2021年少支付210亿美元,要么夸大了10倍的GTV。”

(9%的增值税税费发票)

GTV(总交易额)是投资者对满帮这家公司热情的关键,但J Capital Research认为有足够的证据表明GTV被夸大了。

报告指出,如果GTV是准确的,报告的增值税支付额和YMM应该支付的增值税差额几乎是10倍。数据显示,2021年,YMM公布了高达2623亿GTV的数据。根据YMM商业活动9%的官方增值税率,2623亿的GTV必须包括236亿的增值税。然而,2021年的增值税收入只有25.8亿。

即使YMM按5.6%左右的税率征收并支付贴现增值税,也应该在147亿左右,几乎是其2021年报告的6倍。如果GTV包括没有可核实的货币流动的交易,那么这就是一个毫无意义的衡量标准。

另外,如果说报告中关于交易量的讨论只涉及审计问题,那么在增值税退税一事上,则直接威胁到满帮的生存空间。

这里需要补充的是,满帮的业务矩阵包括货运匹配服务和增值服务两大板块,而作为核心的货运匹配服务,又包括货运信息发布服务、无车承运服务(满运宝)和交易抽佣三大类。

以撮合差价收入为主的无车承运服务,又是货运匹配服务的核心所在。满帮通过与货运双方分别签订合同,托运人收取的金额与向卡车司机支付的金额之间的差额,就是平台的服务费收入。该服务在总营收中的贡献占比超过50%。

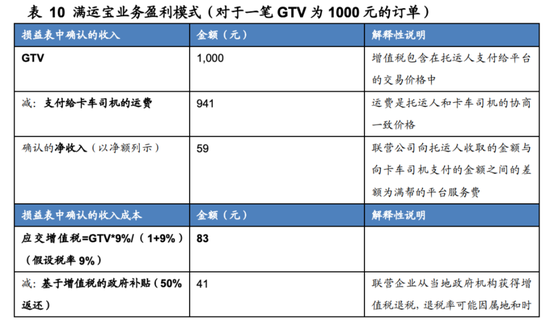

从无车承运业务的具体盈利模式来看,以GTV口径1000元的订单为例。满帮收取5.91%的服务费(2021年服务费率)确认为净收入,若不考虑其他税项,仅考虑最主要的增值税,平台需要负担销项增值税83元(增值税率9%),政府通过税收返还的形式补贴41元,平台成本确认增值税42元,则该项业务最终产生利润17元,毛利率为28.8%。

在这个过程中,政府通过税收返还的补贴可谓是盈利的关键。也就是说,满帮的主要盈利模式的本质,其实是平台帮个体司机代开发票,以及地方政府返税。

对此,J Capital Research在报告预测,2023年可能将逐步取消卡车运输的增值税退税优惠,这或将使满帮的利润减少约75%,进而造成重大不利影响。

“YMM的增值税套利意味着该公司必须预先支付大量现金,以支付政府所需的9%,同时容忍在增值税退款到来之前的长时间滞后。缓慢的退款意味着对运营资本的巨大拖累。我们估计公司将需要额外的 20亿美元来应对18个月的延迟。”

(增值税退税放缓对现金流的拖累)

总的来说,J Capital Research认为减少增值税退税以及增值税退税放缓,对满帮毛利润和现金流的拖累将是毁灭性的。

写在最后

眼下,公路货运数字化提速是处于存量市场的货运行业的主旋律。而满帮的主业则是城际干线物流的车货信息匹配平台,通过连接货车司机与货主两端用户,以数字化技术改造公路货运,这也是满帮给资本市场讲的故事。

根据满帮官网最新数据显示,2021年数字货运市场份额为4017亿元,其中满帮GTV以2623亿元占据65.3%的市场份额,双边网络效应显著。

也正因此,由于满帮市场份额高,在行业话语权重,拥有很强的定价权,从而导致部分司机与满帮平台关系割裂,似乎又是一则“勇者最终化身恶龙”的故事。

从大方向来看,中国数字化货运的渗透率较低,仍有较大可提升空间,这是满帮等数字化货运平台的机遇,东吴证券预计数字化货运平台市场规模将于2024年达5230亿元。

但在试图改造行业的同时,满帮能否兼顾数百万司机群体的利益,以及针对此次做空给出确凿的澄清反驳,无疑是外界更希望看到的。

参考资料:

广发证券《满帮集团(YMM)深耕数字货运,打造全链路服务平台》

(声明:本文仅代表作者观点,不代表新浪网立场。)