京东“天价”利润何来?

欢迎关注“新浪科技”的微信订阅号:techsina

文/贾阳 罗立璇

来源/20社(ID:quancaijing_20she)

这个季度,京东交出了一份利润无比亮丽的财报。

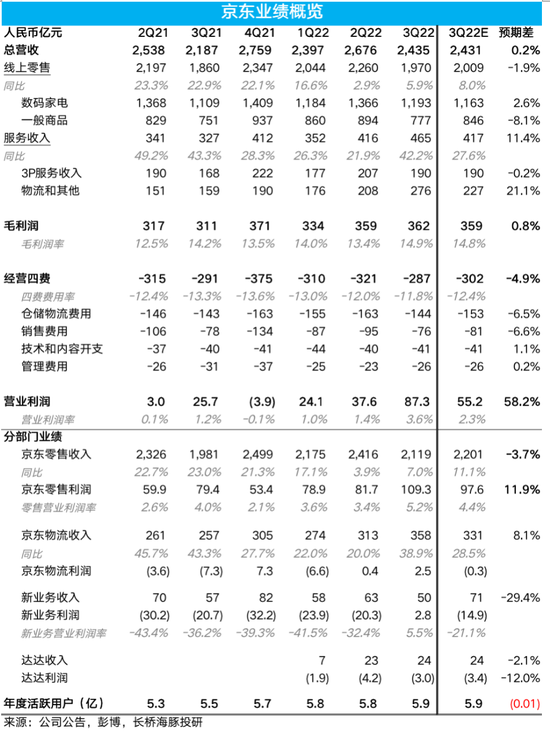

2022年第三季度,京东营收2435亿元人民币,同比增长11.4%;经营利润87亿元,同比大增240%;归属于普通股股东的净利润为60亿元,去年同期则亏损28亿元。

财报发出后,摩根大通将京东目标股价上调,高盛、交银、大和、东吴证券等机构也纷纷给出买入评级。

其实,这个季度京东的营收增长并不明显,甚至有些令人失望。但利润突然翻了两番,确实惊人。那么,这87亿元的利润究竟从何而来?

细看财报不难发现,其中一部分,和大多数互联网公司一样,是省下来的。

用京东CEO徐雷的话说,“今年利润改善主要来自降本”。这一点确实一目了然,Q3京东履约开支、营销开支、研发开支、一般行政开支等费用率录得11.79%,开始负增长,同比下降1.52pct,环比下降0.22pct。在总营收保持增长的情况下,利润就这么被挤出来了。本季度京东的整体经营利润率达到3.6%,去年同期仅为1.2%。

把财报数字再拆分更细一些就会发现,物流是最亮的仔,但更大头的利润增量,其实还是来自于电商。

这个季度,京东零售部门的营业利润率陡增至近年最高位5.2%,这一部分释放出了惊人的109.3亿利润额,创下近年新高。对比一下,2021年同期,这两个数字是4.0%和79.4亿。也就是说,京东零售贡献的利润同比增加了29.9亿。

在下沉市场和即时零售两大战略,一个收缩、一个仍未放量的情况下,要去找利润增量,还是要抓紧电商。

省出来的钱

企业的成本不是只有经营费用,京东这个季度省下来的钱,也不仅只有上面说的4亿。

对于突然暴增的利润,在财报电话会议上,徐雷是这样说的,“京东业务的增长质量在今年有实质性的提升,是基于我们年初对经济和行业态势的预判。面对今年以来外部环境的变化,京东主动有效地做出了关注经营质量、聚焦核心业务的策略调整。这确保了京东业务的高质量增长,带来了健康的利润率和现金流,为未来的长期发展积累了势能。”

“关注经营质量、聚集核心业务”,简单翻译一下,就是降本增效和出售了一点非核心资产。

先说增效,本季增幅最大的业务,要数京东物流。

以往京东的广告佣金服务收入往往高于物流服务收入,但今年前两季,两者收入规模逐渐旗鼓相当,而到了第三季度,物流和其他服务收入276亿,同比增速高达73%,把广告佣金服务收入(190亿)远远甩在了后面。

本季度这一部分得益于收购的德邦物流开始并表,让外部客户收入大增67.8%达到248.7亿元。不过即便剔除这一因素,京东物流增长仍然可观。在物流板块营收大增的同时,履约费用与去年持平,于是利润录得2.5亿,好于市场预期的亏损3000万元,较去年同期的7.3亿亏损大大改善。

京东物流也遭遇了与竞争对手们类似的困境。京东在业绩会上表示,今年是疫情三年物流受影响最严重的一年。从9月份开始,京东四级地址中,静止比例超过17%(衡量公司能否顺利履约)。

也正因此,商家们对履约能力的要求优先级更高了,京东物流一体化供应链客户收入182.3亿元,同比增加了6.4%。

新兴业务投入一向是互联网公司的利润杀手。这个季度,京东新业务反而对利润贡献极大,直接从去年同期亏损20.73亿元,变为盈利2.7亿元。

新业务分部主要包括京东产发、京喜、海外业务和技术创新等非核心业务。本次扭亏为盈原因之一,来自京东物业资产出售收益12.3亿,如果去掉这笔钱,新业务板块仍然亏损约10亿元,但相比去年的20.73亿,已经大幅收窄。

据虎嗅报道,二、三季度京东也对这一业务做了优化,包括架构改变、业务线调整,一些亏损情况严重的项目被暂停,部分冗余人员被优化。与此同时,季度内收入也同比下降12.7%至49.97亿元。

以京喜为例,京东对于“下沉市场”的投入开始规模性收缩,当然这也一定程度上也让其拉新作用衰减,京东最新年活跃用户数为58,830万人,今年以来增长趋于停滞。

而京东押注的下一个增长曲线“即时零售”,效率和回报仍在磨合中。达达在Q2正式并表之后,这两个季度收入分别为23亿、24亿,还未见到大幅增长,不过运营效率正在提升,亏损正在缩减。

电商的存量红利

电商贡献了最大头利润的同时,业绩增长其实很一般。

本季度,京东的电商零售业务开始有乏力迹象。零售部门录得2119亿元营收,同比增速约为6.9%。高于全国社零大盘,但低于全国线上实物商品增速。对于京东来说,这是除去今年Q2,京东零售近年来最差的增速。

从去年下半年开始,京东的电商业务受益于外部环境特别是行业规范治理,曾连续三个季度取得两位数增长,这相当于是在存量里抢到了难得的增长。本季度,在后二选一以及履约确定性加持下的增长,开始放缓。

但是,与同行不同,京东虽然规模扩张不大,但佣金收入却增加了。本季度,相较于老对手阿里同期的客户管理收入同比跌幅6.5%(超过GMV跌幅),京东的佣金和广告平台服务收入(剔除并表达达)同比增速虽然在缩窄,但仍保持了正增长7%。

利润的逆势大增,除了存量竞争红利,一定程度上也跟品类变化有关。线上自营店引进高端品牌,有利于拓展利润空间。而尽管3C整体景气度持续低迷,但9月苹果和华为的新机发布红利仍被京东斩获,支撑数码家电大类增长(7.58%)超过京东零售大盘。

徐雷在业绩会上还提到,商超业务整体的健康度、利润和品类管理能力今年还会上一个新的台阶,这或许会帮助到之后的利润优化。

增量还在哪里?

一个有意思的事实是,许多京东平台商家,在看到本季度数据时,同样感到意外。

一位小家电细分领域头部品牌高管表示,自己公司三季度在京东销售一般,对比前两个季度有所下滑。另一位出版社发行负责人也表示,虽然京东没有在财报中给出详细数据,但根据开卷数据,图书电商渠道销售前三个季度整体下滑,他认为京东图书Q3销量也不会跑赢大盘。而他自己的图书Q3也卖的不好。

不过,他认为,未来京东电商的增量还有很大潜力。“你看一下618和双十一京东新品类的数据,京东上的服饰品牌肯定会越来越多。

就核心的零售业务而言,京东正在深入对手腹地,去开发新品类——服装、居家,这些拼多多也未能从阿里手中打下来的核心堡垒。

其中,京东在2022年5月重新推出的、象征京东要重整时尚居家大品类的新品牌,“京东新百货”就被赋予了聚合时尚居家事业部子品类,用统一形象面对用户、强化用户认知的重任。

京东新百货页面

京东新百货页面在二选一的时代终结之后,据36氪,京东高级副总裁冯轶表示,京东从2021年9月就已经开始大力招商,提高品类丰富度,并且邀请C店入驻。京东零售被分为两大板块,分别为京东自营(京东从厂家进货到仓,自己运营卖货)和POP(商家自己运营)。

和以往自营占优的情况不同,现在POP(第三方加盟商)商家、品牌在京东新百货的推荐占比更大。冯轶解释,虽然京东自营已经有很多入仓商品,但POP模式能够更好地驱动品牌和商家,去获取更多的用户来进行销售。冯轶也表示,自去年双11来,新百货的新增商家数同比增长超过60%,今年双11的预售期间,时尚家居全品类的整体GMV增速则超过了100%。

这可能是因为京东新百货是优选机制,建立了选品会机制,根据选品规则,以品为核心进行推荐。另外,为了保证品的充分竞争力,冯轶也提到他们会全网实时比价并提供百亿补贴。

这不禁让人想起在10月末,一则在行业流传的京东高层发言截图。在截图里,他强调要发起低价之战,重点关注李佳琦直播间,要“守护低价心智”,要“长期用刺刀见红的方式应对,直到厂家重视并管控其它渠道的低价行为”。否则,京东就会成为“下一个苏宁”。

其次,这个发言还提到了内部业务对立的问题,要求“自营/POP联动配合一致对外,不容许自营POP内部相互投诉扯皮”。

也就是说,新品类、最低价,可能会是京东整体接下来一段时间面对挑战的竞争重点和业务打法。

从财报来看,服饰类可选消费季节性明显,且目前整体表现疲软。京东本季度虽然3C数码产品的增长超乎预期,同比增长达到了8%;但是日用百货的收入同比仅增长了3.5%。全国社会消费品零售总额在三季度的同比增速为3.5%,可选消费和化妆品、金银珠宝等升级类消费不振。

一名消费品行业的市场从业者忧心忡忡地向我们表示,他所属的公司在本次双11的业绩略见下降,在天猫和京东两个平台都一样,只能在等待消费回暖。

但从平台来看,京东未来一段时间仍将从中获益。

今年的两次大促,京东新百货表现十分惊艳。根据官方数据,在618期间,有不少新趋势品类都登上热销榜单。比如夏季冷感被、适老马桶、升降桌超60个居家品类成交额同比增长超5倍;时尚防晒衣、功能型童鞋、男士牛仔裤、皮具礼盒等超100个服饰品类成交额同比增长均超100%;服饰防晒新趋势品类整体成交额同比增长近2倍。到了今年双11,在大促开启4小时内,京东新百货全品类整体GMV增速超100%。

当然,这些新品顾名思义,此前体量并不大,要实现翻倍甚至数倍增长是一件相对简单的事情。接下来,怎么让新品类的规模迅速变大,可能是京东电商的核心问题。