安装新浪财经客户端第一时间接收最全面的市场资讯→【下载地址】

周末,二季度“意外翻车”的巴菲特刷屏了投资圈。不过,与巴菲特成就累累的投资生涯相比,一个季度的浮亏显然不足挂齿。

数据显示,从1965年至2021年,巴菲特旗下的伯克希尔哈撒韦公司年化收益率高达20.1%,远高于标普500全收益指数的年化收益率10.5%,“超长待机”的投资生涯与巨额收益举世瞩目。不仅如此,作为“价值投资”的倡导者与最成功的践行者,巴菲特的成就不仅体现在投资收益率上,其投资理念与众多经典投资案例更是广为流传。

那么,“股神”的成功可以复制吗?

或许,对巴菲特的持仓、收益完成一次深度的分析回顾,才算真正迈出了“追寻价值之路”的第一步。

因此,在8月7日刊发的最新研报中,方正证券首席策略分析师燕翔团队对巴菲特的“大师之路”进行了复盘,做出了以下四点总结:

燕翔团队复盘发现,从1965年至2000年,伯克希尔按每股账面价值计算的收益率只有4年跑输大盘,且当年收益率均为正值,跑输主要是在大牛市中。从2001年至2021年,伯克希尔有10年跑输大盘。具体来看:

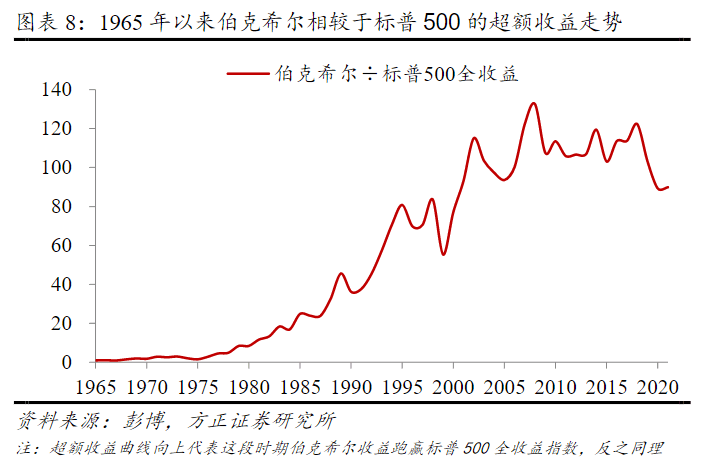

从1965年至2021年,伯克希尔按每股市场价值口径计算的年化收益率达20.1%,远高于标普500全收益指数的年化收益率10.5%。约等于56年回报3.64万倍,是标普500全收益指数涨幅的100多倍。

纵观1965年至今伯克希尔的收益率水平,可以发现,在2000年之前,伯克希尔在36年间只有4年跑输大盘,且每股账面价值收益率均为正值。在2000年之前,巴菲特主要集中于消费和金融行业领域,期间投资的可口可乐、吉列公司、房地美、美国运通、GEICO保险、富国银行、华盛顿邮报、迪士尼、大都会/美国广播公司等众多公司都为巴菲特带来了极高的回报。

在2000年至今的21年间,伯克希尔有10年跑输大盘,主要集中在标普500大涨的牛市,但可以发现落后幅度通常不会太大;每股账面价值收益率在2001年、2008年美股两次出现大跌的背景下为负值,但表现仍远好于大盘。

从相对收益率表现来看,燕翔写道,伯克希尔相较于标普500指数的超额收益主要在2002年之前形成,2008年至今的收益表现较为平凡。

2、鲜有择时,对股债平衡资产配置“不感兴趣”

燕翔团队总结称,从仓位变化来看,市场对股票是否需要择时有分歧,巴菲特只在极端情况下有过择时:

巴菲特在历史上做出的择时决策不是很多,但在2000年初美国科技网络股泡沫时期的择时成效显著。

在2001年至2002年之间,美国互联网泡沫破裂,股市大跌,巴菲特股票仓位一度低于债券仓位,此时的债券回报率远高于股票,巴菲特在此期间取得了不错的超额收益。直到2004年底,伯克希尔持有的现金及现金等价物比例一路攀升,从2001年底占比7%一直上升到2004年底39%左右,此时的巴菲特称自己拥有着猎枪,但寻找不到合适的猎物。2005年之后,伯克希尔的股票仓位稳定上升,而现金及现金等价物与债券的仓位开始缓慢下降。

资产配置方面,巴菲特曾表示对股债平衡资产配置理论并不感兴趣,因此对股债持仓比例的调整主要依据对股票、债券走势的独立判断:

巴菲特曾表示对股债平衡资产配置理论并不感兴趣,因此对股债持仓比例的调整主要依据对股票、债券走势的看涨或看空。

在2004年伯克希尔股东大会上,巴菲特曾表示:“对于所谓的60%债券、40%股票,或者改变为65/35之类的策略,不管华尔街把它们叫作什么,我觉得都是胡说八道。不管60/40还是65/35都是令人无法理解的行为。你应该做的是,某种默认选项只是短期工具,一旦你发现任何值得投资的目标,你就应该放手去做,不应该用一个特定的资产比例来管理你的资金。”可见,当巴菲特调整股债比例时,大概率只是因为对股票和债券的投资观点发生了变化。

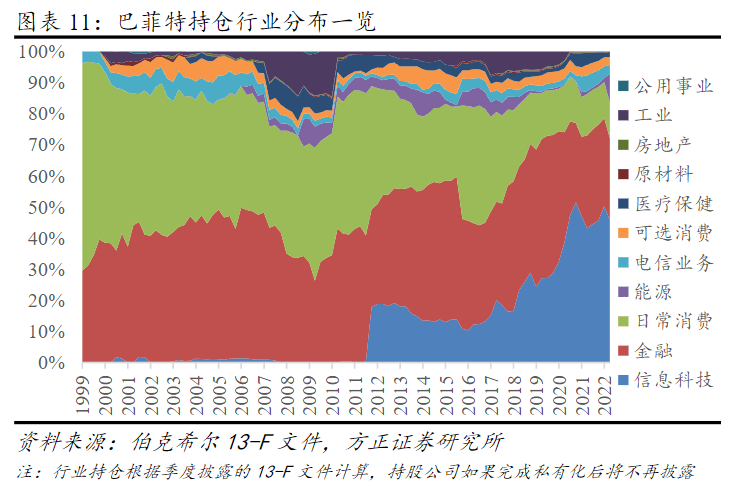

燕翔团队总结称,从行业配置来看,巴菲特重仓行业集中在能力圈范围,同时也不断学习拓展能力圈:

2011年之前,巴菲特的行业配置集中于金融与日常消费,目前形成信息科技(主要是苹果公司)、金融、消费三足鼎立格局。

在2008年金融危机发生前后,巴菲特对工业、能源、医疗保健、可选消费等行业增加投资,提升了投资组合的分散程度与抗风险能力。

随着资金规模扩大,巴菲特开始热衷于公用事业领域(能源、基建等)投资,但因持股比例已达合并报表的要求,未在二级市场投资中体现。

4、集中持仓,对单一股票持仓没有限制

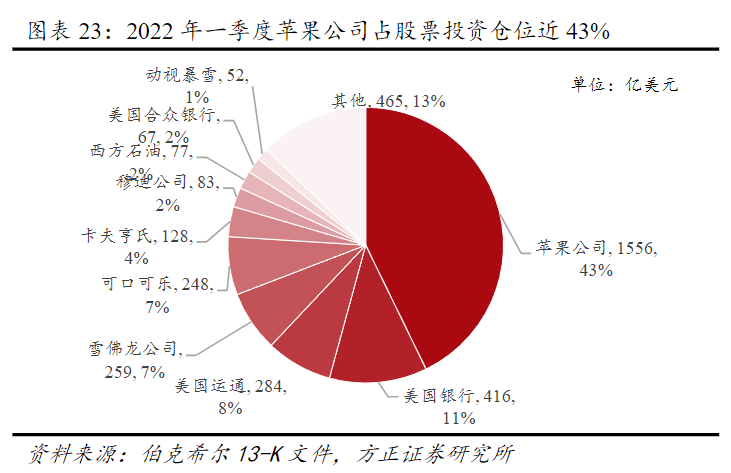

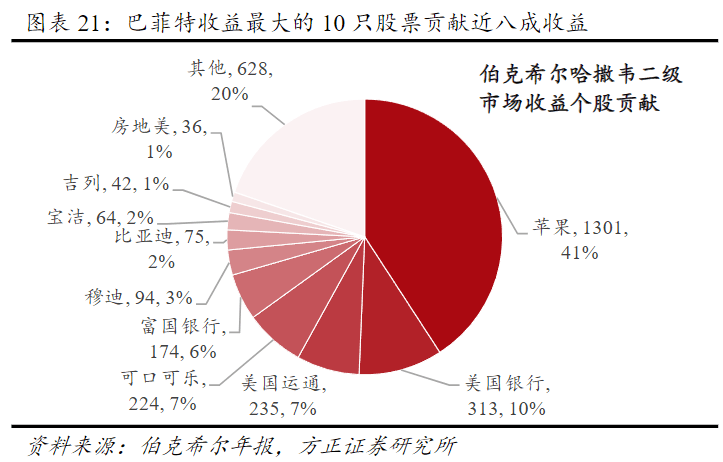

个股持仓方面,燕翔总结称,巴菲特持股高度集中,对单一股票持仓没有限制(例如2022年一季度苹果公司占股票投资仓位高达近43%),反映其自下而上精选个股的投资理念:

股市收益对伯克希尔净资产增长的贡献率接近6成,而1976年以来年报披露过的重仓股不足100只,其中前10只股票的收益贡献占全部股票贡献的接近8成,头部集中效应非常明显。

本文主要内容来源:方正证券8月7日研报《巴菲特的收益回顾与持仓分析——全球投资大师复盘系列报告》,分析师:燕翔、许茹纯、朱成成。

责任编辑:郭明煜

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)