炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:尺度商业

银行是资本市场的分红大户,关于银行的股利分红一直受到市场高度关注。

前有杭州银行(14.600, -0.03, -0.21%)2023年利润分配方案公告数据搞乌龙,将本应是“每10股派息5.20元”的分红政策,误写为“2023年度拟每股派息5.20元”,更正后引发市场舆论和投资者质疑。后有徽商银行二股东中静系不满分红方案,再次突袭股东大会,提交要求提高分红方案的议案。

近日,郑州银行(1.940, -0.04, -2.02%)因为连续4年不分红遭遇质询的事情引来市场投资者的关注。

6月25日,郑州银行公告称,近日收到中证中小投资者服务中心(以下简称“投服中心”)的《股东质询函》,提到郑州银行2023年度利润分配预案,拟不进行现金分红,不进行股票股利分配,也不进行资本公积转增股本。要求郑州银行说明为何不分红。

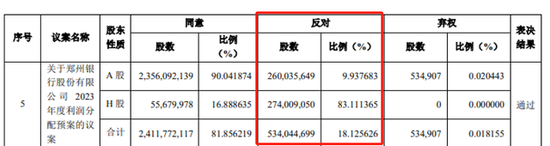

此外,6月27日晚间,郑州银行公告的股东大会决议情况显示,郑州银行2023年利润分配不分红的预案虽然获得了股东大会通过,但是有18.12%的反对票。其中,港股股东反对的声音最大,反对股数占港股股数比达83.11%。

4年不分红,

账上149亿元

郑州银行的前身成立于1996年11月,2009年更名为郑州银行。2015年12月,郑州银行在香港主板挂牌上市,随后2018年9月,郑州银行又在深交所挂牌上市,首开国内城商行“A+H”股上市先河。

对于上市的商业银行,市场普遍认为它们是高股息高红利的分红大户,然而郑州银行是个例外。

从2015年在港交所上市以来,截至2023年末,郑州银行上市大约8年的时间,现金分红却只有4次。

梳理郑州银行的分红情况,在港股上市期间,2015年度,郑州银行现金分红每股分0.2元(含税),现金分红总金额约10.64亿元;2016年度,郑州银行现金分红每股分0.22元(含税),现金分红总金额约11.71亿元;2017年度,郑州银行为未进行现金分红。

2018年,郑州银行在A股深交所再次上市,2018年度现金分红为每股分0.15元(含税),现金分红总金额为8.88亿元(A+H);2019年度,郑州银行现金分红为每股分0.1元,现金分红总金额为5.92亿元(A+H)。

2020年至2023年年度的4年时间,郑州银行没有进行现金分红,仅是2020年度和2022年度10股转送1股。

中小股东投资者投资上市公司目的就是为了获取收益回报,收益回报一方面来自股价上涨所带来的差额,另一方面则是上市公司给与投资者的股利现金分红。

从分红回报来看,2020年度至2023年度4年时间,郑州银行的中小股东投资者并未获得郑州银行的分红回报。

再从郑州银行上市的股价来看,郑州银行在港股上市后,股价整体呈下跌趋势,近4年来股价累计跌幅达60%,最新的港股股价仅0.78港元/股,已经成为“仙股”。

2018年郑州银行在A股上市后,A股股价也是长期跌跌不休。近4年来A股股价累计跌幅超过40%。截至2024年6月28日收盘,郑州银行股价为1.75元,是A股上市银行股价最低的。

无论是股价走势,还是分红回报,近4年来郑州银行都难以让投资者满意,因而引来中小股东投资者的不满。

在投服中心给郑州银行下发的《股东质询函》中提到,2020年至2023年,郑州银行连续4年不进行现金分红,账上未分配利润达149.17亿元。

2023年度郑州银行的归母净利润为18.5亿元,如果按照监管要求,分红率不低于30%,按照2023年年度利润的30%进行分红,也不过是约5.5亿元左右。

此外,郑州银行还是A股上市42家银行中2023年度唯一一个不分红的银行。

账上有149.17亿元的未分配利润,为何郑州银行就是要做不分红的“显眼包”呢?

业绩下滑,

核心一级资本充足率承压

郑州银行在回复质询函中提到了不进行分红的三个理由:一是盈利能力承压,二是要增强风险抵御能力,三是要应对资本监管政策等,并且郑州银行还承诺采取措施提升投资者回报水平。

总结来看,郑州银行的理由就是:我想要给股东分红,但是现实情况不允许。

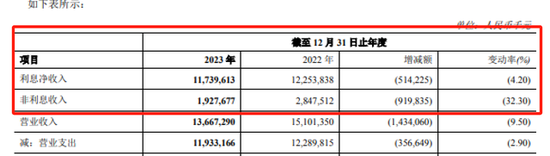

从业绩和盈利能力来看,2023年,郑州银行的营业收入为136.67亿元,同比下滑9.5%,归母净利润为18.5亿元,同比下降23.62%。

Wind数据统计,2023年度,A股上市的42家商业银行中,营业收入下降的有18家,郑州银行下降幅度最大;归母净利润下降的商业银行有5家,郑州银行的净利润下降幅度排在5家中第2,仅次于浦发银行(10.440, -0.11, -1.04%)28.28%的下降幅度。

拉长时间维度,2021年至2023年,近3年,郑州银行的营业收入增速分别为1.33%、2.03%、-9.5%。归母净利润增速分别为1.85%、-24.92%、-23.62%。郑州银行的净利润连续两年下降幅度超过20%,业绩承压明显。

营收细分来看,银行的营收主要有利息净收入和非息收入两大部分构成。2023年,郑州银行的利息净收入和非息收入均是下降,特别是非息收入下降较大。

数据显示,郑州银行2023年利息净收入下降4.20%,非息收入下降达32.30%。利息净收入常年在郑州银行营收中占比达80%以上,非息收入在郑州银行营收占比在下降。2023年,非息收入占比14.1%,低于2022年的18.9%。同时,郑州银行2023年非息收入占比也是A股上市城商行中最低的。

主要的支柱利息净收入下降,重要的补充部分非息收入也大幅下降,带来郑州银行的营收下降。

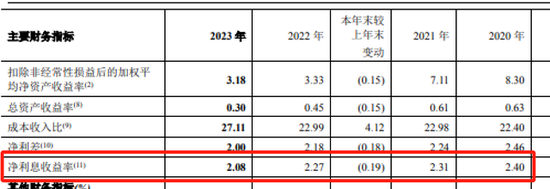

利息净收入下降较大的背后,郑州银行净息差水平在下滑。2023年末,郑州银行的净息差为2.08%,虽然高于商业银行整体均值1.69%的水平,但是与自身相比,2023年下降了0.19个百分点。并且从2020年,郑州银行的净息差就在逐步走低。

净息差是衡量银行盈利能力的一个重要指标,此外还有净利差、成本收入比等也是衡量银行盈利能力的重要指标。

净利差方面,郑州银行2023年为2.00%,比2022年同期下降0.18个百分点,同样从2020年开始,郑州银行的净利差也在下降。

成本收入比属于一个反向指标,指标越低说明银行每单位营业收入对应的营业成本越低,其控制营业成本支出的能力越强,经营效率越高,盈利能力越强。

2023年,郑州银行的成本收入比27.11%,比2022年增长了4.12个百分点,郑州银行在2023年的营业成本支出有增加。

从多项数据和指标来看,郑州银行的业绩出现下滑,盈利能力承压。

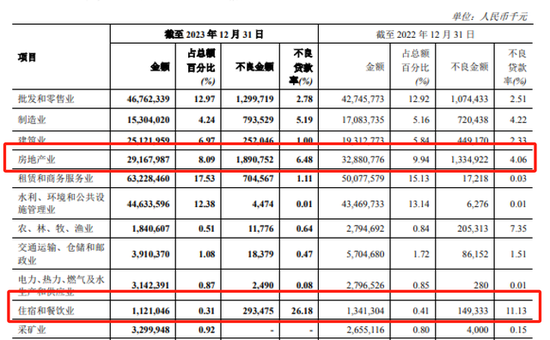

资产质量端,2023年末郑州银行的不良贷款率为1.87%,比2022年下降0.01个百分点。但是,在A股上市的42家商业银行中,郑州银行的不良贷款率却是最高的。

细分行业来看,2023年郑州银行房地产不良贷款率、住宿和餐饮业的不良贷款率较高。

2023年,郑州银行的房地产不良贷款余额为18.9亿元,不良贷款率为6.48%,相较2022年同期下降了3.46个百分点,这说明郑州银行在积极化解房地产不良贷款。但是从金额上看,郑州银行房地产不良贷款余额比2022年增长近60%。

2023年,郑州银行的住宿和餐饮业的不良贷款率达26.18%,而在2022年同期只有11.13%,增长很快。

不良贷款率处于同业中较高的水平,以及房地产不良贷款余额的增长,或许对应了郑州银行不分红的第二个理由:要增强风险抵御能力。

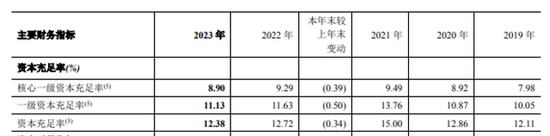

监管部门对于银行的监管都是强力度的,特别是在银行资本监管政策上,有强制规定。

商业银行核心一级资本充足率、一级资本充足率以及资本充足率的最低要求(含储备资本)分别为7.5%、8.5%、10.5%。

2023年,郑州银行的核心一级资本充足率、一级资本充足率以及资本充足率分别是8.90%、11.13%、12.38%。2023年这三项指标较2022年都下降了,并且从2021年开始就在连续下降。

特别是郑州银行的核心一级资本充足率,2023年为8.90%,距离监管部门设定的最低线7.5%空间仅剩1.4个百分点。这或许也是郑州银行不分红的考虑。

总体来看,郑州银行的业绩下滑,盈利能力走弱,核心一级资本充足率承压,郑州银行想分红,但现实难度大。

分不分红,

郑州银行2024年面临两难选择

2023年的不分红利润分配预案已经通过了股东大会的审议,已经是过去式,当下的2024年年度对于郑州银行才是真的考验,郑州银行或将面临两难的选择。

在新“国九条”的指引下,4月30日,深交所和上交所发布修订后的退市规则,新增了分红风险警示,对分红不达标的上市公司采取“ST”处理。

主板上市公司触发ST条件为:最近一个会计年度净利润为正值且母公司报表年度末未分配利润为正值的公司,其最近三个会计年度累计现金分红总额低于最近三个会计年度年均净利润的30%,且最近三个会计年度累计分红金额低5000万元。

新规中提及,统计的首个会计年度为2024年,过去三个会计年度为2022-2024年。

结合郑州银行2020年至2023年,4个年度没有现金分红的情况来看,如果郑州银行2024年年度继续不分红,其将触发ST条件,可能成为A股首家被ST的银行。

而从郑州银行资产质量来看,2024年一季报显示,郑州银行的核心一级资本充足率再度下降,下降至8.54%,距离监管最低要求7.5%剩1.04个百分点空间。

银行未分配的利润是属于银行的核心一级资本,如果郑州银行2024年度选择进行现金分红,就会消耗未分配利润,这意味着郑州银行的核心一级资本充足率可能面临进一步下降的风险,很可能接近监管红线,面临监管风险。

2024年度分红还是不分,对于郑州银行来说是个两难选择。

值得关注的是,2024年一季度,郑州银行营业收入同比增长2.47%,净利润下降18.57%。虽然郑州银行的净利润下降,但是营收上已经有增长的表现,并且郑州银行也大幅增加了计提,拨备前利润(税前利润与减值准备金之和)比上年同期增长3.53%,拨备覆盖率也从2023年末的174.87%大幅上升至193.44%。

拨备覆盖率是银行调节利润的手段,拨备覆盖率提升为日后净利润的释放提供了一定基础。

总体来看,郑州银行需要不断提升自身发展,不断改善盈利能力,提升资产质量,为后续的分红做好基础,进而解决分与不分的两难问题。

2024年,郑州银行会不会分红呢?有待时间验证!

责任编辑:杨红卜

APP专享直播

热门推荐

律师公开“金秀贤在金赛纶未成年时与其交往证据” 收起律师公开“金秀贤在金赛纶未成年时与其交往证据”

- 2025年03月27日

- 06:38

- APP专享

- 扒圈小记

12,976

12,976

淘宝官宣:全平台打击!

- 2025年03月28日

- 00:46

- APP专享

- 扒圈小记

10,269

10,269

缅甸发生7.9级地震 云南多地震感明显

- 2025年03月28日

- 06:44

- APP专享

- 北京时间

8,245

8,245

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

投资研报 扫码订阅

股市直播

-

趋势领涨今天 10:26:55

阿尔特(sz300825)(300825.SZ)公告称,公司与日产(中国)投资有限公司签署了《业务主协议》,双方将以汽车产品相关车型的开发为目标,在整车开发委托、汽车零部件和系统的开发等领域积极开展项目合作。该协议为合作框架性文件,具体业务合作将以另行协商签署的协议为准。协议有效期为6年。公司是行业领先的提供独立整车研发及系统解决方案的前瞻技术驱动型企业,能够为客户提供全流程、全领域、全栈式、短周期的“交钥匙”服务。日产汽车在中国市场深耕多年,开发了多款经典畅销车型。本次协议签署有利于公司业务拓展和稳健经营,提高公司在国际客户群体中影响力和全球范围内的品牌知名度。 -

数字江恩今天 09:18:43

2-c是否跌破3340不能保证,只能当下确认。下周几个需要确认的事情是:首先,如果跌破3297,则代表结构判断错误,反之,不跌破都将完成第2浪回踩,然后开始第3浪上涨。其次,下周一二内突破3406代表向上扩展,直接确认第3浪开始,这是小概率事件;正常来说,下周一二震荡,则下周二之后,站上图上的蓝色轮峰线,即确认第三浪开始。判断条件都给出了,下周大家可以结合条件,自己当下判断第2浪下跌结束、第3浪上涨开始。 -

数字江恩今天 09:18:38

5分钟图来看3297上涨的内部次级别结构。其中第1浪上涨内不是abc三段式结构,第2浪回踩也同样是abc三段式结构。其中2-c的主要跌幅已经在本周五完成。【更多独家重磅股市观点请点击】 -

数字江恩今天 09:18:25

首先看15分钟图,这是大盘去年12月3494以来的总体结构。对3140的反弹结构,提前预测了abc+X+12345的内部形态。这里我们已经看到3297开始新的1浪上涨结束,而上周高点3439开始的第2浪回踩将在下周确认结束,这是下周最重要的事情。【更多独家重磅股市观点请点击】 -

数字江恩今天 09:18:07

大盘本周成交量继续缩量,周内略微冲高试探上周周阴线实体50%位置后再次回落,受到10周线3336支撑,收了一根跌幅22个点的周小阴线。10周线继续是下周的重要支撑,这条均线只要不有效跌破,3140的上涨结构都将持续上涨。 -

数字江恩今天 09:17:59

下周行情展望2025.03.28 -

张馨元今天 08:17:46

下周还有一个利空要落地,4月2号美国对等关税即将到来,看看金毛还要玩啥幺蛾子再说吧。 -

张馨元今天 08:16:46

大盘今天单边杀跌,本周的走势去上周如出一辙,下周清明节前还有4个交易日,节前效应,预计更加清淡,大概率要缩到万亿之下,大盘10天线下管住手。 -

张馨元今天 08:13:44

[问]淡然: 老师放量下跌和缩量下跌怎么讲[答] 张馨元老师: 缩量缓跌,抛盘减弱;放量大跌,主力出货。 -

北京红竹今天 08:02:09

2、没交易一天没有任何的交易,如果市场出现第一种情况,那短线组合就会动一动,做做短线,长线组合依然不动,乖乖等待日线级别回落段出现之后在布局。现在谈不上布局的事,只能短线随便玩玩。而且前两天进场的酱油股,虽然单只仓位很低,但到现在都没出来,市场的容错率太低了。全天市场成交额1.12万亿,估计过几天就要破玩意了,这可是从2万亿缩下来的。当下成交量是个大问题,没有成交量的市场,自然就没有主线和热点了,持续性更别谈了。上涨942家,下跌4352家,涨停35家,跌停33家。这数据已经是非常差了,还能更差吗?下周应该就会有答案了,是不破3297点出现反弹,还是跌破3297点。大家觉得应该是哪种?