炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:新消费主张/cici

美团三季度总营收为764.67亿元,同比增长22.1%;non-GAAP净利润为57.27亿元,同比增长62.4%。三季报发布后,美团股价便出现了大幅下跌,单日跌幅超过12%。业绩双增,为何投资者还纷纷用脚投票使得公司股价大跌?我们认为主要存在以下几个影响预期的因素:

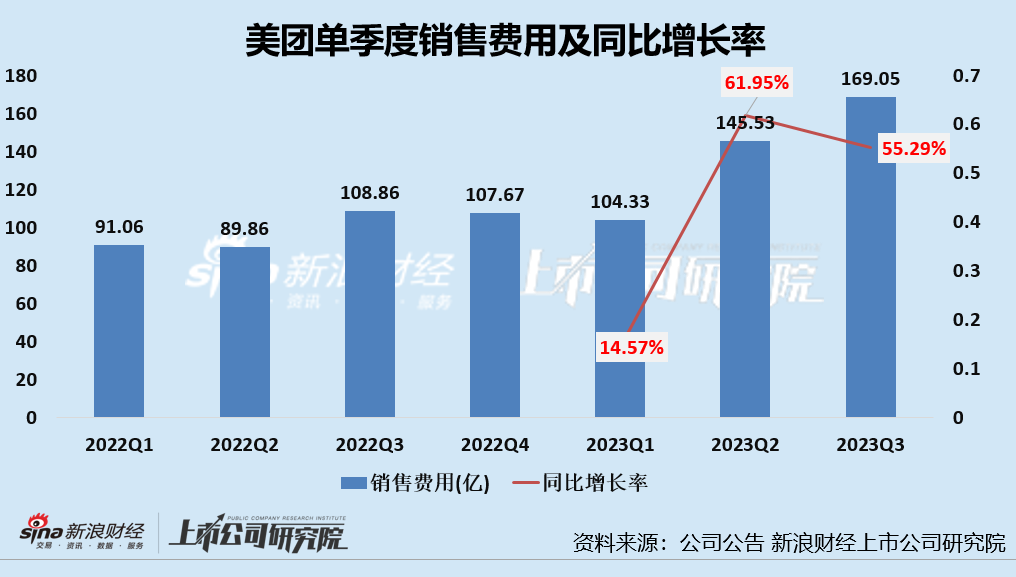

(1)抖音猛攻本地生活,美团应战加大补贴力度,真金白银地补贴之下,GTV高增,但利润率承压。据公司财报,2023年Q3公司销售费用高达169.05亿元,同比增长55.3%,到店、酒旅业务Q3GTV同比增超90%。但核心本地商业的经营利润为100.96亿元,仅实现同比个位数增长,经营利润率为17.5%,较去年同期下降2.6个百分点。

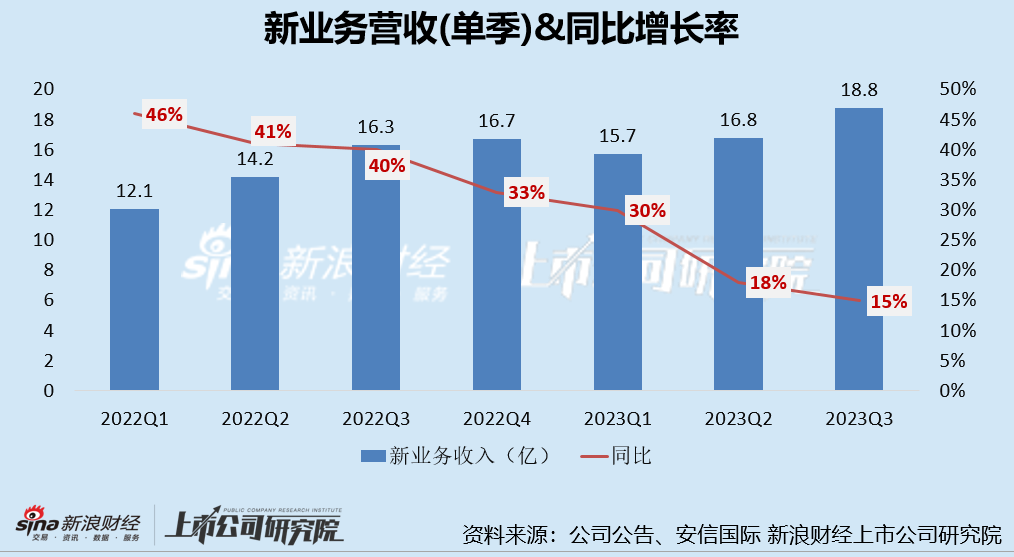

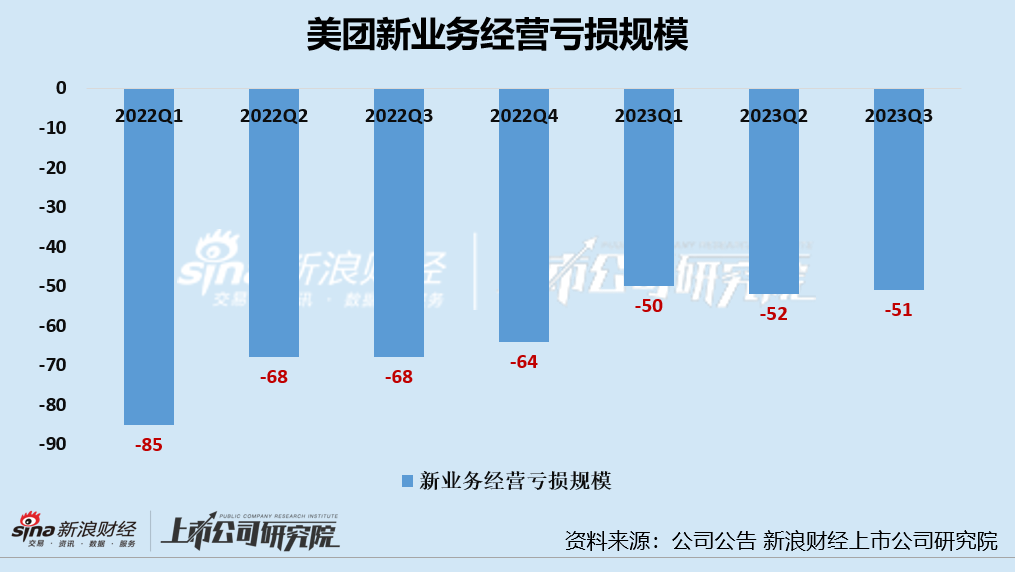

(2)新业务增长乏力、减亏效果或不及预期。2023年Q3新业务进同比增长15.3%,新业务增速不及核心本地商业且新业务增长率较去年同期进一步下滑。除了营收增长乏力外,新业务经营利润亏损51.12亿元,虽说经营亏损较去年同期有所收窄,但减亏效果不及预期。其中,最受关注的新业务之一美团优选与多多买菜竞争升级经营亏损显著、扭亏或遥遥无期。

抖音猛攻本地生活 美团应战补贴升级、销售费用同比+55.3%拖累核心商业净利润

到家、到店业务一直是美团的核心业务,业务利润占比高,也是公司重要的营收来源、流量入口。2023年Q3,美团核心本地商业共实现营收576.91亿元,同比增行24.5%。其中,配送服务创收229.84亿元,同比增长14.35%;佣金收入为209.867亿元,同比增长30.5%;在线营销服务收入为113.70亿元,同比增长31.6%。

核心业务整体增速与去年同期基本持平,美团财报发布后,公司股价大幅下跌,跌幅超12%。是什么影响美团的投资预期呢?我们认为这与抖音强势入局本地生活有着紧密联系。

(资料来源:wind资讯)

(资料来源:wind资讯)从月活跃用户数量和用户平均使用市场来看,据浙商证券数据现实,2023年4月抖音的月活跃用户数量为7.6亿人,而美团仅有1.6亿人,抖音月活跃用户数量约为美团的4倍。从使用时长看, 2023年4月抖音的用户平均使用时长为105.26分钟,而美团为12.35分钟,抖音约为美团的8倍多。

因此,抖音作为短视频平台本身具备流量庞大和用户使用时长双重优势,叠加算法长期积累用户行为数据,可以根据消费者位置和兴趣精准推送同城达人探店视频,通过持续曝光种草激发消费者潜在消费需求,抖音凭借流量优势有可能会对美团到店业务形成一定的冲击。

除此之外,抖音折扣力度较大,这也是营销消费者决策的核心要素。据券商研报,抖音到店团购包含“浅折扣”和“低价爆款” 两类,“浅折扣”一般在 8 折左右,“低价爆款”一般折扣在 4 折左右,且部分商家会选择把更优惠的套餐放在抖音,因此部分商家呈现抖音价格和折扣水平低于美团的情况。为此,我们随机抽样了3个热销套餐,并对其在抖音、美团上套餐售价进行对比,我们发现,两平台价格同套餐(套餐所包含内容相同)售价差距已不大,在价格方面,抖音售价略低,如“海底捞富得牛油工作日双人餐”在抖音平台的售价为219元、在美团平台的售价却为229元。

(资料来源:新浪财经上市公司研究院 截至2023年12月5日晚)

(资料来源:新浪财经上市公司研究院 截至2023年12月5日晚)凭借流量优势和价格优势,抖音本地生活业务迅速扩张。据36氪数据,抖音生活服务在2022年完成了约770亿元的GMV,较年初定下的500亿元目标高出约54%——已达到美团到店业务2360亿GMV的近三分之一。2023年,抖音该业务延续高增,据安信国际预测,2023年,抖音本地生活或将达到GMV 2200亿元。

面对如此强劲的新势力,美团也坐不住了,采取多个“应战”,主要有以下几点:1)推出“特价团购”,满足商户爆品推广需求,及价格敏感消费者特价需求,抢占抖音“爆款+低价”用户心智。2)加码直播:如同外卖直播,美团到店业务也加大直播投入,已开通玩乐、酒店、旅行、亲子、医美、美团买菜等品类的美团官方直播间。3)加大商户支持力度:2季度,美团加大对商户和用户补贴力度,在下沉市场的部分品类降低商户通年费,并加大商户返佣比例,鼓励商家入驻及商家丰富团购套餐。4)优化用户补贴:在用户侧加大补贴,并通过优化算法,提升用户补贴精准度。

这些措施中,大多是需要真金白银的补贴。在美团的三季报中,也多次提及“补贴”一词。在财报中则是表现为销售费用的提升及利润率的下降。通过美团分季度销售费用情况,我们可以看出其在2023年Q2、Q3销售费用大幅增长。其中,2023年Q3美团的销售费用高达169亿元,同比增长55.3%,环比增长16.2%,增长超预期,这主要是外卖、到店均增加补贴力度所致。

真金白银地补贴之下,GTV高增,但利润率承压。据公司财报,2023年Q3公司GTV同比增长超90%,但核心本地商业的经营利润为100.96亿元,同比仅实现个位数增长;经营利润率为17.5%,而去年同期的经营利润率则为20.1%,较去年同期下降2.6个百分点。对此,公司在三季报中指出,经营利润率的下降是由于较高的补贴率所致。

值得关注的,美团与抖音的本地生活之战或才刚刚开始,持续较高的补贴力度,或将进一步影响美团的盈利水平,这或是市场投资者最为担忧的。毕竟,美团新业务中还有个真正意义上的“吞金兽”,即美团优选业务,该业务也正面临着来自拼多多旗下多多买菜的挑战。

新业务Q3仅同比增长15%、减亏效果或不及预期 “吞金兽”美团优选巨亏难止

从2016年起,美团积极探索本地服务新业务,先后入局超市、民宿、网约车、共享单车、充电宝、闪购等新兴子类目,版图不断扩展。截至目前,美团新业务按服务对象可分为:①面向消费者的服务,包括美团优选、美团买菜、美团单车&电单车、美团打车等,②面向商户服务,包括快驴进货、餐饮管理系统、美团小贷等。

按理说新业务是具有较大增长潜力、为企业提供增长动力的业务,然而从近3年三季度营收构成来看,美团新业务增速却在下滑。2021年Q3(后更改披露口径),美团新业务及其他的营收同比增长66.74%,2022年Q3、2023年Q3新业务合计营收分别为162.91亿元、187.76亿元,分别同比增长39.71%、15.25%。

除此之外,新业务的增速甚至还不及核心本地商业,2023年Q3核心本地商业营收同比增长24.5%,而新业务仅同比增长15.3%。

增速放缓,新业务的减亏效果或也不及预期。从经营净利润而言,2023年Q3新业务经营利润亏损51.12亿元,虽说经营亏损较去年同期有所收窄,但减亏效果不及预期,这或主要因为核心新业务——美团优选。

2018年,社区团购兴起,美团、京东、滴滴等互联网平台陆续发力,经过各方资本投入及激烈竞争,目前社区团购玩家仅剩多多买菜、美团优选两强争霸。其背后付出的代价便是大手笔投入(如物流仓配基础设施持续投入)、巨额补贴。

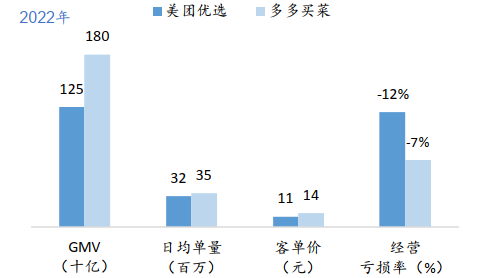

在多多买菜与美团优选的两强争霸中,多多买菜略胜一筹。据安信国际数据,2022年美团优选在日均单量、GMV、UE、经营亏损率多个重要指标上均落后于多多买菜,其中多多买菜GMV较美团优选高出550亿元,日均订单量较美团优选高出300万单,客单价较美团优选高出3元,经营亏损率低出美团优选5个百分点。

(资料来源:安信国际)

(资料来源:安信国际)除了核心商业中到店业务面临抖音这一劲敌外,今年第二季度社区团购战火重燃,多多买菜重点攻进美团优选华南地区大本营广东地区。6月,美团优选宣布重启增长战略,在商品力、配送时效、品类丰富度上发力。履约方面,8月30日,优选宣布将履约服务升级为“次日上午达”,消费者自提时间从下午4点提前上午11点。

持续的业务规模扩张及为驱动增长而加大的补贴,或都使得美团优选扭亏遥遥无期。在公司财报中也指出,“对于美团优选,因宏观波动和消费行为的变化继续影响增长,并在第三季度产生了显著的运营亏损”。

责任编辑:公司观察

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)