出品:新浪财经上市公司研究院

作者:易舍

瑞幸咖啡的业绩在爆款“酱香拿铁”和9.9元低价券的加持下,继续一路狂飙。据近期公布的财报数据显示,第三季度瑞幸实现总净营收72亿元人民币,同比激增84.9%。在美国会计准则(GAAP)下营业利润约为9.62亿元,营业利润率达13.4%。净新开门店数2437家,环比增长22.5%,预计年底门店规模将突破1.5万家。

与之形成鲜明对比的,是日子看起来并不好过的上游供应商德馨食品。

据深交所官网显示,浙江德馨食品科技股份有限公司(下文简称:德馨食品)因IPO申请文件中记载的财务资料已过有效期,上市审核于近日被中止。此前,公司曾于2022年7月首次提交招股书,申请主板上市;分别于2023年3月、6月和9月更新招股书,却始终毫无进展,上市之路可谓一波三折。

营收放缓、净利下滑 降价也留不住大客户?

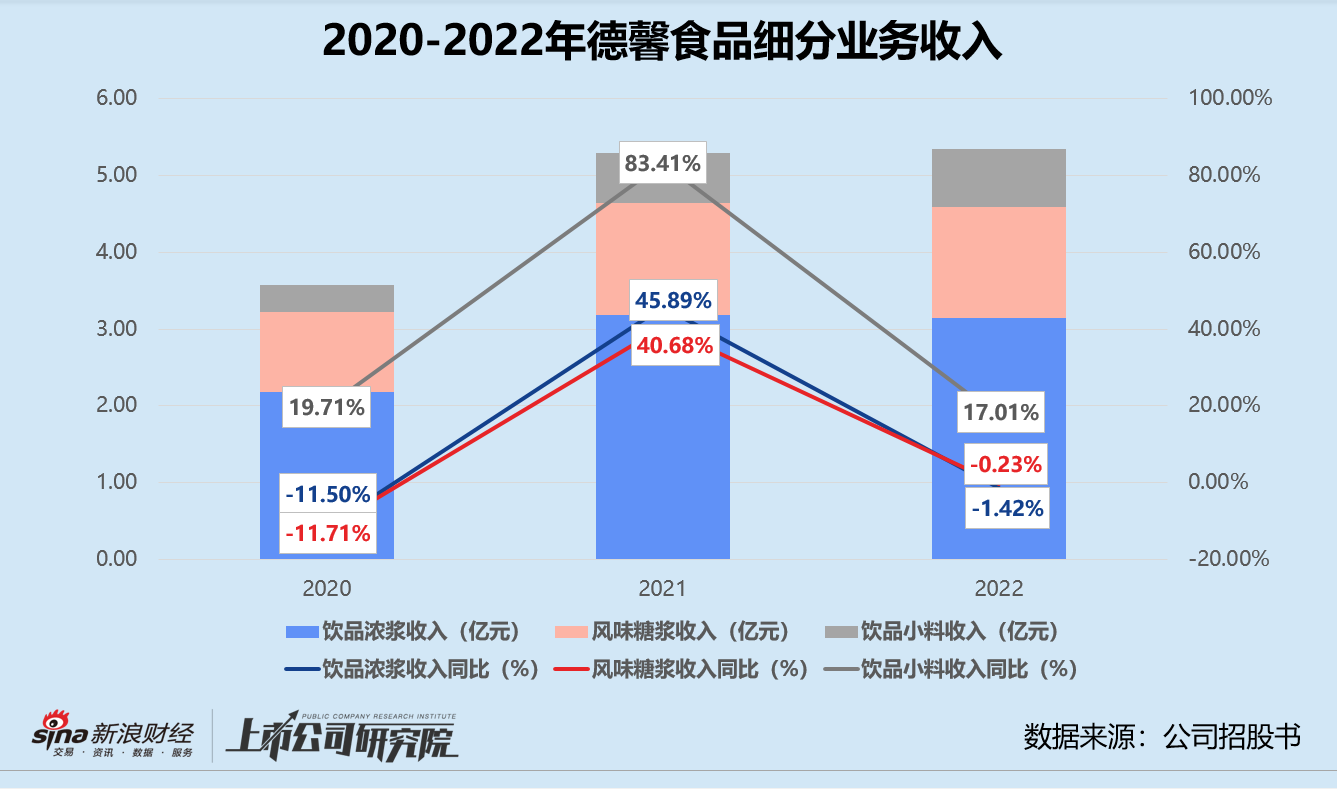

据招股书披露,德馨食品的业绩在2022年遭遇“滑铁卢”。报告期内,公司总营收约为5.35亿元,较2021年同期仅增长1.13%;净利润录得7527.86万元,同比“断崖式”下跌21.43%。

从细分业务来看,长期为总营收合计贡献近90%的饮品浓浆和风味糖浆收入都出现了不同程度的缩水。其中,风味糖浆的收入受销量减少影响,同比微降0.23%。饮品浓浆平均单价从2021年的每千克12.80元下降8.89%至每千克11.66元,销量却只从2.49万吨增长8.20%至2.70万吨,导致整体收入同比下降1.42%。反观2021年,饮品浓浆的平均单价下降7.12%,销量同比增长57.07%。

换而言之,德馨食品主力产品价格的下调未能带来超预期销量。

基于前五名客户销售情况分析,公司的主营业务非常依赖大客户,风险较为集中。2019-2021年,德馨食品前五大客户销售金额占销售收入的比例均介于50%-55%之间,2022年该指标小幅下降至45.36%。

2021年瑞幸推出爆款单品生椰拿铁,单月销量超1000万杯。作为其最主要的植物蛋白浓浆供应商,德馨食品对瑞幸咖啡的当期销售金额高达1.27亿元,约占总销售收入23.92%,成功带动公司实现营收、净利高增。而2022年因在招标议标时报价处于相对劣势,德馨食品没能再次当选主要供应商,对瑞幸的销售金额锐减53.83%,业绩也随之迅速恶化。

如今的第一大客户蜜雪冰城,2022年销售金额约为9021.51万元,占比约16.86%,远低于瑞幸之前的贡献规模。此外,蜜雪冰城旗下本就有生产调味粉剂、果浆果酱、风味糖浆、五谷、奶浆和咖啡等茶饮原料的生产厂商大咖国际食品有限公司,与德馨食品的业务存在一定的竞争重合。二者能否持续稳定合作,仍是未知数。

(来源:大咖国际官网)

(来源:大咖国际官网)更为令人担忧的是,德馨食品对于其他主要客户的吸引力似乎也在下降。2022年星巴克的销售金额由2021年的6976.15万元进一步下降至5516.20万元,较2019年的1.28亿元减少45.50%;昔日的第三大客户7分甜销售金额较2021年同期近乎“腰斩”,奈雪的茶和书亦烧仙草更是直接掉出前五大客户之列。

利润空间持续被挤压 估值是否虚火过旺?

主动降价也无法留住大客户,可见德馨食品在产业链上的议价能力不强。

细究背后的原因,一方面是因为现制茶饮咖啡配料市场较为分散,下游品牌方可选择的合格供应商众多。CIC灼识咨询发布的《中国现制茶饮及现磨咖啡配料行业蓝皮书》显示,2022年饮品浓浆行业共有约700家参与者,CR5仅为13.3%,相较2020年只增长了1.1个百分点。另一方面,近年来消费降级现象普遍,库迪、瑞幸、喜茶、奈雪等头部品牌率先价格内卷,压力传导至产业上游,裹挟供应商被迫加入“价格战”。

产品提价暂时难有突破,原材料成本却波动增长。招股书显示,德馨食品的主要原材料为果蔬汁类和糖类,采购金额合计占比保持在65%上下。2021年果蔬汁类和糖类原材料采购单价分别增长19.37%、7.48%,直接使得营业成本激增50.53%。2022年糖类采购单价继续增长5.08%至每千克5.24元,果蔬汁采购单价虽然同比下降20.85%,但仍较2019年每千克高0.18元。

收入和成本两端承压,德馨食品的盈利能力持续走低。2019-2022年,公司的毛利率分别为42.74%、35.13%、33.12%、27.25%;净利率分别为20.84%、18.90%、18.11%、14.07%,两项指标四年内三连降。

值得一提的是,德馨食品计划通过此次上市向社会公众股股东募集9亿元,合计发行不超过1682.30万股,约占公司总股本25%。这意味着,德馨食品的发行估值约为36亿元。依据2022年的净利润简单推算,公司静态市盈率约为48倍。

结合招股书中列举的佳禾食品、日辰股份、千味央厨、安记食品和海融科技五家可比公司2022年业绩来看,德馨食品在可比公司中净利润只能勉强算中等水平,总营收排名倒数第二,规模远不及同行。

其中,日辰股份、千味央厨、安记食品和海融科技提供的产品还覆盖烘焙、餐饮、调味料和TO C预制菜等领域,或无法直接对标。仅就业务最为相近佳禾食品而言,2022年总营收和净利润约为德馨食品同指标的4.54倍、1.53倍,同期静态市盈率才刚刚达到46.95倍,德馨食品或有被高估之嫌。

账面资金充足仍募资 上市前累计分红1.21亿元

据招股书披露,德馨食品此番上市合计募资9亿元,其中3.96亿元将用于年产3.8万吨饮品配料生产基地项目、2.08亿元用于饮品配料和烘焙生产线项目、1.28亿元用于植物基饮料生产线项目、1.20亿元补充流动资金以及4800万元用于研发中心建设项目。

若包括饮品生产基地、饮品配料和烘焙生产线、植物基饮料生产线和研发中心建设项目中的预备费和铺底流动资金,德馨食品合计要保证2.99亿元流动资金,约占募资总额33.22%。

然而事实上,德馨食品的资金链并不紧张。截至2022年12月31日,公司账面上共有2.05亿元货币资金,占比流动资产55.11%,占比总资产28.95%;短期借款仅为4981.7万元,不存在长期借款。流动比率和速动比率分别达到2.20和1.71,双双在安全警戒值以上。这一程度上说明,公司的偿债压力较小。

与此同时,德馨食品在上市前的2020年和2021年都进行了现金分红,对应金额分别为7078.55万元、5000万元,占当期净利润约104.89%、52.19%。按照上市前持股比例测算,实际控制人、董事长林志勇通过直接或间接关系合计持有公司47.56%股份,副董事长、总经理史文超及配偶通过直接或间接关系合计持有公司41.01%股份,两位在两轮现金分红之后已将1.07亿元落袋为安。

(来源:公司招股书)

(来源:公司招股书)资金充足、大笔分红,德馨食品也没有透露对闲置资金的利用计划。2021-2022年期间,公司闲置资金带来的投资收益分别为40.19万元和0元,利息收入则为305.34万元、662.93万元。为何任由数亿资金闲置,转而将上市融资的三分之一用于补充流动性,或是德馨食品亟需回答的问题。

责任编辑:公司观察

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)