炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

中信建投证券研究 文|王程畅 徐建华

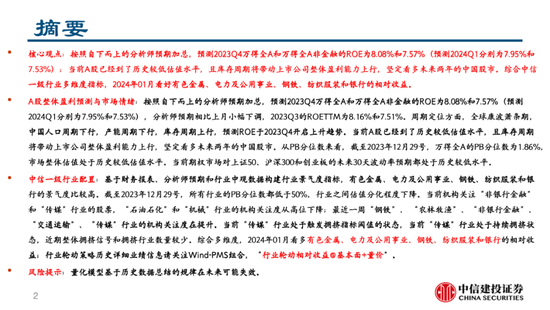

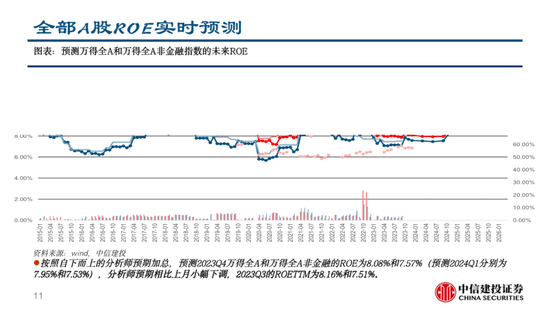

按照自下而上的分析师预期加总,预测2023Q4万得全A和万得全A非金融的ROE为8.08%和7.57%(预测2024Q1分别为7.95%和7.53%);当前A股已经到了历史较低估值水平,且库存周期将带动上市公司整体盈利能力上行,坚定看多未来两年的中国股市。综合中信一级行业多维度指标,2024年01月看好有色金属、电力及公用事业、钢铁、纺织服装和银行的相对收益。

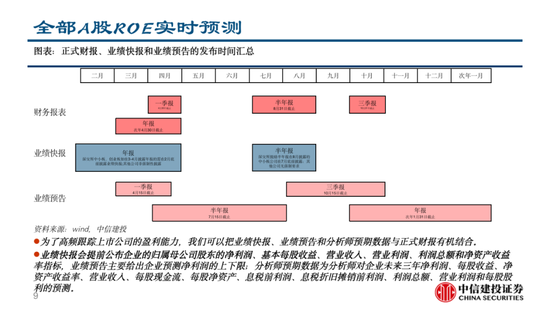

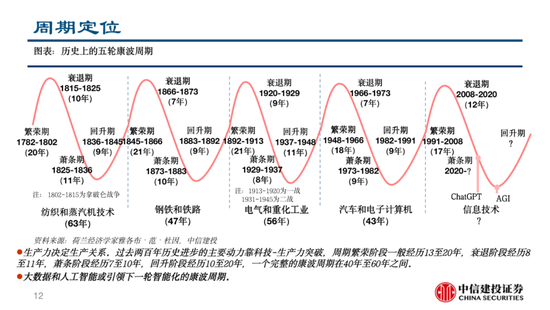

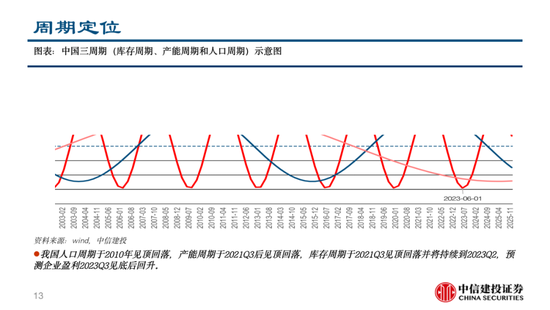

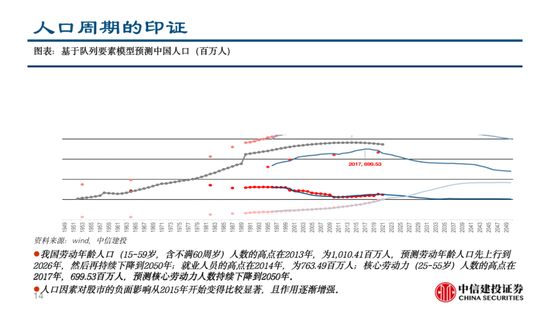

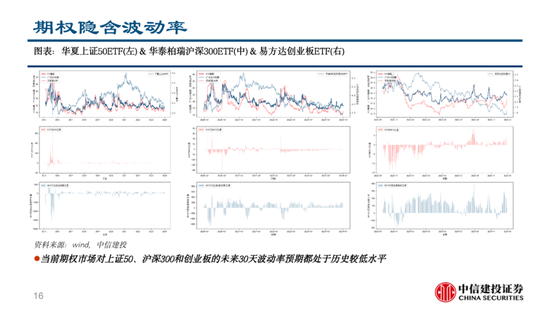

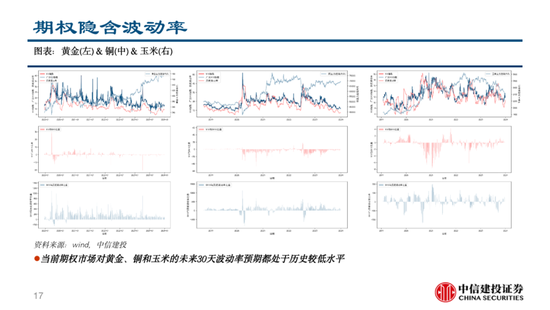

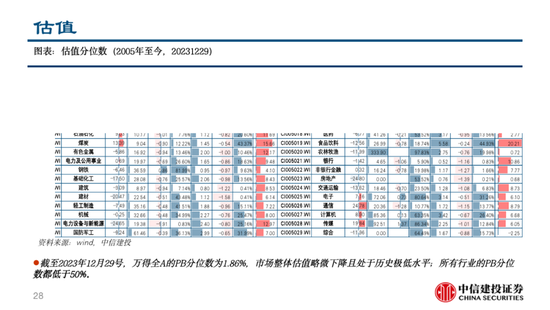

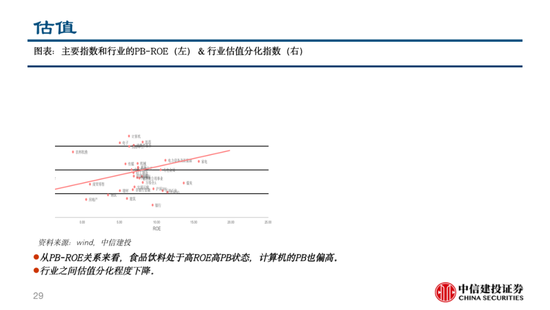

A股整体盈利预测与市场情绪:按照自下而上的分析师预期加总,预测2023Q4万得全A和万得全A非金融的ROE为8.08%和7.57%(预测2024Q1分别为7.95%和7.53%),分析师预期相比上月小幅下调,2023Q3的ROETTM为8.16%和7.51%。周期定位方面,全球康波萧条期,中国人口周期下行,产能周期下行,库存周期上行,预测ROE于2023Q4开启上升趋势。当前A股已经到了历史较低估值水平,且库存周期将带动上市公司整体盈利能力上行,坚定看多未来两年的中国股市。从PB分位数来看,截至2023年12月29号,万得全A的PB分位数为1.86%,市场整体估值处于历史较低估值水平。当前期权市场对上证50、沪深300和创业板的未来30天波动率预期都处于历史较低水平。

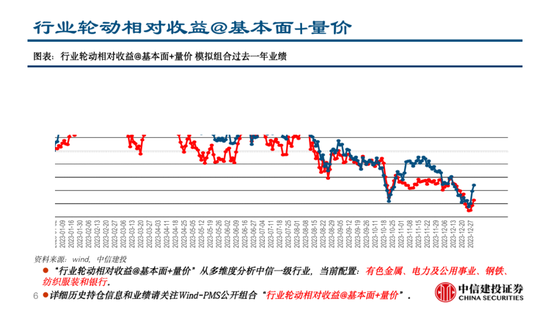

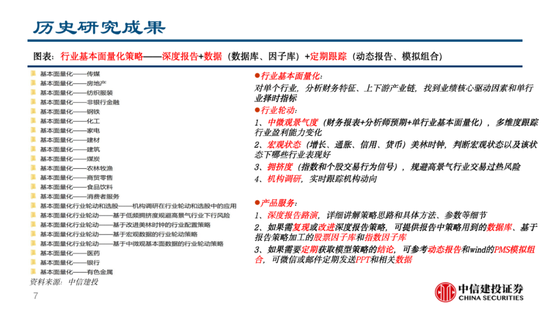

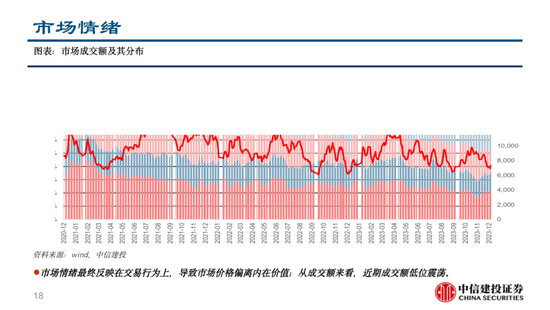

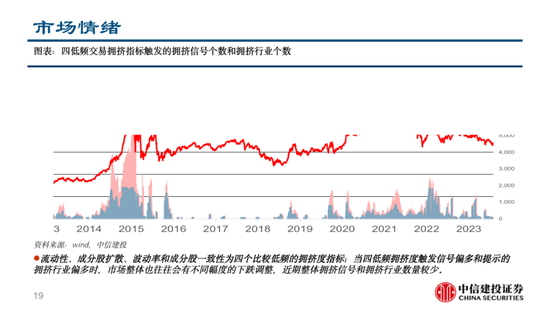

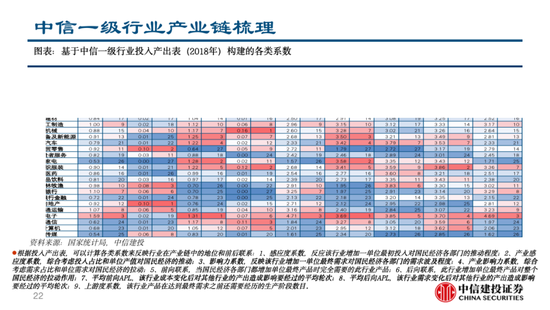

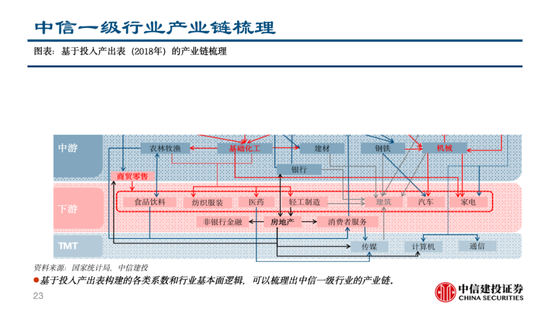

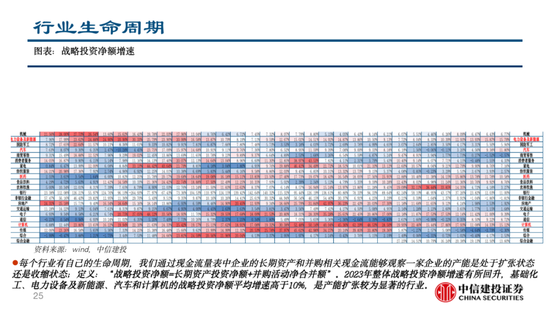

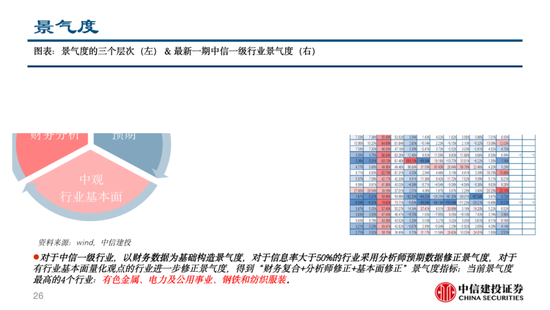

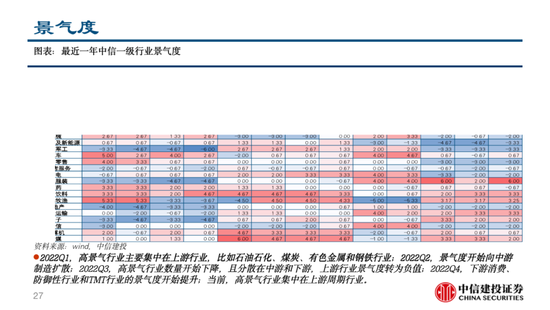

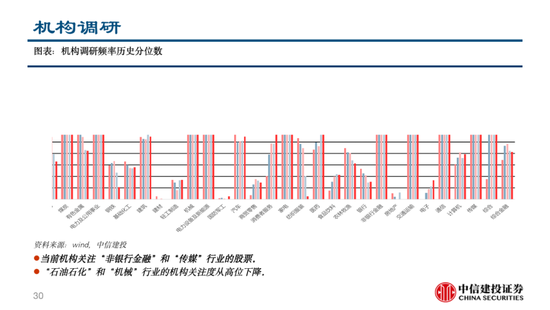

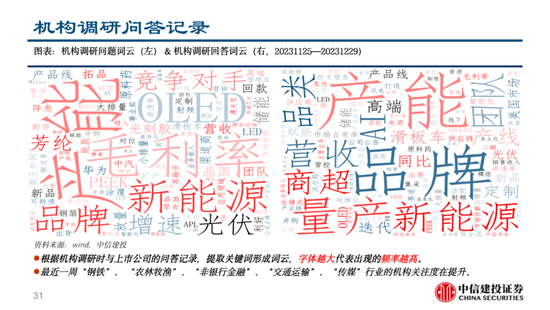

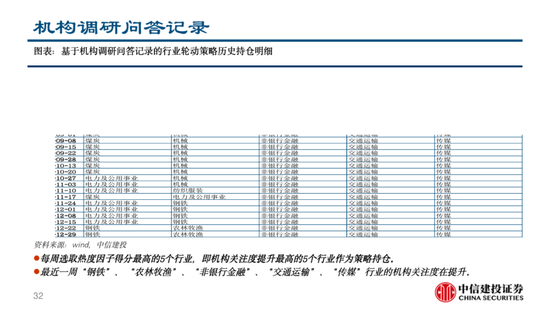

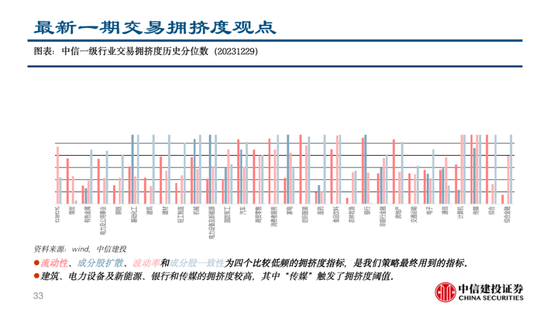

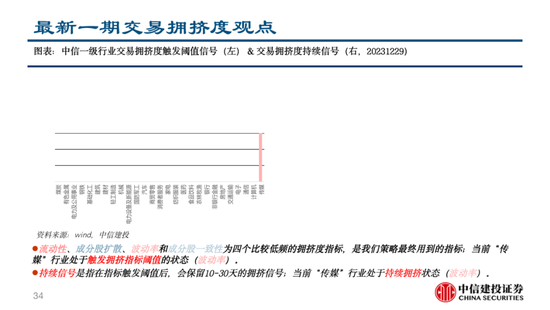

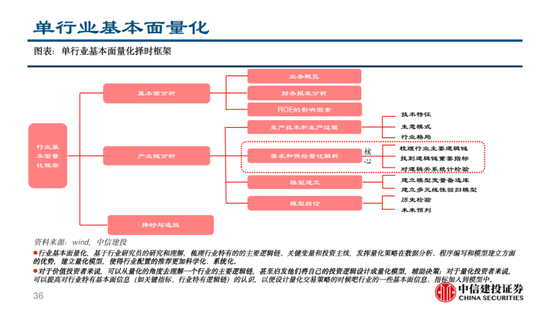

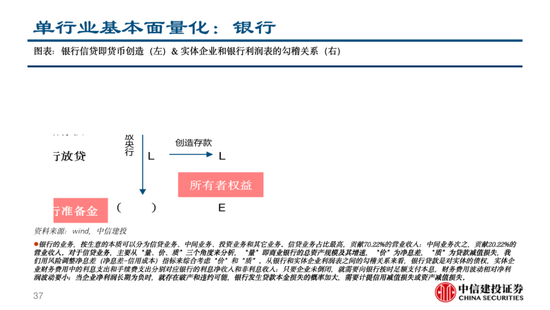

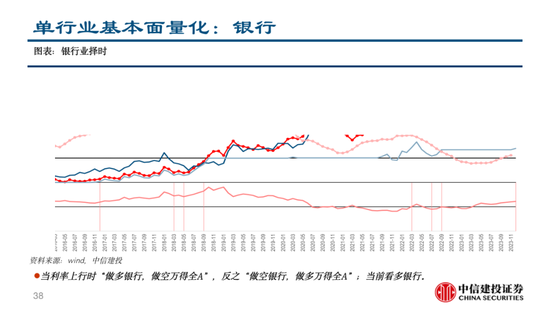

中信一级行业配置:基于财务报表、分析师预期和行业中观数据构建行业景气度指标,有色金属、电力及公用事业、钢铁、纺织服装和银行的景气度比较高。截至2023年12月29号,所有行业的PB分位数都低于50%,行业之间估值分化程度下降。当前机构关注“非银行金融”和“传媒”行业的股票,“石油石化”和“机械”行业的机构关注度从高位下降;最近一周“钢铁”、 “农林牧渔”、“非银行金融”、“交通运输”、“传媒”行业的机构关注度在提升。当前“传媒”行业处于触发拥挤指标阈值的状态,当前“传媒”行业处于持续拥挤状态,近期整体拥挤信号和拥挤行业数量较少。综合多维度,2024年01月看多有色金属、电力及公用事业、钢铁、纺织服装和银行的相对收益;行业轮动策略历史详细业绩信息请关注Wind-PMS组合,“行业轮动相对收益@基本面+量价”。

量化模型基于历史数据总结的规律在未来可能失效。

王程畅:CFA,北京大学计算机硕士,中南大学统计学学士;6年量化策略研究经验(2年私募基金,4年券商研究所),2019年加入中信建投研究发展部,专注A股择时和行业配置方向的量化策略研究,覆盖经济周期定位、行业基本面量化、文本分析、期权衍生品等领域,2019年、2020年Wind金牌分析师金融工程第2名、第5名团队核心成员,2023年21世纪金牌分析师策略第4名团队核心成员。

徐建华:总监,多因子与ESG策略组首席分析师,先后就职于MSCI Barra公司和标普公司等专业研究机构,具有十多年金融市场研究、统计建模等专业经验。为多家银行、基金和保险等资管客户提供因子模型、投资组合优化管理、基金评价、指数研究以及风险管理等咨询。

责任编辑:凌辰

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)