炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

信达策略研究

1

策略观点:可能是最后一跌

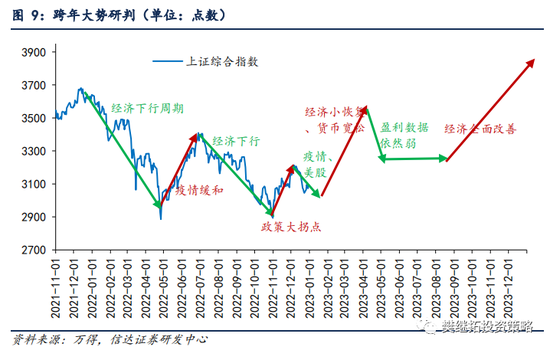

12月中旬以来的调整,直接原因是疫情对高频经济数据的扰动,各地地铁出行数据大幅下降,12月PMI数据也降低到了4月底的水平。不过这些影响都是短暂的,当下的调整可能是最后一跌。历史上,熊市末期,即使经济或盈利基本面已经反转,由于熊市的惯性,股市也经常会企稳后出现再次下跌(或者也可以称为二次回撤、最后一跌)。比如,2012年底,经济基本面拐点出现在8-10月,但只带来了指数的阶段企稳,11月市场再次创新低,直到12月才正在反转。2018年底,去杠杆、汇率、中美贸易政策的反转出现在10-11月,但指数短暂企稳后,12月又再次回调,直到2019年1月才真正反转。股市近期的调整,性质上类似2012年11月或2018年12月,可能是熊市末期最后一跌,V型反转最重要的主升阶段还未展开。

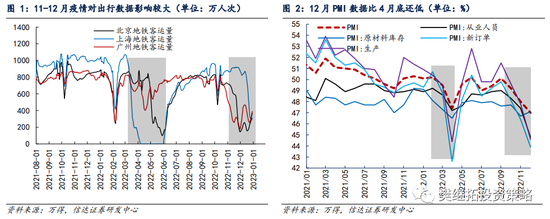

(1)最后一跌的直接原因:疫情对高频数据的扰动。12月中旬以来,市场略有走弱,直接原因是疫情对经济高频数据的扰动。从北京上海广州的地铁客运量能够看到,11-12月,疫情对出行的影响还是比较大的。不过好的地方是,广州和北京的数据已经开始企稳。以2022年6-9月的经验来看,这一次疫情过后,预计数据恢复也会比较快。最新公布的12月PMI数据,也能看到几乎所有分项数据均较差,部分指标甚至低于4月底的水平。不过这些都是季度内的数据扰动,年度的经济恢复逻辑不会因此有太大改变。

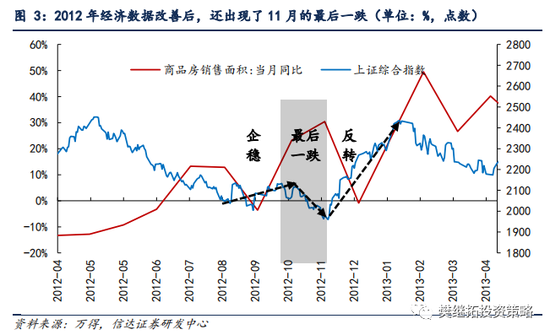

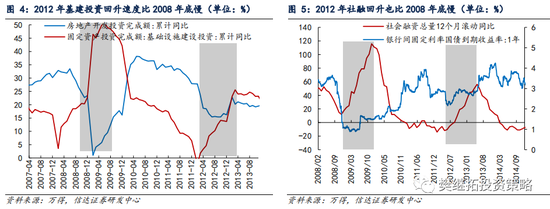

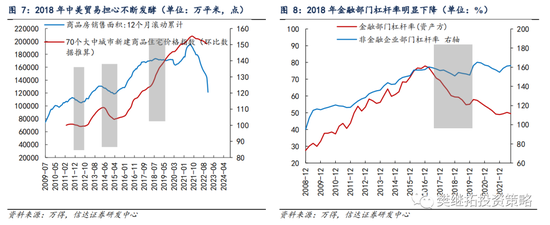

(2)历史上熊市末期的最后一跌:2012年11月。熊市末期,即使经济或盈利基本面已经反转,由于熊市的惯性,股市也经常会企稳后出现再次下跌(或者也可以称为二次回撤、最后一跌等)。比如,2012年的熊市后期,基本面底是领先股市底的,2012年8-11月,房地产销售已经同比转正、大宗商品价格已经开始企稳反弹了、胜利召开的十八大,均已经预示着经济基本面的反转了。股市9-10月已经有所企稳,但到了11月又再次探底,直到12月,看到更多的经济数据改善后,指数才真正反转。

导致市场出现最后一跌的直接原因是部分经济数据出现反复,但本质原因可能是,投资者经历过2008年底4万亿的反转后,对经济和政策期待较高。2012年8-10月,虽然投资、社融、地产销售数据都开始回升,但回升的速度相比较上一轮周期弱很多,所以投资者参与初期有所犹豫,直到更多经济数据改善,指数才真正反转。

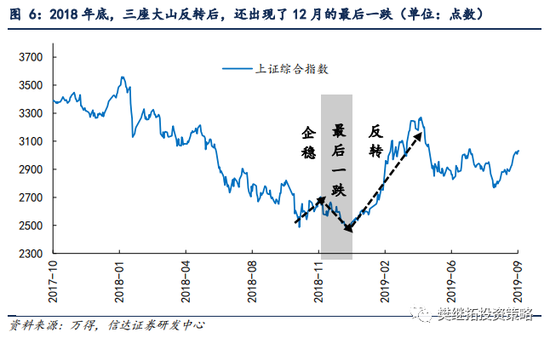

(3)历史上熊市末期的最后一跌:2018年12月。同样,2018年底的熊市底部,股市的反转也有些犹豫。2018年10月中-12月初,各类政策全面反转,反转的利多先后有刘鹤副总理维稳、民营企业座谈会、去杠杆政策微调、中美G20峰会贸易关系缓和、人民币汇率贬值结束等。

压制2018年熊市的三座大山(贸易摩擦、去杠杆、汇率贬值),大多都在2018年10-11月先后反转,但是部分投资者以历史对比的角度,认为2018年底的反转力度不够。因为历史上历次经济周期启动,都需要某一个部门开始加杠杆。站在2018年底,基建力度不够大,PPP热度刚降温,没有加杠杆的渠道,房地产销售下降幅度远远不够,房价还在上涨,再开启加杠杆难度较大,金融部分的杠杆率刚下降,重新加回去很难。由此导致,2018年底的底部有所反复,2018年12月指数二次探底,直到2019年初信贷改善,指数才有所反转。

(4)策略观点:V型反转的主升阶段还未开始。10月中下旬的股市底部,非常类似2018年Q4,二十大结束后,投资者逐渐开始关注2023年的经济或货币政策。房地产、疫情、消费等行业的政策均出现了较大的方向性变化,指数的反转已经展开,过去1年比较有效的熊市思维(利多兑现就离场)可能失效,建议转入牛市或震荡市思维,利空不出现,即建议持有。后续可能会出利空的时间分别是密集披露年报业绩预告的1月、披露1季报的4月,我们预计1月会有些小波折,但影响不大,因为年报的问题已经是2022年的过去时了。真正有可能终结这一次反转的利空,大概率要等2023年4月的1季报。

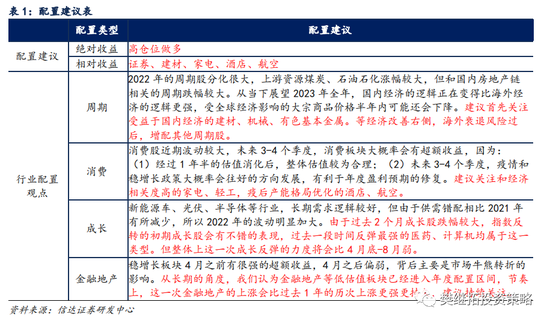

行业配置建议:价值将会越来越强。当下处在熊市见底后的第一波上涨,在当下阶段,几乎大部分板块都没有高频的景气度改善,所以估值和逻辑是最重要的,历史上在此阶段,涨幅较大的板块大多为熊市中超跌或过去2-3年整体存在感较低的板块。(1)成长中建议关注新赛道。成长的风格正在逐渐走弱,在此背景下,可以关注过去2-3年表现相对较弱的成长,比如计算机、港股互联网、机械设备等。这些板块过去几年受宏观需求和监管政策影响,成长性被压制,市场风格转变阶段会受益于投资者的低持仓。(2)金融地产近期超预期,或可以超配到明年年中。银行地产的超额收益大多出现在经济下降后期到经济回升早期,在经济确定改善之前,反而更容易产生超额收益,当下到明年上半年均处在这一阶段。随着反转进入中期,可以关注弹性较大的非银和有政策变化的地产。(3)消费中,疫情修复长期配置,地产链可能会是季度内最强。 去年以来,受疫情和房地产景气度下降影响,消费整体调整较多,整体风险释放较为充分。年度关注疫后产能格局优化的酒店、航空。指数反转初期,可以关注地产链中的家电、轻工等,熊转牛第一波,估值、超跌、政策变化比长期逻辑更重要。这一次的消费股上涨,经济Beta的逻辑比产业Alpha的逻辑更强,建议更早参与,如果等到消费数据改善后再参与,可能会面临2021年年初的估值天花板的限制。(4)周期中,地产链边际变化大,季度内反而可能更强。受益于可能存在的年底稳增长,可以关注之前跌幅较大的建材、机械和有色等周期股。

2

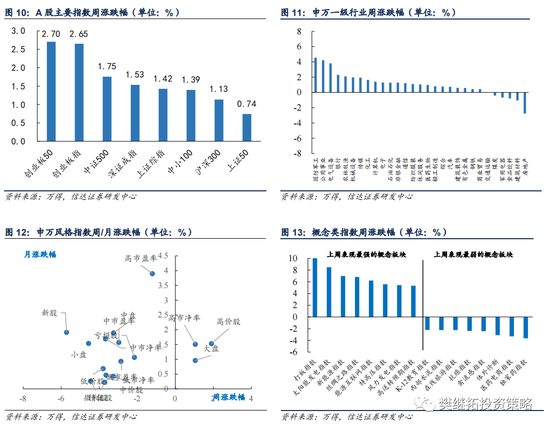

上周市场变化

上周A股主要指数全部上涨,其中创业板50(2.70%)涨幅居前。申万一级行业上周涨跌不一,国防军工(4.55%)、公用事业(4.23%)、电气设备(3.81%)涨幅居前,房地产(-2.76%)、建筑材料(-1.05%)、食品饮料(-0.79%)领跌。概念股中,打板指数(10.42%)、太阳能指数(8.48%)、新能源指数(7.00%)领涨,独家医药指数(-3.65%)领跌。

风险因素:房地产市场超预期下行,美股剧烈波动。

责任编辑:王其霖

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)