炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

盘点一周市场热点,掘金后市板块机会。

本周,A股三大指数涨跌互现,具体来看,上证指数下跌0.93%,收报3356.08点;深证成指下跌0.03%,收报12857.13点;创业板指数上涨1.28%,收报2817.64点。

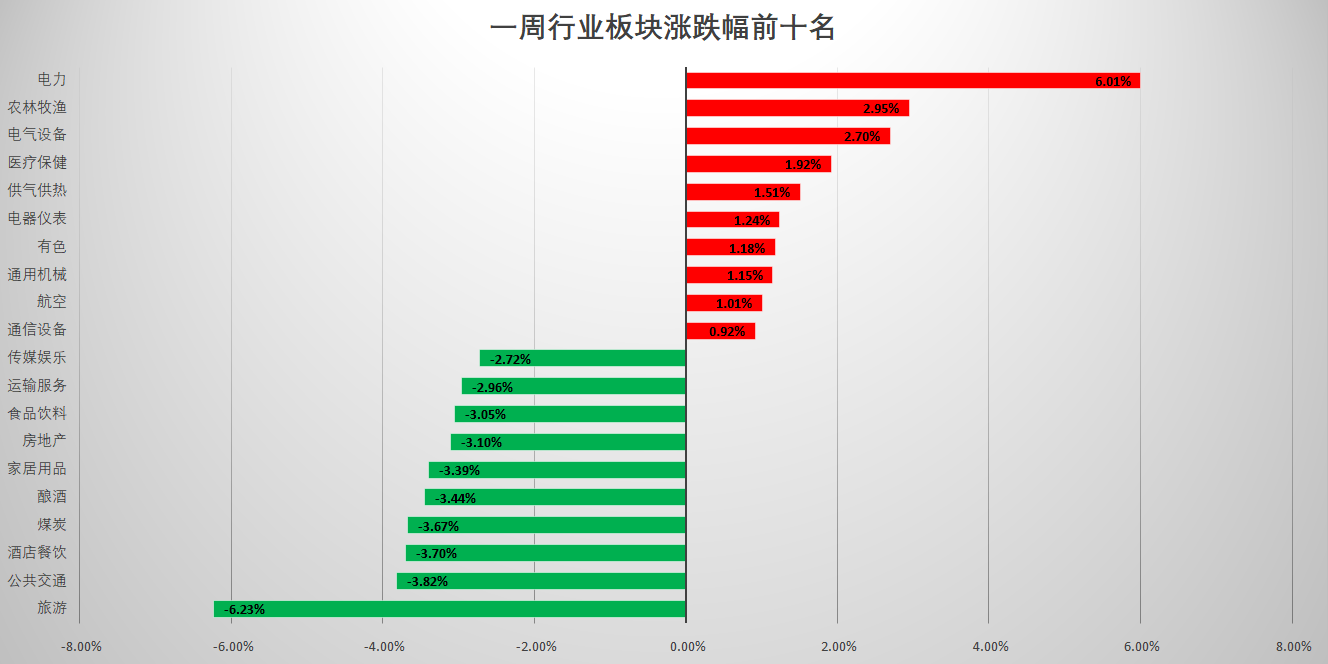

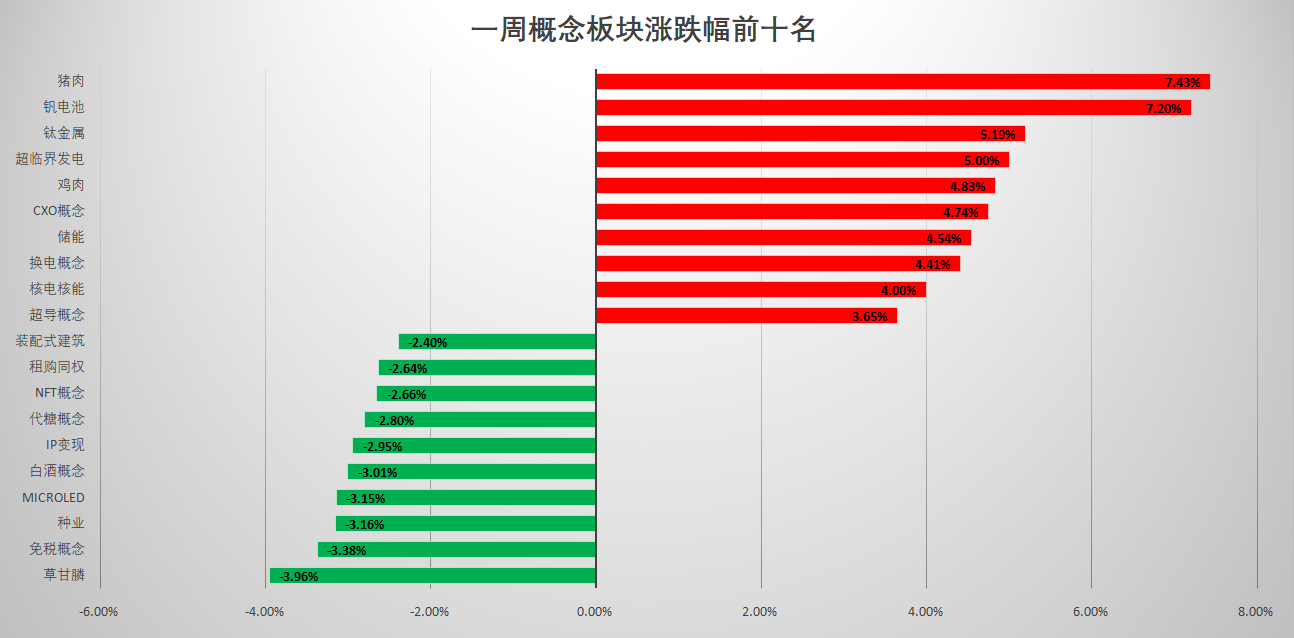

从本周板块表现来看,行业板块中,电力、农林牧渔、电气设备、医疗保健等板块领涨,旅游、公共交通、酒店餐饮等板块跌幅居前;概念板块中,猪肉、钒电池等板块表现强劲,草甘膦、免税概念、种业等跌幅居前。

资金流向上,主力资金对农牧饲渔、医疗服务、电源设备等板块颇为青睐,对酿酒、证券、互联网服务则大幅减持;北向资金则加仓稀有金属、饮料、输变电设备等板块,对通用设备、贵金属、银行等板块大幅减持。

国泰君安研报指出,当前A股市场呈现“人心两端走”特征,高风险偏好投资者买入高风险特征的科技成长股,低风险特征的投资者卖出与经济周期相关的价值股,因此A股走出成长股涨而价值股跌的特征。另外,其研报指出,接下来并非从成长切换到价值,风格分化还会延续,建议在回调中选择与经济、政策、海外流动性相关度较低且具有相对独立景气的成长板块。

重点数据一览

热点复盘

【猪肉】

本周,猪肉板块累计涨幅达到7.43%,居一周概念板块涨幅榜之首。主力资金对于猪肉板块也较为青睐,一周净流入该板块达31.42亿元,位居一周主力资金增持榜之首。从个股表现上看,傲农生物一周涨幅最多,达到29.45%,巨星农牧、正邦科技、天康生物涨幅也较多,均涨超20%。

申万宏源指出,生猪养殖板块上市公司头均市值依然处于历史较低水平。生猪养殖板块投资逻辑由前期单一的“行业产能去化”逐步过渡到“行业盈利回升+公司估值低位”双重驱动阶段。当前依然是战略性配置生猪养殖板块的好时点,建议重点关注。标的方面建议关注温氏股份、牧原股份、傲农生物、唐人神、天邦股份、巨星农牧等。

中信证券指出,生猪供需格局逆转,猪价有望拾级而上,当前板块估值处低位,建议布局板块性投资机会,重点关注温氏股份、巨星农牧、天康生物、唐人神、新五丰、新希望、傲农生物等。

【电力】

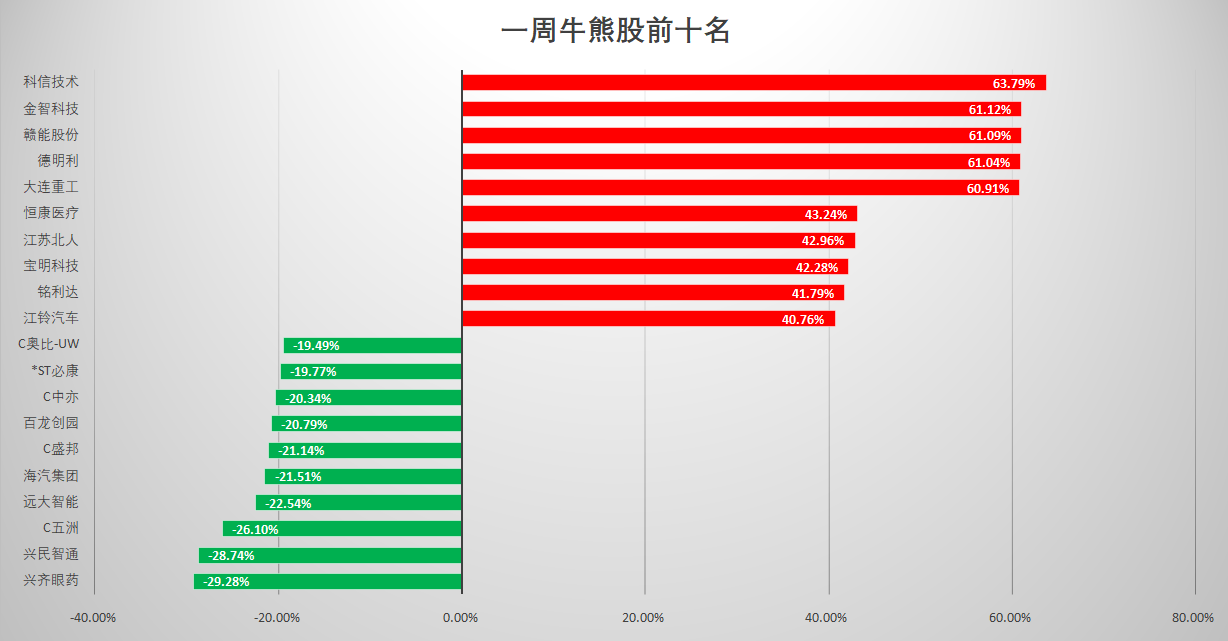

本周,电力板块表现强势,一周涨幅达到6.01%,居一周行业板块涨幅之首。北向资金本周对其也大幅流入18.27亿元。个股表现方面,赣能股份本周涨幅最为亮眼,达到61.09%,该股在一周牛股榜中排行第三,建投能源、华电国际表现同样良好,均涨超20%。

对于电力板块,长江证券指出,“碳中和”时代号召和电力市场化改革将贯穿整个“十四五”期间,电力运营商的内在价值将全面重估。在此背景下,电力价格形成机制的改革和完善,有望催化火电经营边际改善,推荐关注优质转型火电华能国际、中国电力、福能股份和粤电力A;新能源装机快速成长,同时绿电价值日益凸显之下,推荐三峡能源、龙源电力和中国核电;水电板块推荐拥有明确成长空间的行业龙头长江电力和供需改善的华能水电,建议关注来水弹性标的黔源电力;电网板块推荐三峡集团入主后有望开拓综合能源服务的配售电先锋三峡水利。

【食品饮料】

本周,食品饮料板块表现并未十分突出,一周累计下跌3.05%,不过,值得注意的是,北向资金本周对饮料板块颇为青睐,一周累计净流入该板块27.5亿元,位居北向资金行业板块增持榜第二。个股表现方面,新诺威、梅花生物(维权)、华统股份涨幅居前,一周涨幅超13%。

中信证券指出,展望H2,预计Q2全年低点确立,下半年在需求回暖、成本向下、同期低基数等推动下,板块业绩有望趋势向上。推荐1)成长细分赛道龙头,安井食品、妙可兰多、东鹏饮料;2)疫情修复后望回归长期发展逻辑的赛道和龙头,推荐绝味食品、伊利股份、颐海国际、桃李面包;3)未来成本下行后望贡献业绩弹性,关注安琪酵母、金龙鱼、甘源食品、海天味业、立高食品。

华鑫证券指出,坚定看好食品饮料板块特别是白酒板块后续反弹机会:1)白酒细化两条主线,弹性推荐山西汾酒、酒鬼酒、舍得酒业、洋河股份、伊力特、泸州老窖;确定性推荐贵州茅台、五粮液、今世缘。2)大众品细化三条主线推荐:成本改善推荐甘源食品、立高食品、金龙鱼、李子园、东鹏饮料等;预期修复角度推荐海天味业、中炬高新、日辰股份;业绩确定性角度推荐劲仔食品、盐津铺子、甘源食品、天味食品、青岛啤酒。

【元宇宙】

本周五,元宇宙概念逆势走高,国光电器、宝鹰股份、智度股份涨停。截至当日收盘,元宇宙概念板块收涨1.81%。从一周的个股表现上看,弘信电子涨幅最大,达到15.99%,汉威科技周涨幅达到11.53%。

消息面上,7月8日,上海市人民政府发布培育“元宇宙”新赛道行动方案,提出到2025年,“元宇宙”相关产业规模达到3500亿元,培育10家以上具有国际竞争力的创新型头部企业和“链主企业”。

上海证券指出,上海进一步明确元宇宙发展目标和方向,持续验证对元宇宙政策面的乐观预期,有望推动其他地方政府相关项目的推进和实施。建议在把握“以虚促实”、“以虚强实”的顶层设计和战略方向的基础上,布局:(1)虚拟实景方向:核心推荐展馆创意设计龙头风语筑、同时关注文旅活动创意设计龙头锋尚文化、丝路视觉等。(2)工业互联网及数字孪生方向:宝通科技;(3)元游戏方向:推荐三七互娱、完美世界,关注吉比特;(4)NFT方向:关注视觉中国、三人行、天下秀。(5)虚拟数字人及虚拟直播方向:关注蓝色光标、华扬联众、星期六。(6)元宇宙平台方向:关注天地在线。

【钒电池】

本周,钒电池表现亮眼,一周涨幅达到7.20%,位居一周概念板块涨幅榜第二。其中,攀钢钒钛在本周累计涨幅居首,达到32.06%。

消息面上,据媒体报道,近日,国内首个盐酸基全钒液流电池储能电站在潍坊滨海经济开发区建造完工,由液流储能科技有限公司承建,一期工程规模为1MW/4MW·h,项目计划总规模为10MW/40MW·h,是目前世界上功率最大的盐酸基全钒液流电场储能电站,能量密度相较于传统硫酸基全钒液流电池提升了20%,工作温度上限拓展至65℃。

对此,国泰君安表示,盐酸基全钒液流电池实用化是在不改变现有电堆主体结构的条件下,对全钒液流电池技术的一次重要改良,其后续推广应用将有助于拓宽全钒液流电池的应用场景,延长使用寿命,进一步降低平均成本,从而加速产业化。目前国内掌握盐酸基全钒电解液技术的企业主要有:大连博融新材料、液流储能、华能集团,在该技术产业化过程中,电池端和材料端的相关企业都将受益:1)电池端PCS环节推荐固德威;变频器环节推荐汇川技术。2)材料端核心是电解液和隔膜,电解液环节受益标的:攀钢钒钛、河钢股份、安宁股份;隔膜环节受益标的:东岳集团。

光大证券(维权)指出,全钒液流电池具备安全性高、扩容性强、循环寿命长、全生命周期成本低等优点,是目前商业化较为成熟的液流电池,在长时储能领域大有可为。钒电池在储能领域空间广阔,首次给予钒行业“增持”评级。推荐拥有丰富钒资源且逐步布局钒电池产业链的攀钢钒钛,建议关注河钢股份。

后市配置

海通策略:休整等待基本面 反转向上的趋势不变

海通证券策略团队研报称,7月初以来市场震荡源于基本面未跟上股市步伐,借鉴历史,底部起来的第一波上涨时空已经明显,阶段性休整也正常,反转向上的趋势不变。②成长:光伏、新能源车等中期趋势向上,短期热度偏高,进一步上攻需要更好基本面数据,如新能车销量、光伏硅料价格和海内外需求。③消费:估值和机构配置比例较低,借鉴20年,消费数据有望逐渐改善,尤其是必须消费品,如医药、食品、农业。

国泰君安:短期调整有备无患,回调之后仍可上车

国泰君安指出,近期市场估值提升较快、下跌能量持续积聚,市场短期调整概率较大,但短期调整无损中线格局,回调之后依然是中长线配置机会。具体到行业配置层面建议:(1)反弹后期按照“抓补涨”思维去做,短期医药、白酒、电子等落后的板块都可以考虑;(2)对于底部起来已经50-60%的个股,如果估值偏高、基本面反弹无望,则应注意调仓换股;(3)本轮周线反弹结束后,下一轮周线回踩是比较好的中长线配置机会,继续推荐券商、中概互联、上证50、传媒。

中信证券:行情步入关键窗口,中报分化引领配置

中信证券指出,行情节奏趋缓,围绕成长制造、医药和消费轮动重估,建议继续均衡配置。具体品种选择上关注:①成长制造领域重点关注渗透率持续提升、智能化趋势加速的智能汽车(智能硬件、造车新势力),内外需共振、共识度最高的光伏和风电,半导体(车规级、半导体材料),以及经营改善、业绩持续兑现的军工(军工电子、材料)。②消费板块重点关注两条主线,一是前期疫情受损行业的修复(航空、酒店、餐饮、旅游),二是在局部疫情背景下仍然维持高景气的细分行业(白酒、小家电、美妆产业链、人力资源服务)。③医药行业受政策影响缓和,或迎来阶段性估值修复行情,重点关注创新药、医疗器械、CXO、医疗服务。

西部证券:知止不殆,以退为进

西部证券指出,对于投资者而言,下半年把握风格上的确定性将比追逐更高预期收益率更为重要。短期关注盈利预期相对稳健的消费(农林牧渔,纺织服装,家电,食品饮料)和有望受益于稳增长政策预期的地产链和基建链(地产,建筑,建材,环保,公用事业等)。从中期来看,通胀依然是全年最重要的投资主线,持续关注受益于通胀上行的泛农业(种植业和种业、养殖业、化肥农药、农资冷链物流、农业机械化等),以及业绩稳健的食品饮料,家电和医药等消费行业龙头。

中航证券:推荐消费及中报预期盈利较为确定的板块

中航证券指出,短期A股可能回归震荡走势。投资方面,推荐消费及中报预期盈利较为确定的板块。往后看,首先,疫情平复之后,居民消费场景将进一步修复,消费、旅游与餐饮板块有望迎来回升。其次,在全球寻求传统石化能源代替的背景下,风电,光伏、新能源等科技制造类行业长期增长空间加大,而近期政策的支持,叠加俄乌冲突背景下实际需求的旺盛,有望推动相应企业的利润增长。

财信证券:预计2022年市场将呈现W型走势

财信证券指出,第三季度A股市场可能仍需一定时间磨底,预计2022年市场将呈现W型走势,2022年年内的两次资产配置时点大概率出现在4月中下旬(一季报披露期)、8月中下旬(中报披露期),A股机会仍大于风险。建议依次从以下四个板块进行资产配置:(1)稳增长政策板块。投资端关注地产、基建、建材;消费端关注汽车、家电、建材。(2)业绩边际改善板块。未来1-2个季度,军工、交运、TMT、煤炭、农林牧渔的业绩边际改善幅度或最大。(3)困境反转板块。产业周期反转的生猪养殖板块,疫情反转的航空、机场、旅游、酒店、免税、餐饮、院线等板块。(4)新能源等赛道股。关注业绩高增长且估值合理的医药、新能源车、光伏、风电、储能标的。

责任编辑:张书瑗

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)