炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

【华泰策略】推高赛道股的5点因素二阶导放缓

来源:华泰策略研究

核心观点

核心观点:从“电力相关”制造业更多移至“电力相关”资源品和运营商

6月以来推高赛道股(电动车、光伏、半导体等产业链)的5点因素(即期基本面、相对基本面、国内贴现率、海外贴现率、产业政策溢价)已充分反映、短期内或难再超预期,建议平衡组合,在“电力相关”的制造业+资源品+运营商中(也即我们持续推荐的成长型周期股+稀缺产能中),更多移至资源品(铜、铝、稀土、煤炭)和电力运营商。另外,相对低位的板块中,关注绝对收益价值凸显的上证50、供需逻辑环比改善的新基建(通信设备、工业互联、特高压、风电链等)、有产业资本增持的地产龙头。

高位板块:推高赛道股的5点因素,在短期内二阶导放缓、难再超预期

虽然中期来看,我们不认为本轮赛道股的行情已近尾部,但短期来看,6月以来推高赛道股的5点因素已price in较充分、或难再有超预期、二阶导影响大概率放缓:1)基本面—5月上游订单公告引发锂电池业绩预期抬升,缺芯引发低端半导体业绩预期抬升;2)相对基本面—Q2消费数据不及市场预期、7月国内疫情反弹进一步影响消费数据的对比作用;3)国内贴现率—7月上旬全面降准的流动性变化超市场预期;4)海外贴现率—全球疫情反弹之下,市场对美联储Taper的时点预期有推;5)相对政策环境—7月下旬国内部分产业政策变化推动股市存量资金向政策溢价的赛道股迁移。

低位板块:关注逻辑环比改善的新基建+有产业资本增持的地产龙头

低位宽基:上证50已跌至去年7~10月横盘区间的下沿线、我们认为绝对收益价值凸显;但相对收益的时机或未到,需待三季报后市场的估值视角切至明年。低位板块:1)基建链:供需两侧逻辑环比改善,供给侧水泥玻璃产能置换比例上调、分时电价机制完善,需求侧政治局会议要求“今年底明年初形成实物工作量”,但我们认为“老基建”逻辑有改善而未反转,相对收益驱动力不足,“新基建”逻辑相对更强——通信、工业互联、特高压、风电链等;2)金融地产:保险的基本面预期未出现改善,银行的基金配置强度与历史相比并不算低,我们更建议关注有产业资本增持的地产龙头。

8月时点性变量:A股中报季+国内产业政策+海外杰克逊霍尔会议

8月时点性重要变量:基本面--A股中报季,板块风险偏好--国内产业政策,海外流动性--杰克逊霍尔会议。7月以来,股市存量资金向有政策溢价的行业进一步迁移,投资者对产业政策的梳理需求明显提升,虽然短期来看这一因素对强势赛道的超额收益已有明显贡献,但对基金超配比例仍高的消费股的负面影响可能仍未结束,中期来看始终是资金配置的重要考量,我们总结当前政策有1个时间点(今年底至明年初形成实物工作量)、4个挖掘点(国内市场潜力重点从新能源汽车、乡村电商物流、十四五重大工程、企业技改投资四方面挖掘)、2个关键词(专精特新中小企业、碳中和先立后破)。

配置思路重申:超额收益沿着“电力”展开,理解本轮经济的关键特质

7月底以来,LME铜价与A股龙头铜企股价的相关性有所减弱,铜价仍受美元波动影响,但铜企股价相对平稳,我们认为美债实际利率和通胀预期的变化对铜股的负面影响在3月、5月已反映较为充分,当前股价有望从商品价格驱动转向盈利驱动甚至成长驱动(投资新矿企业获得溢价),作为下游需求为电力占大头的稀缺资源品,在全球新能源和用电制造业更新周期中值得坚守。重申超额收益沿“电力”展开——发电部门改造+用电部门更新,当前时点“电力相关”的制造业+资源品+运营商中,建议更多关注稀缺资源品(铜、铝、煤炭、稀土)和电力运营商。

风险提示:全球疫苗接种率及有效性持续低于预期;流动性超预期收紧。

本周专题:政策1个时间点、4个挖掘点、2个关键词

中共中央政治局7月30日召开会议,分析研究当前经济形势、部署下半年经济工作。我们与4月30日的政治局会议对比分析后,建议重点关注1个时间点(今年底至明年初形成实物工作量)、4个挖掘点(国内市场潜力重点从新能源汽车、乡村电商物流、十四五重大工程、企业技改投资四方面挖掘)、2个关键词(专精特新中小企业、碳中和先立后破)。以下为对比分析的具体变化总结:

1)今年以来的工作评价部分:除疫情防控、经济社会发展、宏观政策、经济恢复、高质量发展等,新增评价“科技自立自强积极推进、改革开放力度加大、民生得到有效保障”;

2)宏观政策基调的边际变化:仍要求保持“连续性、稳定性、可持续性”,相比4月30日,这次重提“做好宏观政策跨周期调节”,新提“统筹做好今明两年宏观政策衔接”,我们理解“两年宏观政策衔接”对应跨周期调节思路,包括信贷投放节奏与财政支出节奏间的调节衔接、外需与内需间的调节衔接;

3)财政政策表述的边际变化:从4月30日积极的财政政策要“落实落细”,变为7月3日积极的财政政策要“提升政策效能”;新提“合理把握预算内投资和地方政府债券发行进度,推动今年底明年初形成实物工作量”。这其中,“今年底明年初”既是海外货币政策转向的潜在时点、也是国内中小微企业债务压力较集中的潜在时点,也即“周期性风险”较高的时点;实物工作量是以自然单位或物理计量单位表示的实际完成的工作量;

4)货币政策表述的边际变化:仍要求“稳健的货币政策要保持流动性合理充裕”,从4月30日的“强化对实体经济、重点领域、薄弱环节的支持”变为7月30日的“助力中小企业和困难行业持续恢复”。新提“增强宏观政策自主性”,我们理解为在不可能三角中政策独立性的权重高于汇率稳定性和资本流动”;

5)物价政策表述的边际变化:从4月30日的“做好重要民生商品保供稳价”边际调整为7月30日的“做好大宗商品保供稳价工作”,表述位置有所前移;

6)经济结构和产业政策重点:需求侧,国内市场潜力重点从新能源汽车、乡村电商物流、十四五重大工程、企业技改投资四方面挖掘;供给侧,关键词为科技创新和产业链供应链韧性、补链强链专项行动、专精特新中小企业;碳中和,尽快出台碳达峰行动方案,纠正运动式“减碳”,先立后破,坚决遏制“两高”项目盲目发展;防风险,落实地方党政主要领导负责的财政金融风险处置、完善企业境外上市监管制度;房地产,延续近三年每次政治局会议的“房住不炒”,新增强调加快发展租赁住房;

7)民生政策方面:相比4月30日会议,篇幅更多、单独成段,乡村振兴、高校就业、农民工外出就业、灵活就业人员保障、基本养老保险全国统筹、三孩政策及配套、秋粮生产、稳定生猪生产、安全生产和公共安全、疫情防控、冬奥会等全面涉及.

这其中,产业政策两个关键词“专精特新中小企业”和“碳中和先立后破”,我们进行了溯源研究:

首先,关于“专精特新中小企业”,上一轮该表述出现于2013年前后,彼时A股中小企业取得显著超额收益,这一轮该表述出现于2019年以来,同样对应A股中小市值公司开始取得超额收益.

1)“专精特新”最早出现于2012年国务院《关于进一步支持小型微型企业健康发展的意见》,首次提出“鼓励小型微型企业发展现代服务业、战略性新兴产业、现代农业和文化产业,走“专精特新”和与大企业协作配套发展的道路,加快从要素驱动向创新驱动的转变。”2013年7月16日,工信部发布《关于促进中小企业“专精特新”发展的指导意见》,提出目标:引导中小企业专注核心业务,提高专业化生产、服务和协作配套的能力,为大企业、大项目和产业链提供零部件、元器件、配套产品和配套服务;引导中小企业精细化生产、精细化管理、精细化服务,以美誉度高、性价比好、品质精良的产品和服务在细分市场中占据优势;引导中小企业利用特色资源,弘扬传统技艺和地域文化,采用独特工艺、技术、配方或原料,研制生产具有地方或企业特色的产品;引导中小企业开展技术创新、管理创新和商业模式创新,培育新的增长点,形成新的竞争优势。通过培育和扶持,不断提高“专精特新”中小企业的数量和比重,提高中小企业的整体素质.

2)本轮“专精特新”:今年1月23日,财政部、工业和信息化部联合印发《关于支持“专精特新”中小企业高质量发展的通知》,中央财政中小企业发展专项资金将安排100亿元以上奖补资金,分三批(每批不超过三年)支持1000余家国家级专精特新“小巨人”企业加大创新投入,推进工业“四基”领域或制造强国战略明确的十大重点产业领域“补短板”,与产业链上下游协作配套,促进数字化网络化智能化改造,通过工业设计促进提品质和创品牌等。同时,支持国家(或省级)中小企业公共服务示范平台(每省每批次不超过三个),为国家级专精特新“小巨人”企业提供技术创新、上市辅导、创新成果转化与应用、数字化智能化改造、知识产权应用、上云用云及工业设计等服务,并对重点“小巨人”企业提供“点对点”服务。工信部2019年6月、2020年11月、2021年7月公布三批专精特新“小巨人”培育名单,第一批248家、第二批1744家、第三批2930家,对于“小巨人”企业的筛选要求包括:坚持专业化发展战略,长期专注并深耕于产业链某一环节或某一产品,能为大企业、大项目提供关键零部件、元器件和配套产品,或直接面向市场并具有竞争优势的自有品牌产品

关于碳中和方面的“先立后破”,事实上自2014年以来,国家整体改革思路一直强调“先立后破”,在农村土地改革、煤改气等领域都出现过“先立后破、不立不破”的表述。我们理解这次对碳中和领域强调“先立后破”,主要是针对传统能源的保供问题,与发改委对加快推进煤炭优质产能释放、加强储煤设施建设等工作要求一致.

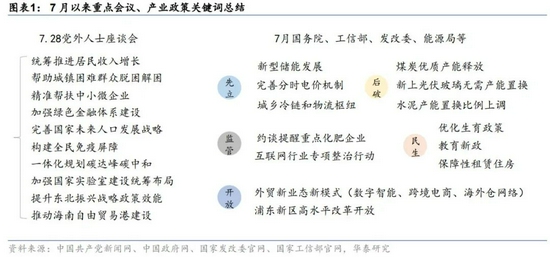

另外,结合7月28日中共中央就当前经济形势和下半年经济工作召开的党外人士座谈会,以及7月以来中共中央、国务院、工信部、发改委、能源局等公布的政策文件,我们梳理出以下政策重点:

大类资产及A股板块表现跟踪

资金面跟踪

股市资金面

A股:北向资金方面,上周净流入100.89亿元,净流入电子(+38.71亿)、机械(+30.68亿)、电力设备及新能源(+30.40亿)、建材(+19.90亿)等,净流出食品饮料(-34.23亿)、钢铁(-11.30亿)、农林牧渔(-9.28亿)、石油石化(-7.22亿)等;公募资金方面,上周新成立偏股型基金263.31亿份,较前一周(569.55亿份)下降;杠杆资金方面,上周融资资金成交占两市总成交比重9.46%,较前一周上升(8.99%),融资净流入227.62亿元,其中非银行金融、电力设备及新能源的融资交易活跃度涨幅较大,机械、房地产融资交易活跃度降幅较大;产业资本方面,上周产业资本净减持3.35亿元。

港股:上周追踪新兴市场权益的前50大ETF净流出0.06亿美元,;南下资金净流入17.23亿港币,较上一周净流出(271.66亿港币)转正,从分行业南下资金的分布来看,截至8月06日,汽车与汽车零部件(+42.83亿港币)、制药、生物科技与生命科学(+20.07亿港币)板块净流入居前;软件与服务(-34.37亿港币)、零售业(-28.12亿港币)板块净流出居前。

海外流动性

国内流动性

中观景气与估值追踪

中观景气量价

上周,氢氧化锂、碳酸锂、水泥、纯碱、粘胶、涤纶、天然橡胶等价格环比上涨;原油、焦煤、白银、黄金、螺纹钢、白卡纸等价格环比下降。

A/H行业估值

风险提示

(1)美联储早于预期收紧货币:4月末Bloomberg对经济学家的问卷调查显示,多数分析师预期联储将于3季度正式预警Taper,于4季度正式启动Taper,对于首次加息的时点,分析师分歧较大,预期2022年4季度至2023年2季度之间进行首次加息的分析师占比相对较高(34%);若美联储调整资产购买步伐的时间早于这一市场预期,可能导致全球资产价格大幅波动。

(2)全球疫苗有效性和接种进展低于预期:全球疫情逐步减压,是下半年全球经济持续修复的核心假设,也是全球主要股市仍有较强盈利驱动力的核心假设。若新冠变异病毒的传播能力超预期、疫苗对变异病毒的有效性低于预期、非美国家疫苗接种进展持续低于预期、全球疫情压力持续不减,则可能导致全球股市波动。

责任编辑:陈志杰

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)