11月17、18日,2022分析师大会暨第四届新浪财经“金麒麟”最佳分析师颁奖盛典隆重召开。中银证券全球首席经济学家、董事总经理管涛发表了题为“中国‘股汇共振’的故事”的主题演讲。

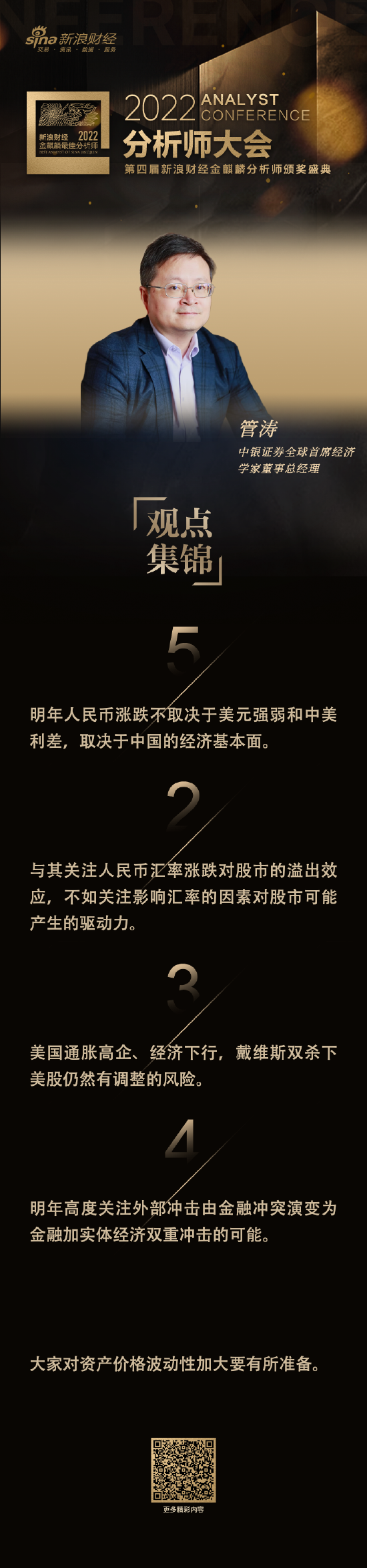

管涛表示,今年人民币和A股都出现了调整,总体两个市场调整是同向的,但个别阶段走向还是不一样,同向阶段集中在8月中旬以后。

管涛表示,今年3月份以来人民币快速调整是多方面因素共同作用的结果,是市场自发纠偏,到目前为止没有影响国内的金融和物价稳定。增加汇率弹性有助于及时释放压力,避免预期积累,有助于发挥汇率吸收内外部冲击的“减震器”作用,增强货币政策自主性,减轻行政干预依赖,提振投资者信心。

人民币汇率对股市的影响并不存在简单的线性关系,二者只是在一些非常时期特殊点位上产生共振,来自于系统性因子显性化,比方说资本流动、货币供给等这些渠道的传染。而我们认为与其关注人民币汇率涨跌对股市的溢出效应,还不如关注影响汇率的因素对股市可能产生的驱动力。在导致人民币涨跌的那些影响因素会不会在股票市场上也产生类似的反应?

明年人民币汇率走势存在三种场景、两个前途。当人民币汇率趋于均衡合理以后,围绕均衡合理水平,双向波动、宽幅震荡将会是常态。经济稳,金融稳;经济强,货币强,明年人民币涨跌不取决于美元强弱和中美利差,取决于中国的经济基本面。

政策友好,经济回升,这是利好明年国内权益类资产表现。但我们明年要高度关注的是外部冲击有可能会由金融冲突为主演变为金融加实体经济的双重冲击。大家对于资产价格波动性加大要有所准备,要坚持价值投资,不要希望赚快钱和容易钱。

新浪财经立足“研究改变世界,构建分析师资本话语权体系”,以提升证券研究行业水平、促进资本市场健康发展为根本目标举办第四届“分析师大会”,聚集王忠民、刘纪鹏、窦玉明、管涛、黄燕铭等50+位专家、学者、行业掌舵者、顶级基金经理、金牌分析师,共同探讨2023年的机遇与挑战。

以下为演讲全文:

各位朋友,大家好,我是中银证券的全球首席经济学家管涛,非常高兴参加新浪财经举办的“2022中国分析师大会”。今天我给大家分享的题目是“中国‘股汇共振’的故事。

大家都知道,今年由于内外部不确定、不稳定因素较多,股市和汇市都出现了比较大的调整,在某些时间段股市和汇市出现了同方向的调整。今天就这个大家关心的问题,谈谈自己的看法。

三个方面:一,汇率政策对货币政策的影响。因为汇率今年剧烈的波动,大家担心汇率的波动可能会影响国内货币政策的自主性,这个故事成不成立?

二,结合今年人民币汇率的变化和股市的波动,谈一谈中国股汇共振最后的传导机制是怎样的,我们怎么来判断汇率波动对股市的影响。

三,对明年外汇市场和投资策略的展望。

一,汇率政策对货币政策的影响

今年人民币和中国A股都出现了一些调整,总的来看调整的方向是一样的,但实际上具体看,股市和汇市的同向调整是个别阶段发生的。比方说今年年初的时候人民币还在继续升值,但是由于海外市场的动荡,A股已经开始调整了。到4月底之后,人民币汇率开始调整,而A股已经触底回升,一直升到6月底。我们看到8月中旬以来,人民币再度调整,实际上也伴随着A股的同向调整。所以,我们看到虽然总的方向来看,两个市场的调整是同向的调整,但是在个别阶段,两个市场的走向还是不一样的,主要集中在8月中旬以后A股和汇市出现了同向的调整。

理论上来讲,汇市对股市的传导渠道有4个:1.通过国际贸易渠道。2.通过资产负债表的渠道。3.通过跨境资本流动。4.通过货币供给。货币供给既有实质的影响,由于外汇供不应求,如果央行去干预的话,有可能会影响央行的货币投放,会影响市场的流动性,影响股价走势。还有一种可能是心理预期渠道,大家担心汇率的波动会影响货币政策的操作。

在10月份刚刚召开的秋季年会上,国际货币基金组织建议各国应该保持汇率的灵活性,以适应不同国家之间货币政策收紧步伐的差异。但同时也提出,如果汇率变动阻碍了央行货币政策的传导或者产生了更加广泛的金融稳定风险,则可以使用外汇干预措施。实际上意味着什么呢?当保持汇率灵活的前提下,日常央行对汇率的波动应该善于忽视,只有当汇率的波动已经影响到国内的物价稳定和金融稳定,这个时候央行才有必要采取外汇干预的措施。今年3月份以来,在内外部因素共同作用的情况下,人民币汇率出现了市场纠偏。从3月初的6.3元的年内高点,到了10月底已经跌破了整数关口。所以,这一波波动是比较大的。但同时也反映,由于内外部环境的一些变化,我们汇率政策是相对灵活的。

现在我们关心的是在汇率波动的过程中,有没有触发国际货币基金组织提到的影响国内金融稳定、影响国内的物价稳定?我们可以看到,今年这种级别的调整,从3月初到10月底,8个月的时间,人民币调整了10%以上,类似的调整实际上在四年前也发生过,从2018年的4月初到10月底,7个月的时间人民币调整了10%。我们关注的是在汇率调整的过程中有没有在市场上产生恐慌,大家去抢购或囤积外汇。从2018年的情况来看,4到10月份外汇市场的结售汇顺逆差是交替出现,但是7个月时间是累计顺差70亿美元。而且我们可以看到在汇率调整的过程中,总体上市场的结汇意愿是上升的,购汇动机是减弱的,特别是人民币跌破整数关口的11个月份里,2019年8到12月份,还有2020年2到7月份,我们看到其中只有5个月份是结售汇逆差,其它6个月份都是结售汇顺差。

今年从3月初调整到最新9月份的数据,3到9月份,我们看到和2018年的情景是如出一辙,我们看到3到9月份,这7个月时间里,只有5月份和9月份分别出现了40亿和49亿美元的结售汇逆差,其它月份都是顺差。这7个月份的累计顺差570几个亿美元,实际上从外部供求状况来看,比2018年4到10月份供求状况是要好很多。而且我们可以看到,从市场的结售汇意愿来看,和2018年也是如出一辙,整个结汇的意愿和升值期间相比,总体是上升的。购汇的动机出现了明显的下降。这反映了随着近年来人民币汇率双向波动的弹性增加,市场低买高卖的汇率杠杆调节作用正常发挥,目前市场普遍采取了逢高结汇、落袋为安的操作,或者面对人民币汇率的波动,更多使用自己的外汇对外支付。所以,付汇购汇率也出现了明显的下降。

从这个意义上来讲,人民币汇率波动在外汇市场并没有产生恐慌,不管其它市场有没有恐慌,外汇市场没有恐慌。所以,外汇市场没有受到其它市场恐慌情绪的影响,如果有的话,同时外汇市场也没有恐慌情绪可以向其它市场传导。

另外,我们关注汇率波动对国内物价稳定的影响,这是在欧洲和日本面临的挑战。为什么这些国家的央行关注本币汇率的波动,一个很重要的原因是担心本币汇率贬值叠加大宗商品价格上涨,有可能会加大国内输入性通胀的压力。欧央行11年以来第一次加息就退出了实施八年之久的负利率安排,一个很重要的原因是欧元的大幅贬值,引发了欧央行对于输入性通胀压力的担心。所以,为了阻止欧元的过快贬值而采取了比较激进的加息的做法。当然这个给市场带来另外一个担心,由于欧元区的经济恢复并不是很理想,激进的货币紧缩也可能会导致欧元区出现经济滞胀的风险。所以,加息并没有从根本上提升欧元。而中国的情况显然比这些发达经济体要好得很多,尽管今年以来人民币汇率出现了一定的调整,但我们可以看到我们PPI整体是单边下行,CPI从8月份开始增速重新高于PPI,而且虽然CPI从4月份开始持续地同比增速高于2%,但是到9月份也没有超过3%。关键是我们核心CPI仍然在1%左右。事实上我们实证分析的研究结果显示,中国的人民币汇率走势对PPI有一定的边际影响,而对CPI基本上没有传导效应,中国的CPI更多是受经济产出缺口影响,而国内的流动性还有大宗商品价格的影响是比较大的。

所以,从这个意义上来讲,人民币汇率的波动虽然调整了10%以上,但是造成的输入型通胀的压力有限,不影响国内货币政策的独立性。所以,从这个意义上来讲,权益类投资者不用担心汇率政策会束缚货币政策。

二、股市和汇市共振是怎样的传导机制?

从历史上看,人民币汇率和A股之间的相关性并不稳定,既不存在人民币升值A股长牛,也不存在人民币贬值A股下跌的必然性,没有这个故事。在某些特殊的时候,在一些关键点位上大家可能会炒作什么A股长牛、股汇双杀这些故事。

汇市对股市的传导有4个渠道:国际贸易渠道、资产负债表渠道、资本流动渠道、货币供给渠道。

货币供给渠道。到目前为止央行没有动用外汇储备直接对外汇市场进行干预。所以,货币供给渠道不存在影响市场流动性的情况,但是确确实实由于汇率的波动,大家在预期方面担心汇率政策会掣肘货币政策。但是我们看到,不论从金融稳定还是物价稳定的角度来看,我们都没有看到汇率波动对货币政策形成掣肘。另外,从央行的表态来看,到目前为止也一直强调是把货币政策坚持“以我为主”,继续坚持实施稳健的货币政策,加大对实体经济的支持力度。

国际贸易渠道和资产负债表渠道,汇率不论涨还是跌,它对不同的企业来讲,它面对的汇率波动风险是不一样的。最近人民币汇率下调过程中,它肯定是利好于外汇收入和资产,而利空于外汇支出和负债的。而我们看到的情况,根据万得的数据统计,今年上半年A股上市公司,剔除ST公司,上市公司有的因为汇率波动产生汇兑收益,有的产生汇兑损失,但是轧差以后,净汇兑收益307亿元。而上半年人民币贬值了5%,去年同期人民币升了1%,但是汇兑收益和损失轧差以后是净的汇兑收益33亿元。所以,我们肯定的是今年的人民币调整肯定有汇兑损失,但是汇兑收益总体上是超过了汇兑损失,甚至从公司的个数来讲,今年上半年有60%的A股上市公司预期会有汇兑收益。从这个意义上讲,不论是国际贸易渠道还是资产负债表渠道,从汇率波动的具体影响来看,总体上是利好上市公司盈利改善的。这也是我最近经常讲的,我不太理解权益类投资者为什么简单地把人民币汇率的波动视同利空,我们应该具体情况具体分析。

而且我们可以看到从资本流动渠道来看,或者说我们继续从资产负债表的渠道来看,到今年6月底中国的民间对外净资产1.17万亿美元,比2015年的6月底减少了1.21万亿,与名义GDP之比6.6%,比2015年6月底下降了15个百分点。我们可以看到民间对外净资产还有货币错配比“8·11”汇改之前是明显地改善。这应该是外汇市场对于汇率波动容忍度和适应性提高的关键所在。特别是我们看到一个很有意思的情况,今年二季度,民间对外净资产减少2642亿美元,这并不意味着当期我们的民间部门有2642亿美元的资本外流。实际上其中重要的来源是由于汇率波动导致的负估值效应贡献了103%。境外持有人民币股票、债券还有存款、贷款,还有外来投资的股权投资的存量,这个都是以人民币计价的。现在由于二季度人民币贬值了5.4%,折美元合计减少了2715亿美元。

我知道市场上有一种看法,说现在外资流出,所以人民币不能贬值,如果人民币贬值,有可能会形成资本外流、汇率贬值的恶性循环。但这个是不对的,因为对于大部分的境外投资者来讲,他在绝大多数的市场投资天然要承担当地货币汇率波动的风险。他们实际上担心的不是汇率的涨跌,而是担心汇率僵化,担心更多要通过行政手段来促进市场,导致不可交易的风险,反而是汇率灵活,有助于减轻对行政手段的依赖,有助于提高本地货币政策的自主性,这有助于提升投资者的信心。

另外,资本流动渠道。从资本流动渠道来看,人民币汇率的波动不是资本外流的原因,反而资本外流是人民币汇率波动的结果,因为中国的国际收支结构长期是经常项目顺差、资本项目逆差,我们一般不能够简单地用经常项目顺差来解释预判人民币汇率的升贬值,更不能用资本项目的逆差来解释分析人民币的贬值。显然在今年的情况下,这是比较清楚的,因为中国的经常项目顺差还在扩大,但是资本项目的流出增加导致了人民币汇率贬值,这是毋庸置疑的。而证券投资的净流出大幅增加的一个主要的原因是外来的证券投资由去年同期的净流入转为净流出,外来证券投资里,今年上半年它的净流出主要是来自于外来债券投资的净流出。当然下半年情况可能会有一些新的变化。

三,股市、汇市的前瞻,包括投资策略

今年年初我提出来美联储的紧缩对中国的溢出影响有四个场景或者四个阶段。中国在今年年初的时候平稳地渡过了第一个阶段,就是美联储缩减购债,中美利差收敛,人民币汇率继续升值,只是升值放慢。但是在4月中旬的时候我明确提出,现在中国肯定已经进入了第二个阶段,第二个阶段就是美联储从3月份议息会议以后启动加息的进程,同时开始酝酿缩表,实际上是5月份议息会议上宣布了美联储缩表的路线图、时间表。我们当时就指出,这会引起美国经济金融的动荡,叠加其它因素的影响,会导致中国出现阶段性的资本外流,人民币汇率将有涨有跌,双向波动。

明年我们仍然有可能会继续处于第二个阶段。因为大家都知道,9月份美联储的议息会议上明确指出今年年底要把联邦基金利率提高到4%以上,明年可能还会小幅加息,降息将会到2024年。这样的情况下,中美负利差可能还会继续存在,这对人民币的汇率会带来一些压力。

但是明年我们也有可能会从第二个场景、第二个阶段进入第三个场景、第三个阶段,就是美联储货币紧缩超预期导致资产泡沫破灭,然后引发经济衰退。由于中国和2008年金融危机相比更加深入地融入到了全球经济金融的一体化,更加难以独善其身,人民币汇率会阶段性承压。目前来看,大家对美联储紧缩导致美国经济衰退的风险,预测的概率并不低,彭博最新的预测,未来12个月,美国衰退的概率大概有100%,华尔街做的调查,经济学家有60%、70%预测明年可能会衰退。

国际货币基金组织、世界银行、联合国贸发会最近纷纷下调了明年全球经济增长的预测值,明确指出发达经济的货币紧缩是明年全球经济放缓甚至衰退的一个重要的风险来源。联合国贸发会明确讲,认为加息不会触发经济衰退是一种轻率的赌博,如果现在不调整政策的话,主要经济体经济会陷入长期停滞,甚至是引发比2008年危机时更加严重的经济衰退。所以,明年的这个风险也是存在的,对人民币汇率也会带来一定的影响。

当然明年我们可能还会有一种场景,如果美国的经济衰退发生的比较早,明年美联储有可能重回货币宽松,对中国的影响就进入第四个场景、第四个阶段。这个时候如果中国经济能够继续保持复苏在全球的领先地位,可能重现2009年到2013年或者是2020年下半年的情形,资本回流,人民币重新走强。

我要说明的是,明年人民币汇率会面临三种场景、两个前途,既可能涨,也可能跌。但是人民币明年涨还是跌,不取决于美元强弱,也不取决于中美利差,而是取决于中国的经济基本面。

在不确定的环境下,明年中国应该大概率货币政策仍然会稳健,略偏宽松,流动性比较宽松,这对股市是利好。而且明年中国经济企稳回升也是市场的一致预期,比方说10月11号国际货币基金组织更新的世界经济展望,预测今年中国经济增长只有3.2%,但明年是4.4%。而美国今年是1.6%,明年只有1%。所以,经济企稳回升,这是目前大家一致的预期。今年达到3%到4%,明年大概是4%—5%。假定其它因素不变,这肯定对中国是利好。

美国有可能会因为货币过度紧缩导致经济衰退,在这样的一个情况下,明年美联储紧缩对中国的影响可能会有一些实体经济通过贸易渠道的传染,但同时我们也不要低估海外金融市场产生的传染效应。在美联储紧缩、经济放缓甚至衰退的情况下,有可能会导致美国上市公司的盈利下降。到目前为止,美股确确实实受到了美债收益率上行的杀估值调整的影响,但是美股到目前为止对于经济前景恶化、盈利下降还没有充分的定价,在这样的一个情况下,通胀高企、经济下行的“戴维斯双杀”,美股仍然可能有调整的风险,这有可能会对A股的运行带来传染效应。

几点结论:

1.今年3月份以来人民币快速调整是多方面因素共同作用的结果,是市场自发纠偏,到目前为止没有影响国内的金融和物价稳定。增加汇率弹性有助于及时释放压力,避免预期积累,有助于发挥汇率吸收内外部冲击的“减震器”作用,增强货币政策自主性,减轻行政干预依赖,提振投资者信心。

2.人民币汇率对股市的影响并不存在简单的线性关系,二者只是在一些非常时期特殊点位上产生共振,来自于系统性因子显性化,比方说资本流动、货币供给等这些渠道的传染。而我们认为与其关注人民币汇率涨跌对股市的溢出效应,还不如关注影响汇率的因素对股市可能产生的驱动力。在导致人民币涨跌的那些影响因素会不会在股票市场上也产生类似的反应?

3.明年人民币汇率走势存在三种场景、两个前途。当人民币汇率趋于均衡合理以后,围绕均衡合理水平,双向波动、宽幅震荡将会是常态。经济稳,金融稳;经济强,货币强,明年人民币涨跌不取决于美元强弱和中美利差,取决于中国的经济基本面。

4.政策友好,经济回升,这是利好明年国内权益类资产表现。但我们明年要高度关注的是外部冲击有可能会由金融冲突为主演变为金融加实体经济的双重冲击。大家对于资产价格波动性加大要有所准备,要坚持价值投资,不要希望赚快钱和容易钱。

我的分享就到这里,欢迎大家批评指正,谢谢!

责任编辑:王涵

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)