来源:华尔街见闻

资深投资专家Ben Carlson表示,投资者目前对美国大型成长股以外的投资领域情绪异常悲观。虽然市场周期性规律仍然存在,但也不排除市场范式发生转变的可能性,即美国大型成长股可能长期占据优势地位。

近期,全球投资市场呈现出一种罕见的极端情绪分化。

据资深投资专家Ben Carlson观察,在其20年的资金管理生涯中,从未见过投资者对国际股票、价值股和整体市场估值如此悲观。相比之下,美国大盘成长股却备受青睐,吸引了大量资金流入。

Ben Carlson表示,投资者几乎已经放弃了这些投资领域,尤其是在今年,这种放弃的趋势尤为明显:

“我知道你在过去5-7年左右可能会说同样的话,但感觉今年大坝真的决堤了。投资者正在认输。”

虽然Carlson承认市场周期性规律仍然存在,但也不排除市场范式发生转变的可能性,即美国大型成长股可能长期占据优势地位。因此,多元化投资的理念依然有必要。

历史视角:市场关系的演变

要理解当前市场状况,有必要回顾历史。

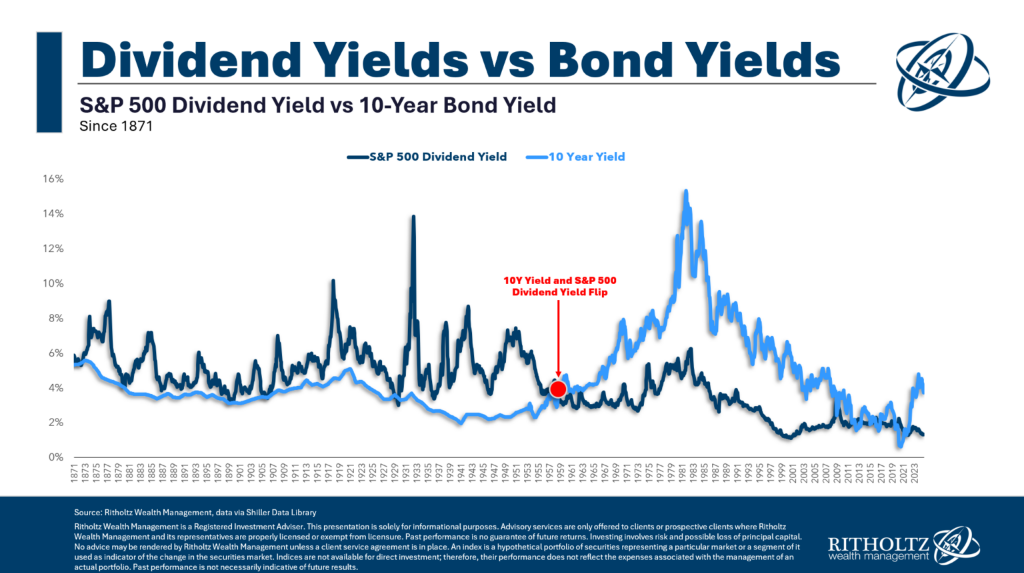

在20世纪50年代之前,投资者普遍期望股票能提供比债券更高的收益,因为股票被认为风险更大。当时,股息收益率与债券收益率趋同时,通常被视为卖出股票的信号。

然而,这一关系在50年代后期发生了根本性变化。债券收益率超过了股息收益率,并在随后的50年里一直保持这种状态,直到2008年金融危机期间。这说明,市场关系并非一成不变,有时会发生长期的结构性转变。

Carlson引用了彼得·伯恩斯坦在《与天为敌》一书中的观点,指出旧的市场关系在新的市场环境下可能会失效,即使一些经历过市场动荡的老投资者仍然坚持旧观念,认为市场会回归“正常”。

那么,现在的情况是否有所不同?我们是否正处于一个只有美国成长股值得投资的世界?市场周期是否已经成为过去?

Carlson坦诚地表示,自己无法给出确定的答案。虽然他所学的市场历史表明,周期性是市场中最可靠的规律,但他也不能排除技术变革可能带来的影响。他认为,完全否定市场范式转变的可能性是天真的。

但Carlson表示,目前,美国大盘成长股受到追捧是有其原因的。这些公司盈利能力和市场份额都在增长,且公司质量也比过去更高。其次,这些公司股价表现优于其他股票,业务基本面表现也更佳。

“坦率地说,标准普尔500指数和纳斯达克100指数中排名靠前的公司是更好的企业。他们在股市中跑赢大盘,因为他们在商业基本面上跑赢大盘。”

多元化投资仍然重要

尽管美国大盘股表现出色,但投资者面临的关键问题是:当前的定价是否合理?Carlson坦言:

“无论未来5到10年的结果如何,事后都会让人感觉很明显。可能是‘当然,美国股市继续跑赢大盘,因为它们是最好的公司!’也可能是‘当然,美国股市表现不佳,因为估值太高了!’”

面对当前的市场环境,Carlson强调了多元化投资的重要性:“多元化就是承认对未来的无知。”尽管美国大盘股近期表现出色,但历史表明,市场周期和投资风格的轮换是常态。

最终,时间将证明当前的市场状况是否代表着一个新的投资时代的开始,还是仅仅是投资者过度追逐过去表现的又一个例子。在这种不确定性下,保持多元化投资策略,同时密切关注市场变化,或许是明智之选。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

责任编辑:王若云

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)