(来源:市场投研资讯)

分析师:李丹 / 李逸

具体参见2024年12月18日报告《嘉友国际更新:非洲拼图渐丰,业绩高增可期》,如需报告全文或数据底稿,请联系团队成员或对口销售。

一句话推荐逻辑:

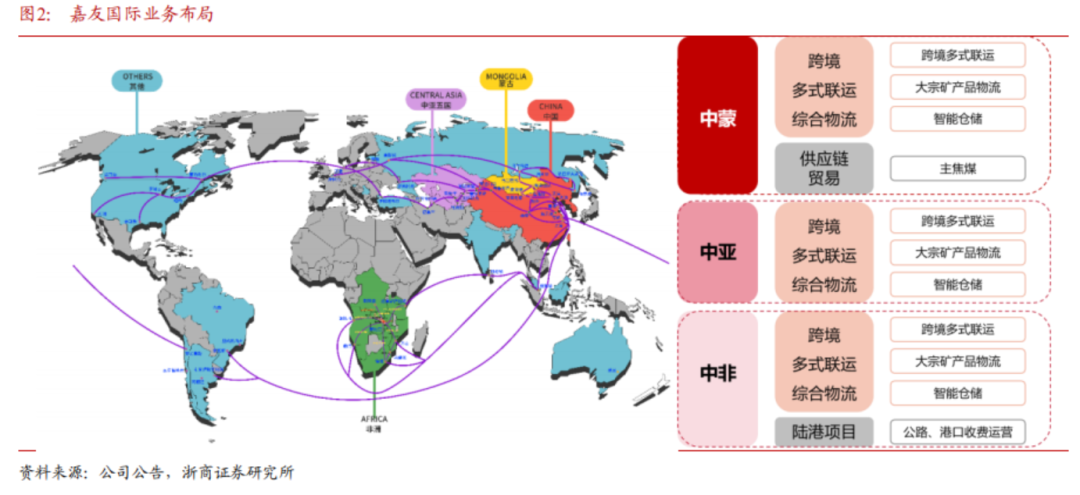

嘉友国际是陆锁国跨境多式联运龙头,中蒙第一曲线稳健增长,非洲第二曲线放量高增,一带一路新兴市场高速发展红利有望驱动公司利润超预期。

中期视角:

中蒙市场:第一曲线稳中求进,夯实“资源+贸易+物流”运营模式。依托煤炭资源与核心物流资产稀缺资源优势,巩固在中蒙跨境物流市场的核心竞争力,物贸一体化规模与中蒙板块业绩有望进一步稳步增长。

非洲市场:第二曲线业绩高增、潜力巨大。公司依托基础设施的升级改造带动跨境多式联运业务的发展,通过口岸、陆港、海港的有效衔接,打造陆海联动、协同发展的非洲互联互通网络。未来将充分受益于中南部非洲人口与经济增长红利,共享非洲4000-6000亿美元规模的物流市场。

市场预期:

1、市场担忧焦煤价格下跌影响公司蒙煤板块业务;

2、市场低估非洲跨境物流市场空间与成长性。

独到前瞻:

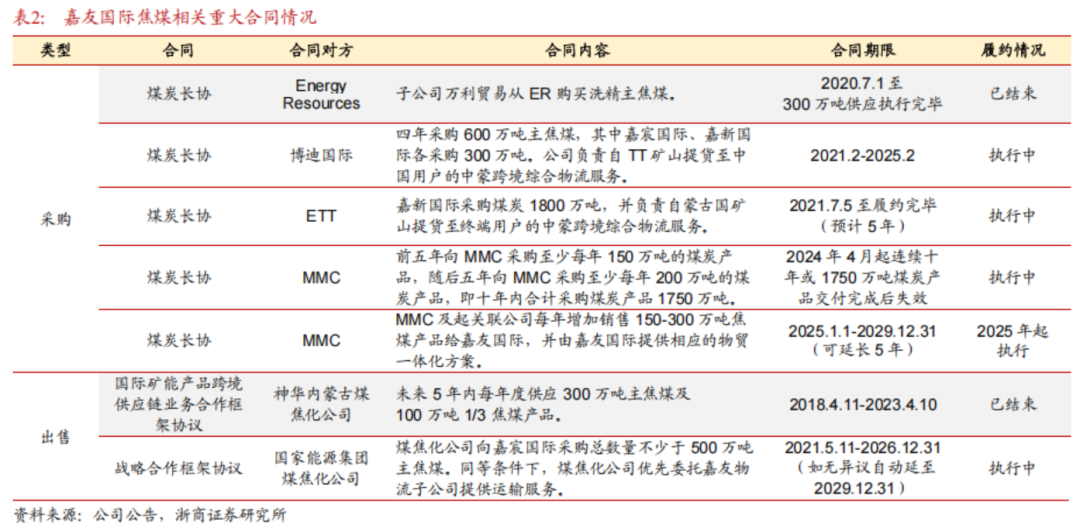

中蒙市场业务核心是物流服务,核心看“量”,依托“资源+贸易+物流”优势,未来有望稳中有进。在主焦煤供应链贸易业务中,公司先确定客户需求再向上游采购,并以实现合理利润作为定价基础,利润本质来源于物流服务。2024年公司取得MMC旗下KEX矿山20%股权,并与MMC签署十年长协,通过股权投资夯实资源端优势,保证跨境物流业务的长期增量。

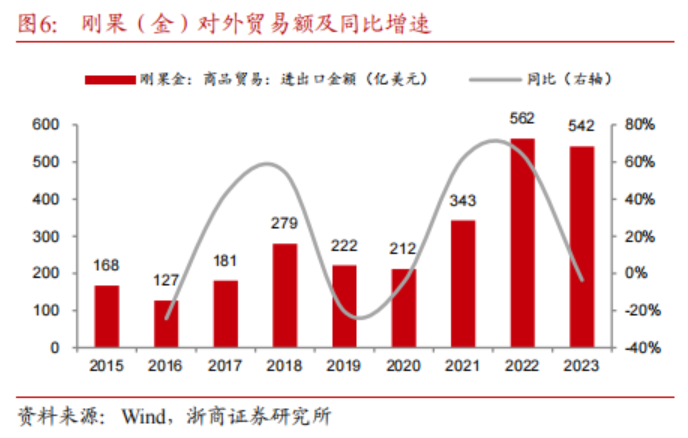

非洲大物流业务高增可期。24年1-10月中国自刚果金进口铜精矿约172万吨,同比+32%,预计公司卡萨项目通车量同比高增。刚果金矿山扩产以及人口、经济增长,将拉动进出口贸易额增长,物流需求有望扩大,公司布局非洲的基础设施项目业务量有望提升。非洲物流市场规模为每年4000-6000亿美元,市场份额1%将对应40-60亿美元的业务规模,公司24Q2完成收购赞比亚本土大型车队,跨境物流业务正从0走向1,未来想象空间巨大。

不止于非洲,蓄力中亚、中南美等更广泛的国际市场。公司将中蒙跨境物流的成功经营模式逐步复制到中亚、中南美等区域,未来有望从区域性跨境综合物流服务企业逐步向全球性国际跨境综合物流服务商转变。

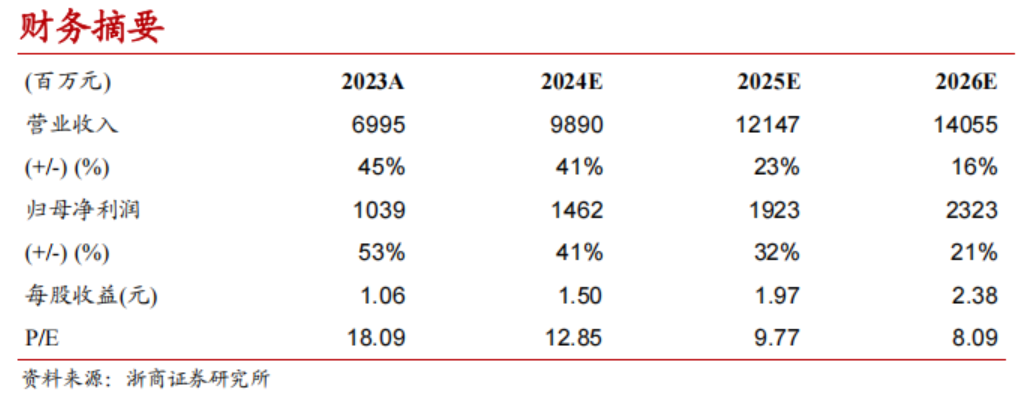

盈利预测与投资建议:

考虑到公司中蒙业务、非洲业务双引擎驱动业绩高速增长,参照2024年员工持股计划业绩考核目标,预计24-26年归母净利润分别为14.62、19.23、23.23亿元,对应PE分别为12.85、9.77、8.09倍。给予公司25年PE 15x,对应目标价格29.52元/股,目标空间54%,维持“买入”评级。

风险提示:

海外政治环境变化风险,需求、运价不及预期风险。

正文目录

正文

1.陆锁国跨境物流龙头,出海一带一路高增可期

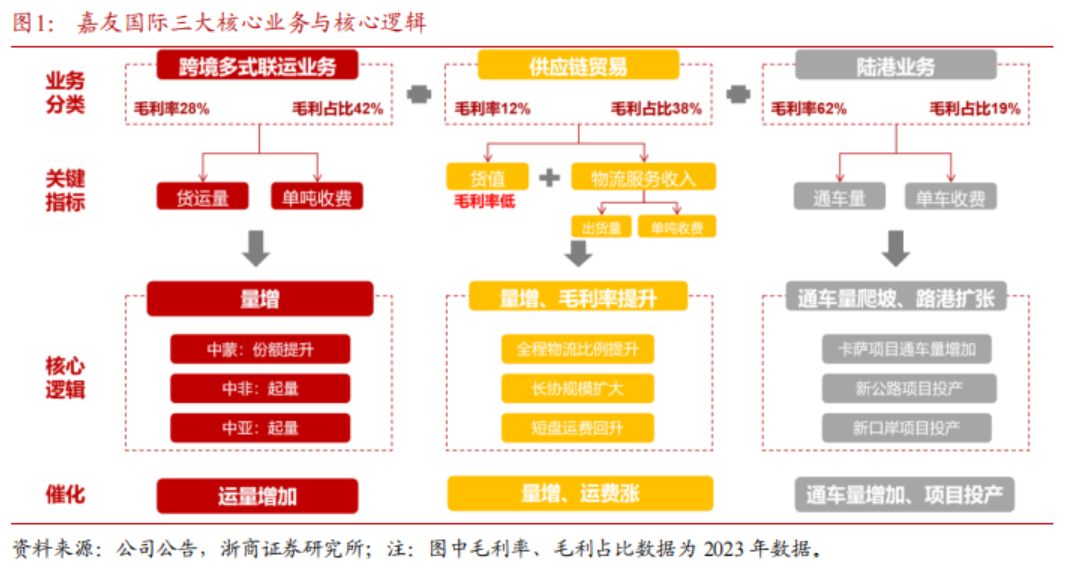

公司以陆锁国的跨境物流业务为核心,在中蒙、中亚、非洲陆路口岸投资物流基础设施、海关监管场所、保税仓、跨境运输车队、通关和装卸团队,卡位物流关键枢纽,经营跨境多式联运、供应链贸易及国际陆港运营业务。预计未来其第二增长曲线——非洲陆港及大物流业务持续放量,带来的利润增长将持续超市场预期。

2.非洲:基础设施联动跨境物流打造大物流,第二曲线潜力巨大

公司依托基础设施的升级改造带动跨境多式联运业务的发展,通过口岸、陆港、海港的有效衔接,打造陆海联动、协同发展的非洲互联互通网络。

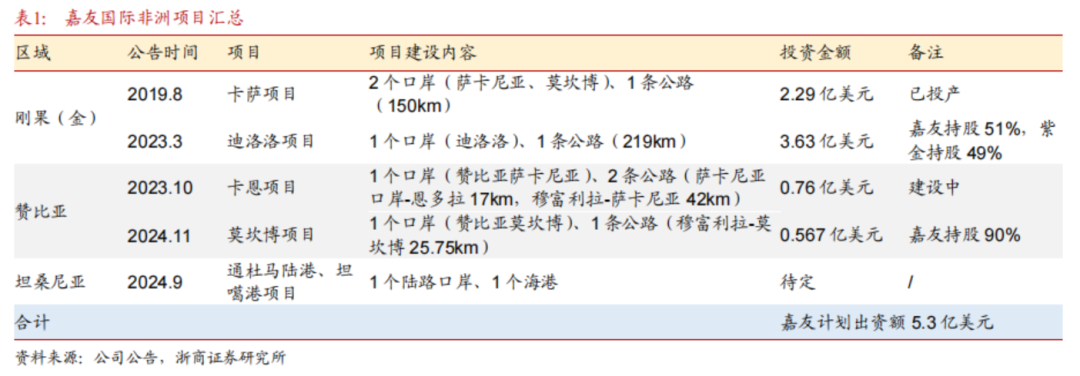

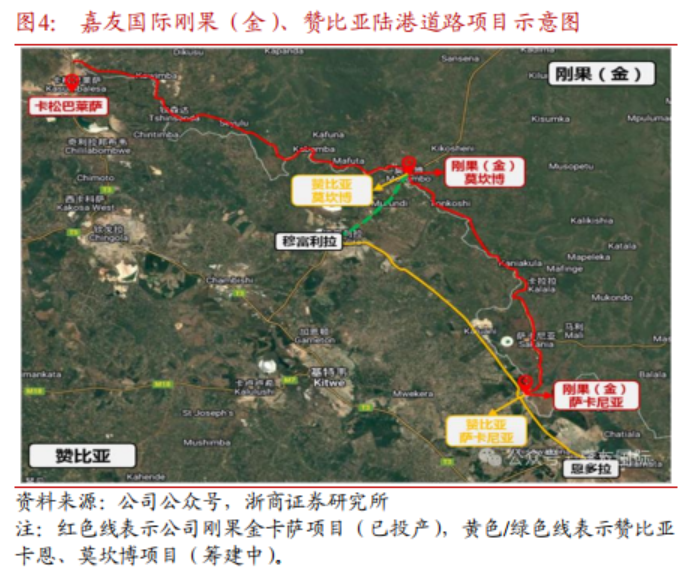

拓展非洲大物流版图第一步:卡位关键节点,打通刚果金铜钴矿带东南向运输大动脉。2019-2024年,围绕刚果金铜钴矿带,公司在刚果金、赞比亚、坦桑尼亚境内投资建设5个口岸以及道路升级改造项目,并取得口岸、道路特许经营权,打通从刚果金铜钴矿带东南部出发、过境赞比亚与坦桑尼亚、联通东非重要港口的东向陆路运输大动脉。上述项目归属于公司的计划投资额合计约5.3亿美元(暂不含坦桑尼亚港口项目)。

重资产投入的基础设施资源稀缺,并自带强盈利属性。在所运营的口岸、道路项目中,公司向过往车辆收取公路费、口岸费、停车费以及增值服务收费。以2022年投产的卡萨项目为例,公司总投资额2.29亿美元,预计项目投资回收期5.44年,财务内部收益率27%。2022-2023年陆港业务实现毛利润分别约0.77、2.65亿元人民币,毛利率分别为77%、62%。

拓展非洲大物流版图第二步:收购本土成熟车队BHL,打造公路、口岸、物流节点、港口一体化的中南部非洲运输网络。2023年10月公司计划以2550万美元收购赞比亚本土最大车队BHL 80%股权,BHL经营500多台车辆,在刚果(金)、赞比亚、南非、纳米比亚、博茨瓦纳等国家均有物流资源布局,2024Q2公司完成股权交割。

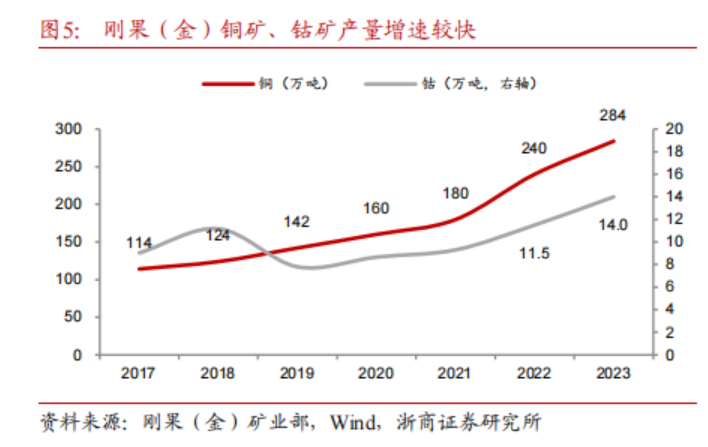

非洲大物流业务高速成长可期。24年1-10月,中国自刚果(金)进口铜精矿约172万吨,同比增长约32%。随着刚果(金)矿山扩产,以及人口、经济、进出口贸易额增长,刚果(金)矿产物流、基建、消费品物流需求有望扩大,卡萨项目通车量有望进一步提升。根据公司测算数据,非洲物流市场规模为每年4000-6000亿美元,若市场份额占1%,将对应40-60亿美元的业务规模,想象空间巨大。

3.蒙古:夯实“资源+贸易+物流”模式,实现稳步增长

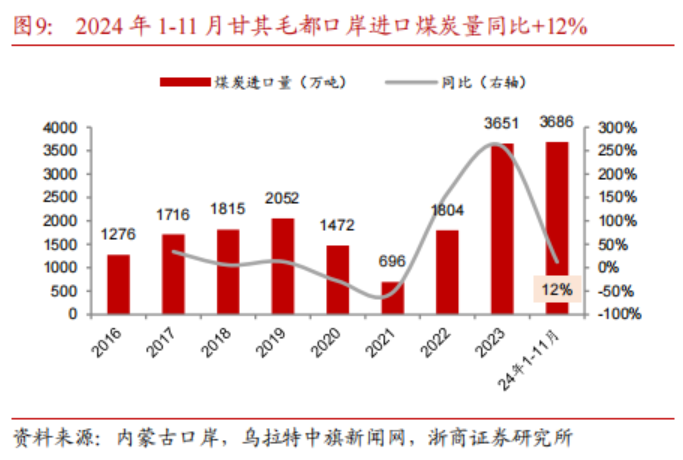

公司中蒙业务聚焦甘其毛都口岸。甘其毛都口岸是蒙向华出口矿产品运距最短、水电兼备的最佳通道,是距离蒙古国最大煤矿TT矿、最大铜矿OT矿最近的口岸,并向内连接能源大通道神华甘泉铁路,是我国进口蒙煤、蒙铜规模最大的口岸,年均进口量占蒙出口量的一半以上。

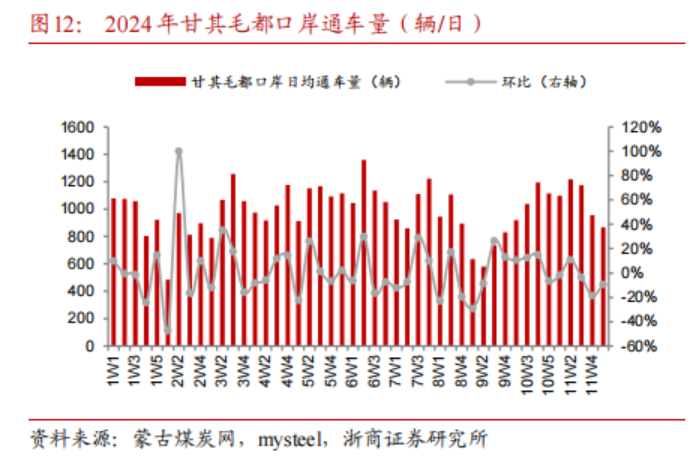

甘其毛都口岸进口量预计稳中有增。2024年1-11月,甘其毛都口岸进口煤炭数量累计约3686万吨,同比增长12%;进口铜精粉95万吨,同比增长21%。蒙古国预计2024年出口7800万吨煤炭,计划2025年将煤炭出口量增加到8300万吨(同比+6.4%)。

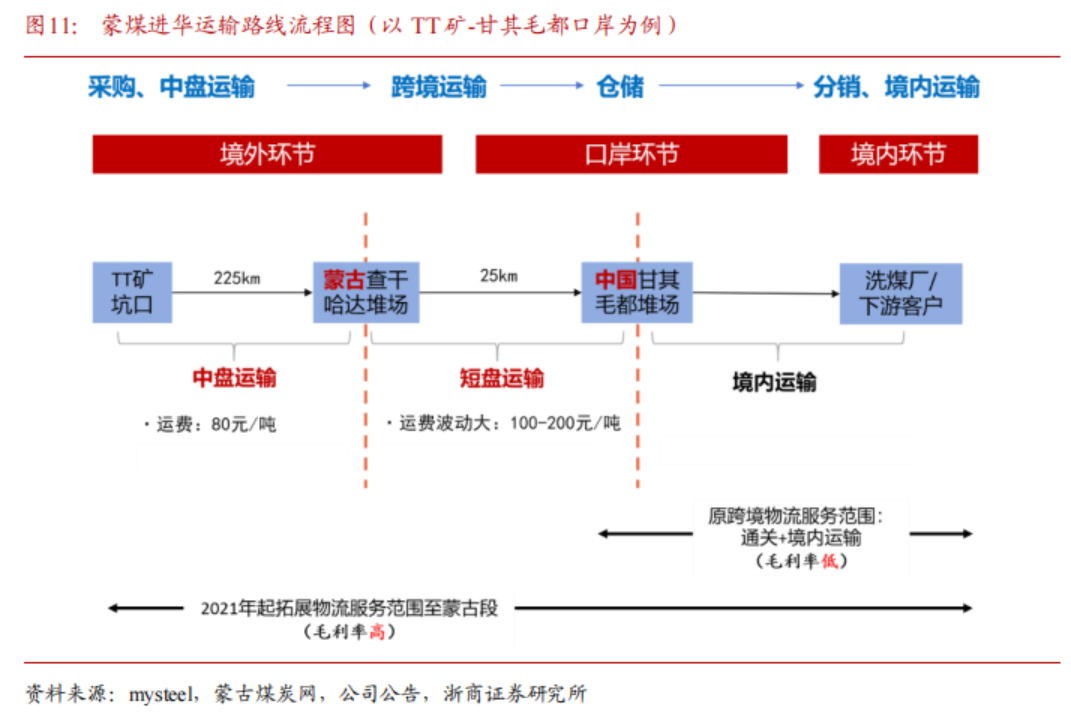

公司主焦煤供应链贸易业务是跨境多式联运的延伸与拓展,以贸易形式锁定物流服务业务量,利润主要来源于物流服务。公司传统半程物流服务范围为口岸环节与中国境内运输,2021年起拓展全程物流服务,涵盖毛利率较高的蒙古段运输(中盘、短盘运输)。

依托煤炭资源与核心物流资产稀缺资源优势,持续巩固公司在中蒙跨境物流市场的核心竞争力,物贸一体化规模与中蒙板块业绩有望进一步稳步增长。公司2024年取得MMC旗下KEX矿山20%股权,并与MMC签署十年长协,通过股权投资夯实资源端优势,保证跨境物流业务的长期增量。

4.盈利预测与估值

2024年8月公司发布二期员工持股计划,公司层面业绩考核目标为:

(1)员工持股计划解锁比例100%对应业绩目标:2024-2026年归母净利润分别达到15.6、21.1、26.3亿元,同比分别+50%、+35%、+25%。

(2)员工持股计划解锁比例下限80%对应业绩目标:2024-2026年归母净利润为14.5、19.0、23.1亿元,同比分别+40%、+30%、+22%。

中蒙业务、非洲业务双引擎驱动业绩高速增长,参照2024年员工持股计划业绩考核目标,预计24-26年归母净利润分别为14.62、19.23、23.23亿元,对应PE分别为12.85、9.77、8.09倍。给予公司25年PE 15x,对应目标价格29.52元/股,目标空间54%,维持“买入”评级。

5.风险提示

(1)海外政治、经济环境变化风险;

(2)需求不及预期风险;

(3)运价不及预期风险。

固定布局

工具条上设置固定宽高

背景可以设置被包含

可以完美对齐背景图和文字

以及制作自己的模板

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)