通策医疗(45.750, -0.25, -0.54%)目前负债率低,现金流好,ROE高,可以想办法收购成熟的、管理规范的省外牙科诊所,实现更好的省外扩张。如此,可以改变目前营收停滞的状况,再度实现增长。

本刊特约 成一虫/文

通策医疗(600763.SH)曾经是公募重仓大牛股,股价在2021年曾涨到422元(送股前的价格),市值高达1350多亿元。现在股价只到49元多,市值220亿元左右,跌幅高达84%。主要原因除了公募基金失去净申购后导致机构踩踏出逃,还有牙科集采等影响因素。

营收未有明显增长

通策医疗2024年第三季度财报业绩不佳,营收零增长,扣非净利润同比减少7.4%。上半年相对好点,营收同比增长3.5%,扣非净利润同比增长4.33%。前三季度的净资产收益率(ROE)为12.49%,仍然较高。

从公司历史数据上看,曾经是比较赚钱的公司,2019年ROE高达29.87%,2021年降至27.93%,2022年继续降至17.57%。2023年最差,只有14.06%,主要原因是医保集采导致种植牙价格大跌,毛利率下滑较大。

2022年11月公司官宣种植牙价格下调20%。2023年公司种植牙5.3万多颗,同比增长47%,但种植牙相关营收仅增长了6.95%,估算单颗种植牙降价27%。

与之相比,在香港上市的同行美皓医疗集团(01947.HK)受种植牙医保集采影响更大,2023年营收降幅42.3%,毛利率44.4%,同比下降了17个百分点;且业绩转盈为亏。2024年上半年继续亏损。

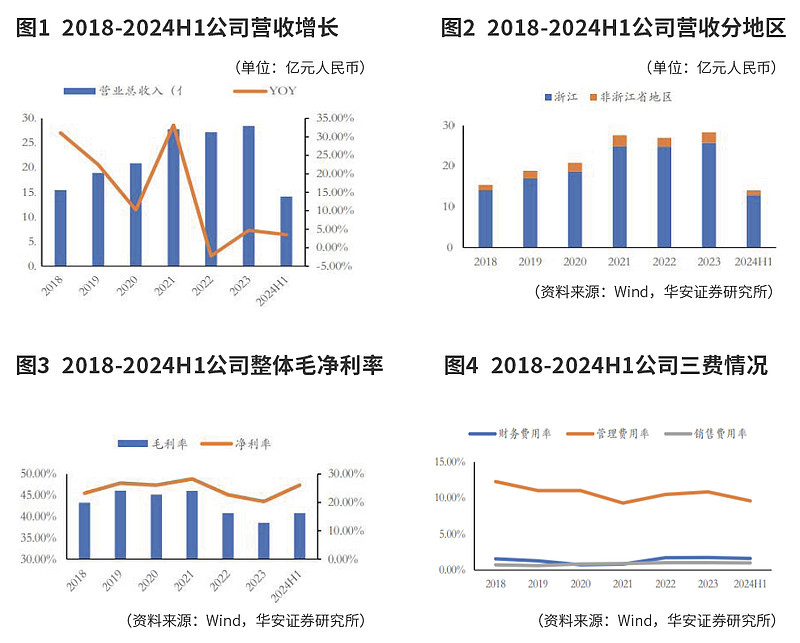

通策医疗的营收增长速度这两年都有明显下滑。2015-2021年公司营收增长相当不错,其中只有2020年因为新冠疫情导致增速仅为8.12%,但次年就恢复到33.19%。从2022开始,2023年、2024年前三季度营收增速分别降至-2.23%、4.7%、2.21%。由此看来,种植牙进入医保集采的影响不是一次性的冲击,会持续存在。

除种植牙集采,公司毛利率下滑还跟牙科诊所竞争加剧有关。2019-2021年公司毛利率约为45%-46%左右,2023年降至38.53%。2024年前三季度41.82%,回到2016-2018年的水平。这样的毛利率低于A股另外一家牙科医疗服务上市公司皓宸医疗(3.130, -0.06, -1.88%)(002622.SZ),后者的诊所主要在广州、佛山等地,2024年上半年的牙科医疗服务毛利率为47.16%,2023年全年为52.44%。

放在更长远的时间来比较,通策医疗目前的毛利率、营收净利润率其实还是在相对高位,毛利率相当于2016-2018年的水平;营收净利润率则明显超过当年,接近2019年,而且远超同行。关键的问题只是通策医疗的营收增长变慢了,因此,市场对其预期降低。

皓宸医疗的营收规模大约只有通策医疗的四分之一左右,但增长速度明显要比它快,2024年上半年它的牙科营收同比增速超过20%,2023年同比增速也超过60%。但皓宸医疗揽客不易,销售费用占营收的20%左右,通策占比才1%,所以皓宸牙科医疗服务2024年上半年营收净利润率只有1.15%,2023年则为10.51%,明显低于通策医疗;2024年上半年牙科子公司净利润同比减少48%。

同样主营牙科医疗服务、拥有123家牙科诊所与医院的瑞尔集团(06639.HK)营收净利润率也只有4%左右,主要原因是它的毛利率只有20%出头,付给牙医的薪酬很高,有些诊所也开在租金比较贵的地段。正因为利润不佳,市值仅14多亿元人民币。截至2024年9月30日的中报营收8.87亿元,同比小幅增长0.1%;净利润382万元,同比下降38.7%。扣除齿科材料销售收入后,瑞尔集团2024年第二季度、第三季度的诊疗服务收入同比下滑,尤其是种植科收入同比下降8.8%。

可考虑出省收购

除了通策医疗,A股、H股中,仅有的另外三家上市公司(皓宸、瑞尔、美皓)这两年的盈利情况都不是太好。

通策医疗主要依靠杭州口腔医院历史悠久的口碑、品牌,所以在浙江省内知名度高,揽客容易,销售费用低,但出省后就难度大增。公司目前主要营收也在浙江省内。截至2024年上半年,杭州口腔医院、宁波口腔医院在浙江省内开业机构已有63家,另有10余家正在筹建中,每年全省患者门诊量近300万人次。上市公司旗下共有84家医疗机构,2024年上半年口腔医疗门诊量达171万人次。从这些数据可以看出,公司的医疗分支机构有8成左右在浙江省内,门诊量与营业收入的9成左右也在省内。

浙江省外扩张的网点,盈利会降,因为品牌、口碑比不上省内。武汉西安一直亏损,昆明微利;但是,倘若公司一直在浙江省内扩张,也会面临着网点饱和、老店分流的问题。

另外,通策医疗的牙科业务中,儿科、正畸(青少年为主)营收占比约为35%,2024年上半年均出现小幅下滑。未来生育率减少,对这两项业务影响较大。种植牙(占营收的19.4%)主要是老年人需求,2024年上半年倒是同比增长11.3%。

从当下的财务指标来看,通策医疗负债率低,现金流好,ROE高,可以想办法收购成熟的、管理规范的省外牙科诊所,实现更好的省外扩张。但目前没看到公司在这方面的举动。

它还一度想收购医疗信息化公司,以实现多元化发展。对此,笔者并不看好。

最近上市公司又从控股股东手里花5000多万元买了一个地块,建好后的用途是口腔医院及直播基地。坦率说,没感觉这样的举动有什么必要,毕竟目前写字楼供应过剩。

从北京这三四年的口腔医疗市场发展来看,竞争越来越激烈,部分社区里,揽客营销已经发展到每天派人进驻超市的地步,互联网站上也经常可以看到牙科医疗广告。笔者认为,牙科医疗这门生意需要有供给侧改革,以减少竞争。幸存者与整合者必须拥有良好的口碑、品牌、医生梯次团队,能够以较低成本获得稳定客源,能够自己培养相对低成本的新医生。

对于通策医疗来说,如果浙江省内口腔市场慢慢饱和,未来年增长速度在2%-5%,则公司内生增长的速度也很难有多快。倘若没有并购同行,或许公司很难重现高成长。通策医疗这几年在省外的机构整体盈利能力很一般(半年报最好的省外是河北沧州,半年净利润1127万元),所以对省外扩张比较谨慎。并购省外同行的主要问题跟皓宸医疗类似:行业竞争太激烈,揽客不易,需要投入较高的销售费用。但如果不是着眼于短期利润,而是行业整合、减少竞争、长线布局,并购还是可行的。毕竟,国内多数行业都应该经历类似的并购阶段。

仅就目前的发展态势来看,若没有对外并购,考虑到生育率下滑,目前33倍的动态市盈率(PE)偏高。有可能回到30倍以下,都不奇怪。当然,如果公司能有好的并购,未来业绩增长每年5%-10%以上,则33倍PE就不高。

(作者为资深投资人士。本文不构成投资建议,据此投资风险自负)

本文刊于12月14日出版的《证券市场周刊》

APP专享直播

热门推荐

乘客遭司机多次涨价,拒付钱被持刀威胁?海南通报 收起乘客遭司机多次涨价,拒付钱被持刀威胁?海南通报

- 2025年02月21日

- 23:55

- APP专享

- 扒圈小记

5,371

5,371

《哪吒2》票房破130亿!有人包场16家影院请市民免费观看,能否冲击全球影史前三?

- 2025年02月21日

- 15:23

- APP专享

- 扒圈小记

3,542

3,542

特朗普:对于结束俄乌冲突,泽连斯基根本“无牌可打”

- 2025年02月21日

- 22:26

- APP专享

- 北京时间

2,697

2,697

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

投资研报 扫码订阅

股市直播

-

趋势领涨今天 07:46:21

在全球开发者先锋大会上,商汤科技联合创始人、首席科学家王晓刚表示,以模仿学习为主的端到端技术面临挑战,一方面高质量场景数据稀缺,驾驶数据质量参差不齐;另一方面模仿学习存在性能瓶颈。他还透露,商汤下一代与世界模型协同交互的端到端自动驾驶方案将在4月车展发布,此外,日日新大模型6.0也将在今年发布。 -

趋势领涨今天 04:06:31

=加入潜伏擒牛VIP,享四大顶级服务=【1】购买VIP自动加入私密小直播间!【2】每周3-5只超短金股调入调出服务,适合实时看盘的投资者!【3】每周一份高端内部绝密文章:包含近期布局、热点版块、指数预判!【4】每月2~3只高端中线金股服务!(VIP超短、中线个股均有涉足,让上班族也能跟上VIP节奏!)现月课7.5折,1288元!季课6.9折,3558元,续费季度更划算!新朋友可先月课体验!点网址,直接买,订购地址:【更多独家重磅股市观点请点击】【更多独家重磅股市观点请点击】 -

趋势领涨今天 02:07:22

【年内公募基金斥资超33亿元参与定增】财联社2月22日电,今年,定增市场发展迎来新机遇。1月22日,多部门联合印发的《关于推动中长期资金入市工作的实施方案》提出,允许公募基金、商业保险资金、基本养老保险基金、企(职)业年金基金、银行理财等作为战略投资者参与上市公司定增。在参与新股申购、上市公司定增、举牌认定标准方面,给予银行理财、保险资管与公募基金同等政策待遇。在业内看来,允许公募基金等作为战略投资者参与上市公司定增,将给定增项目带来更丰富的资金来源,为定增市场注入新活力,有利于推动定增市场规模的扩大。东方财富(sz300059)Choice数据显示,以增发上市日计算,今年以来已有诺德基金管理有限公司、财通基金管理有限公司、易米基金管理有限公司等7家公募基金参与上市公司定增,定增认购总额达33.29亿元。 -

趋势领涨今天 02:06:13

三、美股大跌 中概股上涨美股三大指数集体大跌,纳指跌2.2%,本周累跌2.51%,创去年11月以来最大单周跌幅;标普500指数跌1.71%,本周累跌1.66%,创1月中旬以来最大单周跌幅;道指跌1.69%,本周累跌2.51%,创去年10月下旬以来最大单周跌幅。大型科技股普跌,特斯拉、英伟达、英特尔跌超4%,奈飞、谷歌、亚马逊跌逾2%,微软、Meta跌超1%,苹果小幅下跌。纳斯达克中国金龙指数收涨1.65%,本周累涨1.57%,连涨六周,逼近去年10月份高点。阿里巴巴、拼多多涨超5%,小鹏汽车、理想汽车涨逾4%,京东涨3%,百度、蔚来涨近2%。美股大跌的主要原因是美国2月服务业采购经理指数初值疲弱,引发了投资者对经济前景的担忧,但这些数据跟我们关系不大,无非就是降不降息的问题,但昨晚中概股、富时A50都是上涨的,特别是本轮领涨龙头阿里大涨超过5%,所以,下周大盘低开高走的概率是很大的,错过了周五加仓的朋友,下周一应该有机会。 -

趋势领涨今天 02:06:04

美股大跌 中概股上涨 晚间三大消息昨天是非常激情的一天,大盘指数迎来了突破,个股更是上演了疯狂,导.火.索就是阿里财报超预期,激发了科技股的疯狂,美股有英伟达,A股有寒武纪(sh688256),现在又出了一个阿里,乱世出英雄,国内科技英雄层出不穷,这是好事!在这种情况下,如果今年A股和港股不能牛冠全球,那确实对不起投资者了,不过今年以来,港股已经是牛冠全球,现在就看A股了!前天我们发布文章提示,这两天会有一个急跌,但昨天市场出现了利好,市场选择了向上,但向上就没有急跌吗?我们认为这个概率不大,向上只是改变了方向,但一天的量能不能决定任何事情,下周如果大盘不能继续放量,想大盘连续大涨是不现实的,特别是昨晚美股出现了大跌,下周A股低开不可避免,这个低开回踩应该就是机会。一、证监会:加快培育耐心资本 吸引更多优秀民营企业借助资本市场发展壮大DeepSeek的成功激发了各方的信心,杭州“六小龙”之一群核科技也要到港股上市,但这些科技公司起步都是需要大量烧钱的,DeepSeek通过量化赚了很多钱,才有了现在的DeepSeek,但现在光靠量化显然是不现实的,所以,前期爆出了要融资,当然市场还有很多潜在的“DeepSeek”,这些公司都需要上市,证监会提出了要吸引更多的民营企业,其意思说明A股融资要加速了,对市场是利空。但,从另外一方面来说,正常的市场就应该是优胜劣汰,A股垃圾公司太多,才引发了现在的肥胖,港股近期之所以走势很强,就是因为港股有腾讯、阿里等很多优秀的公司,所以,A股放开IPO,只要是好公司,对市场不是坏事,重点是要加速淘汰垃圾公司。二、国资委部署深化中央企业“AI+”专项行动国资央企要抓住人工智能产业发展的战略窗口期,强化科技创新,聚焦关键领域加快掌握“根技术”,坚定攻关大模型,积极参与开放生态建设,推动产生更多“从0到1”的原始创新,加速推进成果转化和产业化发展。这次AI,民企先行,攻克了第一个堡垒,剩下就看国企了,国企不能拖后腿,难怪昨天中联通、中电信涨停,三大运营商作为AI的最前沿,这波科技贡献是不是太小了?所以,后期要加把劲了!三大运营商能稳定,科技板块就还有机会。不过,我们要提醒的是,2018年炒作的大消费;2020年炒作的新能源;去年炒作的ChatGPT,随后都回到了起点。科技股这波抱团比较猛,行情没有走完,但炒作完要注意撤离。 -

趋势领涨今天 01:41:19

【年内公募基金斥资超33亿元参与定增】今年,定增市场发展迎来新机遇。1月22日,多部门联合印发的《关于推动中长期资金入市工作的实施方案》提出,允许公募基金、商业保险资金、基本养老保险基金、企(职)业年金基金、银行理财等作为战略投资者参与上市公司定增。在参与新股申购、上市公司定增、举牌认定标准方面,给予银行理财、保险资管与公募基金同等政策待遇。在业内看来,允许公募基金等作为战略投资者参与上市公司定增,将给定增项目带来更丰富的资金来源,为定增市场注入新活力,有利于推动定增市场规模的扩大。东方财富(sz300059)Choice数据显示,以增发上市日计算,今年以来已有诺德基金管理有限公司、财通基金管理有限公司、易米基金管理有限公司等7家公募基金参与上市公司定增,定增认购总额达33.29亿元。 -

趋势领涨今天 00:54:15

大家早上好!趋势为王,做股海的领航者,新的一天,新的战斗,欢迎你来到本直播室!新进的朋友请注意点赞,收藏本直播室,以方便你下次观看,谢谢大家的支持!【更多独家重磅股市观点请点击】 -

趋势领涨2025-02-21 10:54:37

证监会发布会,注意两个要点: 1、资本市场是数亿老百姓(sh603883)投资的重要渠道,这个应该是第一次说,说明开始重视2亿多散户。 2、证监会坚持重拳出击,切实维护好广大投资者的根本利益。以前都是“保护”,现在变成了“维护”。 -

数字江恩2025-02-21 09:48:38

所以下周还会有一次回踩,第一支撑10周线,第二支撑15分钟图轮峰线。只要支撑不跌破,那么宽幅震荡完成之后,大盘会继续向上运行。 -

数字江恩2025-02-21 09:48:33

30分钟图来看,之前的行情展望已经说过,可以突破三角形顶点,也可以突破红色轮谷线。本周收盘在顶点之上,刚好收盘在红色轮谷线,还不算站上红色轮谷线。从30分钟图的三角形来看,蓝色轮峰线突破后变为支撑,这个位置和10周线的支撑是完全吻合的。【更多独家重磅股市观点请点击】