早上下跌的时候大家心里还在想今天是否会复制昨天的行情,一直到2点半都没看到市场拉起来,很多本来就松动的筹码一下子都涌出来了,最后几乎是在今天最低点收盘。

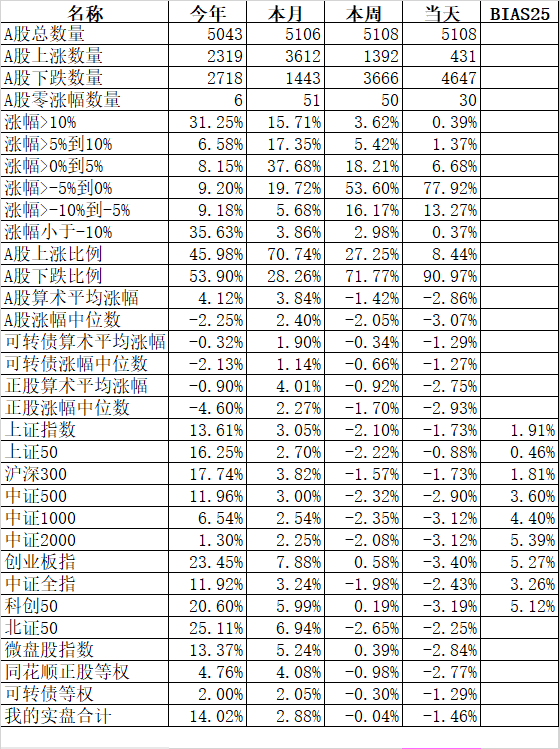

主流宽基指数全部下跌,跌幅最小的上证50跌0.88%、上证指数和沪深300指数均下跌1.73%;跌幅最大的创业板指跌3.40%、科创50跌2.43%。

申万一级行业指数中唯一上涨的银行微涨021%;领跌的国防军工跌3.81%、电子跌3.75%、商贸零售跌3.68%。

431只个股上涨,4647只个股下跌,涨幅中位数-3.07%。今年个股涨幅的中位数好不容易超过0,今天有一次跌下水面了。

赛力斯、上汽集团、中国银河、科大讯飞、歌尔股份、赣锋锂业、三六零、领益智造、昆仑万维、供销大集、晶合集成、锐捷网络、恺英网络、信维通信、捷佳伟创、巨人网络、麦格米特、云赛智联、和而泰等134只个股盘中创出今年新高,不过到收盘只有中国银河、晶合集成、麦格米特、和而泰等少数几只股票是上涨的。

其中赛力斯、中国银河、华勤技术、晶合集成、麦格米特、云赛智联、柯力传感、京仪装备、润本股份、中科蓝汛、天承科技、浩欧博、翔港科技、壶化股份等14只个股盘中创出历史新高。

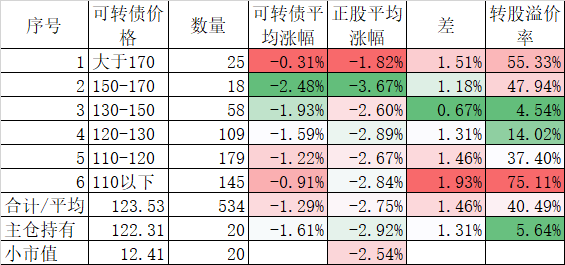

534只可转债平均下跌1.29%,对应正股平均下跌2.75%。我的主仓20只可转债平均下跌1.61%,对应正股平均下跌2.92%。账户合计实际下跌了1.46%。

和持仓不动相比今天实际下跌的少的主要原因是做了一次轮动,卖出了当时价格超过135元的奥飞转债、聚隆转债和宇邦转债,从卖出到收盘这三个可转债平均又下跌了2.43%。买入了锦鸡转债、艾录转债、奇正转债,买入后到收盘平均下跌了1.04%。虽然买入这三只可转债后都下跌的,但下跌的比卖出的平均要少1.43%。少亏就是赢。

经常有不熟悉量化的网友问我,你为什么要卖入XX转债?为什么又要买入XX转债?在传统的投资中,一般投资者总认为是因为A所以B,比如因为价格低,因为溢价率低,因为这个行业在风口上,最多就是类似双低策略,用可转债价格+100*转股溢价率这个双低值来选债。或者用“与”的方式,比如要求选出来的股票,PE不得大于XX,而且ROE必须大于YY,再加上营收同比大于ZZ。三个条件必须同时满足。

这样的方法比较好理解,但投资的现实世界里更加复杂。一只股票或者一只可转债的涨跌,是有多种因素相互影响的结果,而且不是到了临界值就爆发了,实际上往往都是渐变的。量化模型就是试图用公式去描写这些因子对最终结果的影响。当然实际上是有相当大的误差的。

另外量化模型里的排名,也不是说第一名一定比第二名好,只不过概率可能大一点而已。因为是概率,所以最终上涨最好的可能不是第一名。但整体来说,长期来说,量化模型的排名还是有效的,始终卖出排名在后面的品种,买入排名在前面的品种。长期看还是会战胜标的库的均值的。

理解了量化模型,其实除了投资,还增加了对现实世界复杂性的认知。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)