(来源:财信证券研究)

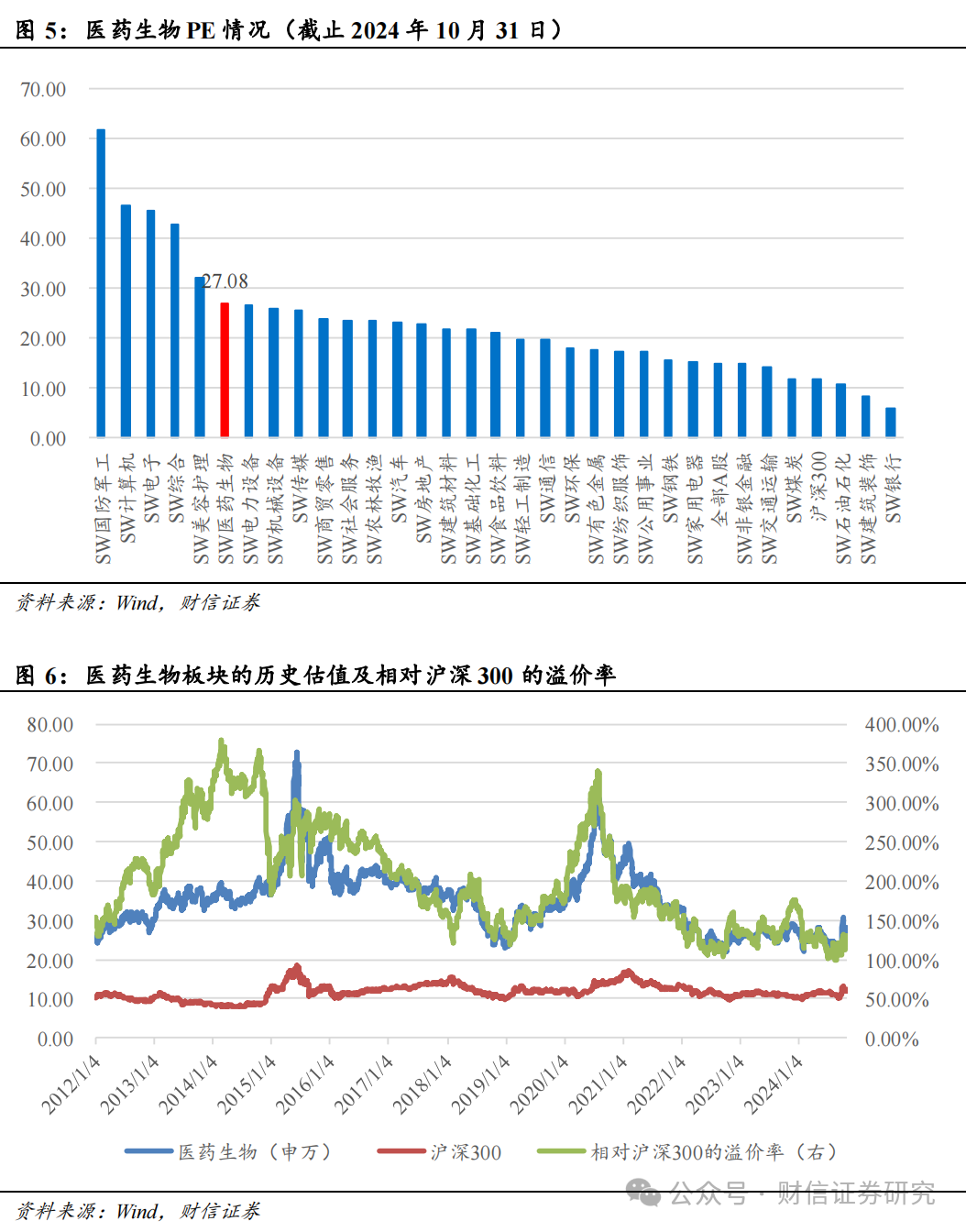

市场回顾:2024年10月,医药生物(申万)板块涨幅为-3.29%,在申万31个一级行业中排名第26位,跑输沪深300、上证综指、深证成指、创业板指0.02、1.69、5.00、3.25个百分点。截止2024年10月31日,医药生物板块PE(TTM,整体法)均值为27.08倍,在申万31个一级行业中排名第6位,PE位于自2012年以来后20.50%分位数。

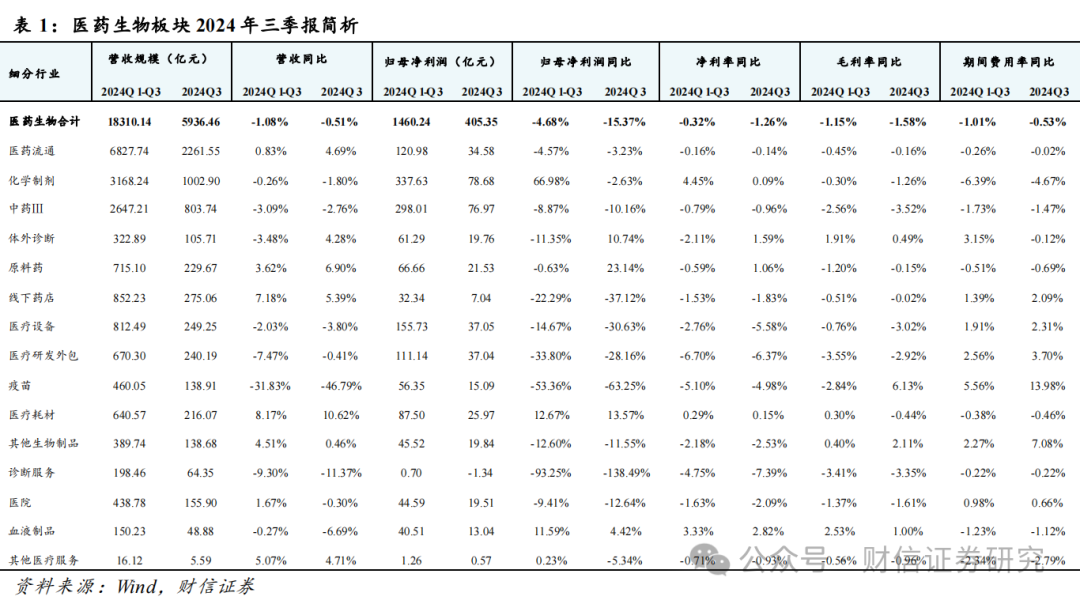

医药生物行业2024年三季报简析:整体业绩增长承压,创新药械、CXO存在亮点。2024Q1-Q3,医药生物板块实现营业收入18310.14亿元,同比-1.08%;实现归母净利润1460.24亿元,同比-4.68%。2024Q3,医药生物板块实现营业收入5936.46亿元,同比-0.51%;实现归母净利润405.35亿元,同比-15.37%。医药生物板块2024Q3整体业绩表现不佳主要因为药械集采、医疗反腐、医保监管趋严、行业竞争加剧以及国内医疗消费需求较弱等。分子板块看,2024Q3,医疗耗材、原料药、体外诊断板块的营业收入、净利润增速居前,且均实现正增长,营收增速分别为10.62%、6.90%、4.28%,归母净利润增速分别为13.57%、23.14%、10.74%。其余板块的营业收入或净利润存在不同程度的下降,未能同时实现正增长。虽然医药生物板块营收、净利润增长短期承压,但依然有多家公司2024Q3业绩增长亮眼,例如新产品处于快速放量的创新药械公司(特宝生物、艾力斯等);受益于海外业务需求良好的部分CXO公司(如药明康德、凯莱英、博腾股份等)常规业务(剔除新冠)、新签订单呈现较快增长。总的来说,受行业政策、竞争加剧及需求减弱等影响,医药生物板块2024Q3经营业绩整体表现不佳。展望2024Q4,由于医药合规检查、医保控费仍将持续,预计医药生物板块整体业绩难以出现大幅改善,但伴随着创新药械支持政策、国内经济刺激政策相继出台执行,行业竞争趋于稳定,部分细分板块有望出现积极变化,如创新药产业链、消费医疗等。

风险提示:耗材、药品价格降幅超预期风险;创新药研发失败风险;行业政策风险;行业竞争加剧风险等。

1

行业观点

2024年10月,医药生物(申万)板块涨幅为-3.29%,在申万31个一级行业中排名第26位,跑输沪深300、上证综指、深证成指、创业板指0.02、1.69、5.00、3.25个百分点。截止2024年10月31日,医药生物板块PE(TTM,整体法)均值为27.08倍,在申万31个一级行业中排名第6位,PE位于自2012年以来后20.50%分位数。

医药生物行业2024年三季报简析:整体业绩增长承压,创新药械、CXO存在亮点

多重因素扰动,整体业绩增长承压。根据463家(剔除ST公司、B股)沪深交易所上市的医药生物公司数据,2024Q1-Q3,医药生物板块实现营业收入18310.14亿元,同比-1.08%;实现归母净利润1460.24亿元,同比-4.68%。2024Q3,医药生物板块实现营业收入5936.46亿元,同比-0.51%;实现归母净利润405.35亿元,同比-15.37%。医药生物板块2024Q3整体业绩表现不佳主要因为药械集采、医疗反腐、医保监管趋严、行业竞争加剧以及国内医疗消费需求较弱等。

医疗耗材、原料药、体外诊断板块业绩表现相对较好,创新药械、CXO板块业绩存在亮点。分子板块看,2024Q3,医疗耗材、原料药、体外诊断板块的营业收入、净利润增速居前,且均实现正增长,营收增速分别为10.62%、6.90%、4.28%,归母净利润增速分别为13.57%、23.14%、10.74%。其中,医疗耗材板块业绩增长主要受益于新产品放量、海外需求较好等;原料药板块业绩增长主要受益于原料药价格上涨、成本控制加强、产品结构优化、新业务模式拓展等;体外诊断板块业绩增长主要受益于前期基数低以及九安医疗的投资收益和公允价值变动损益增多等。其余板块的营业收入或净利润存在不同程度的下降,未能同时实现正增长。虽然医药生物板块营收、净利润增长短期承压,但依然有多家公司2024Q3业绩增长亮眼,例如新产品处于快速放量的创新药械公司(特宝生物、艾力斯等);受益于海外业务需求良好的部分CXO公司(如药明康德、凯莱英、博腾股份等)常规业务(剔除新冠)、新签订单呈现较快增长。

血液制品、体外诊断、原料药板块盈利水平有所改善。从盈利水平来看,2024Q3,医药生物板块的毛利率为31.48%,同比-1.58pcts;期间费用率为23.24%,同比-0.53pcts;净利率为7.23%,同比-1.26pcts。其中,血液制品、体外诊断、原料药板块的盈利水平整体呈改善趋势;受药品集采、医疗反腐、研发费用管控加强等影响,化学制剂板块的期间费用率改善明显,同比下降4.67pcts。

总的来说,受行业政策、竞争加剧及需求减弱等影响,医药生物板块2024Q3经营业绩整体表现不佳。展望2024Q4,由于医药合规检查、医保控费仍将持续,预计医药生物板块整体业绩难以出现大幅改善,但伴随着创新药械支持政策、国内经济刺激政策相继出台执行,行业竞争趋于稳定,部分细分板块有望出现积极变化,如创新药产业链、消费医疗等。

具体投资建议。考虑到:(1)医药生物公司股价对医疗反腐风险反映较为充分;(2)行业估值及基金持仓处于较低水平;(3)行业政策边际向好;(4)阿尔茨海默症(AD)、非酒精性脂肪性肝炎(NASH)、GLP-1类降糖减重药物研发进展积极,有望进一步拓宽医药行业发展空间;我们建议重点关注医药生物板块的投资机会,维持医药生物板块“领先大市”评级,具体关注以下投资方向:

创新药板块:医药投资主线,重点关注“真创新”“国际化”“大单品”三个方向。一是重视产品临床价值、产品创新力强的“真创新”药企,如百济神州(688235.SH)、艾力斯(688578.SH)、迪哲医药(688192.SH)等;二是国际化能力强、具备产品出海预期的创新药企,如百济神州(688235.SH)、百奥泰(688177.SH)、海思科(002653.SZ)等;三是减重、NASH、AD等“大品种”药物研发企业以及相关受益的产业链企业,如恒瑞医药(600276.SH)、华东医药(000963.SZ)、凯因科技(688687.SH)、泽璟制药(688266.SH)、首药控股(688197.SH)、京新药业(002020.SZ)、信立泰(002294.SZ)、海思科(002653.SZ)、东诚药业(003675.SZ)等。

中药板块:关注中药创新药、中药消费品。中成药、中药饮片、中药配方颗粒相继纳入集采范围,中药面临较大的集采压力,建议关注:一是受益于审评政策优化、医保支付环境改善、创新成效开始显现的中药创新药企业,如以岭药业(002603.SZ)、康缘药业(600557.SH)等;二是以院外渠道为主、品牌优势明显、原材料有望下降的中药消费品企业,如华润三九(000999.SZ)、太极集团(600129.SH)等。

医疗服务板块:关注需求回暖。CXO板块,伴随着美联储加息节奏放缓、生物科技公司二级市场表现改善、减重与AD等大药研发迎来突破等,2024年全球生物医药融资有望回暖,CXO企业的订单呈现改善,建议关注在多肽、ADC等前沿领域布局多或具备差异化服务优势、竞争格局相对较好的CXO企业,如药明康德(603259.SH)、凯莱英(002821.SZ)泰格医药(300347.SZ)、诺思格(301333.SZ)等。药店板块,集中度提升与处方外流是零售药店的长期增长逻辑。伴随着处方流转平台建设完成、处方流转及医保结算制度不断完善、门诊统筹逐渐落地等,院内处方外流有望加快,经营合规、管理及服务能力强、规模优势明显的头部零售药店有望受益,建议关注老百姓(603883.SH)、健之佳(605266.SH)等。民营医疗板块,伴随着经济政策持续发力,口腔等可选医疗消费需求有望回暖,建议重点关注:一是具备差异化服务优势、管理能力强、品牌知名度高、可拓展空间大的眼科、口腔、综合医院、康复医院龙头,如爱尔眼科(300015.SZ)、通策医疗(600763.SH)、国际医学(000516.SZ)、三星医疗(601567.SH);二是有望助力医院降本增效的第三方医学检测龙头,如金域医学(603882.SH)等。

其他领域:建议关注凝胶贴膏制剂龙头九典制药(300705.SZ),模式动物龙头药康生物(688046.SH),血制品企业博雅生物(300294.SZ)等。

2

市场回顾

2.1 整体情况

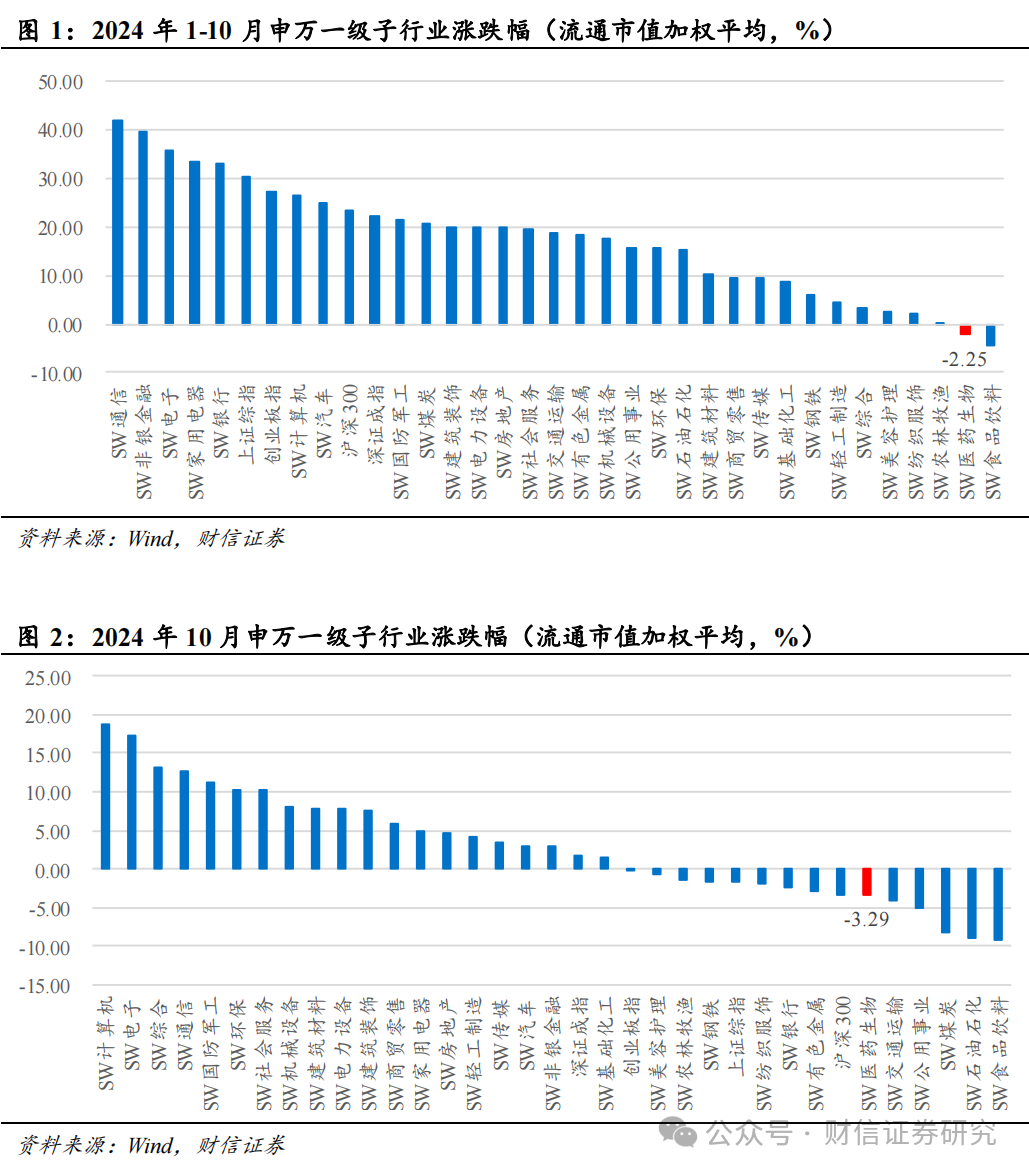

2024年1-10月(统计期间为2024年1月1日-2024年10月31日),医药生物(申万)板块涨幅为-2.25%,在申万31个一级行业(2021年行业分类)中排名第30位,跑输沪深300、上证综指、深证成指、创业板指25.76、32.36、24.36、29.33个百分点。单看10月(统计期间为2024年10月1日-2024年10月31日),医药生物(申万)板块涨幅为-3.29%,在申万31个一级行业中排名第26位,跑输沪深300、上证综指、深证成指、创业板指0.02、1.69、5.00、3.25个百分点。

2.2子行业情况

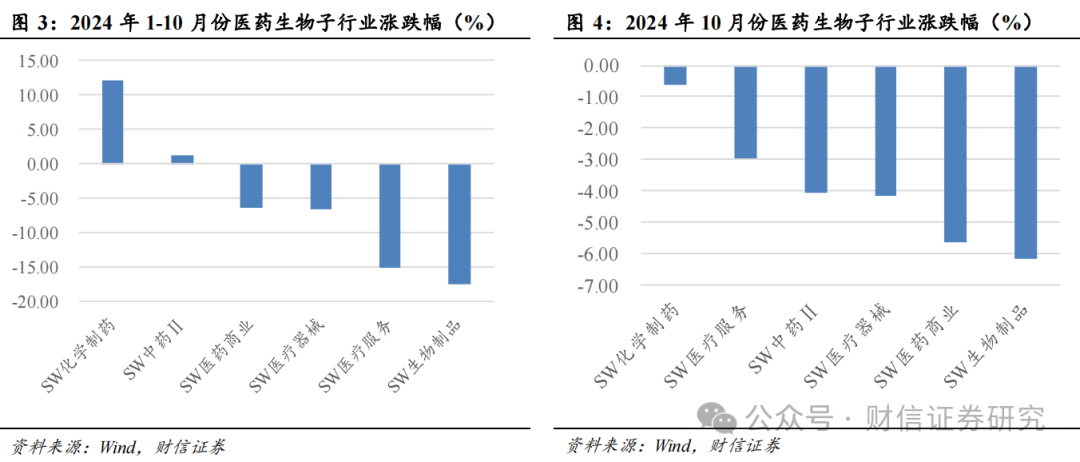

2024年1-10月,医药生物6个子版块中,化学制药、中药、医药商业板块涨幅靠前,分别上涨12.10%、1.20%、-6.36%,医疗器械、医疗服务、生物制品板块涨幅靠后,分别上涨-6.69%、-15.14%、-17.42%。单10月份,化学制药、医疗服务、中药板块涨幅居前,分别上涨-0.62%、-2.98%、-4.08%;医疗器械、医药商业、生物制品板块涨幅靠后,分别上涨-4.15%、-5.62%、-6.14%。

2.3个股情况

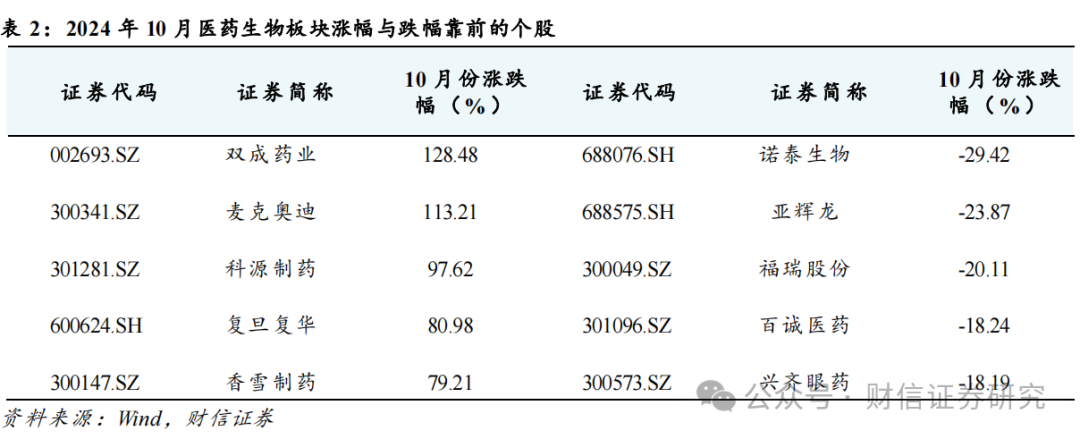

2024年10月,医药生物行业涨幅排名靠前的个股(剔除ST、拟退市公司)有双成药业(128.48%)、麦克奥迪(113.21%)、科源制药(97.62%)、复旦复华(80.98%)、香雪制药(79.21%)等;涨幅靠后的有诺泰生物(-29.42%)、亚辉龙(-23.87 %)、福瑞股份(-20.11%)、百诚医药(-18.24 %)、兴齐眼药(-18.19 %)。

3

行业估值

横向比较:截止2024年10月31日,医药生物板块PE(TTM,整体法)均值为27.08倍,在申万31个一级行业中排名第6位,相对沪深300的溢价率130.73%,相对全部A股(非银行)的溢价率为36.48%。纵向比较:按日取值,医药生物板块PE位于自2012年以来后20.50%分位数,处于历史低位水平;医药生物板块PE相对沪深300、全部A股(非银行)的溢价率分别位于自2012年以来后12.40%、16.30%的分位数。

4

耗材、药品价格降幅超预期风险;创新药研发失败风险;行业政策风险;行业竞争加剧风险等。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)