1

公司披露2024年三季报

24Q1-Q3实现营收681.50亿元,同比-31.19%,归母净利51.98亿元,同比-40.06%,扣非归母净利48.79亿元,同比-40.19%。24Q3实现营收225.85亿元,同比-32.80%,归母净利18.73亿元,同比-15.01%,扣非净利16.94亿元,同比-15.23%。24Q3毛利率20.78%,同比+4.60pct、环比+0.82pct。

2

需求端关注财政端积极变化,供给端关注停产执行力度

受地产行业下行等因素影响,2024年前三季度水泥需求表现继续呈现下滑态势。前三季度地产开发投资额为7.87万亿元,同比-10.1%,降幅较去年同期扩大1.0pct。前三季度全国水泥累计产量为13.27亿吨,同比-10.7%;其中9月全国水泥产量为1.68亿吨,同比-10.3%,整体需求偏弱。9-10月旺季多地错峰生产力度不减,例如9月河南错峰生产20天、福建15天、山西20天、四川15天、重庆15天,云南7-9月份错峰生产37天、湖南9-12月份错峰生产不少于55天。同时《2024—2025年节能降碳行动方案》提出,到2025年底,水泥行业能效标杆水平以上产能占比达到30%。供需两端均有积极变化。10月中旬除东北地区因受降温影响需求减弱,其他各大地区水泥需求均有出现季节性好转,受益于错峰生产和行业自律措施,水泥价格继续上行。

3

单季费用率同比增长

24Q3公司期间费用率10.73%,同比+2.75pct,主因系单季度收入规模同比-31.19%,此外,单季销售/管理/研发/财务费用率分别为3.41%/7.03%/1.53%/-1.23%,同比分别+0.71/+2.88/-0.16/-0.68pct。绝对额角度,销售费用7.69亿元、同比-15.2%,管理费用15.87亿元、同比+14.0%,研发费用3.46亿元、同比-39.1%。

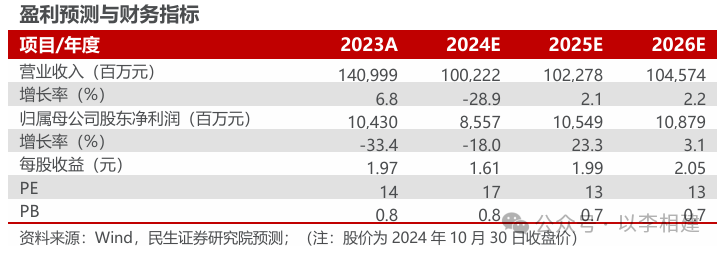

投资建议

当前水泥行业处于相对底部位置,公司龙头地位稳固,Q3以来需求边际改善叠加供给压缩,公司及行业逐步迎来利润修复,继续看好水泥板块供需两端积极变化。考虑到10月以来水泥价格上涨,我们上调盈利预测,预计2024-2026年公司归母净利润分别为85.57、105.49、108.79亿元,现价对应PE为17x、13x、13x,维持“推荐”评级。

风险提示

地产政策落地不及预期;原材料价格波动风险。

盈利预测

团队介绍

李阳,民生建材首席,产业经验 1 年,券商行研 7 年。擅长周期类投资机会。2021-2023 年“新财富最佳分析师”入围,多次获评新浪“金麒麟”“水晶球”“金牛奖”“choice/wind” 等分析师评选前 5。

免责声明

注:文中内容节选自民生证券研究院已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告:《海螺水泥(600585.SH)2024年三季报点评:Q3业绩符合预期,紧跟水泥供需两端积极变化》

对外发布时间:2024年10月30日

报告发布机构:民生证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师 :

李阳 SAC执业证书编号:S0100521110008

本报告仅供民生证券股份有限公司(以下简称“本公司”)的客户使用。本公司不会因接收人收到本报告而视其为客户。

本报告所载的全部内容只提供给客户做参考之用,并不构成对客户的投资建议,并非作为买卖、认购证券或其它金融工具的邀请或保证。客户不应单纯依靠本报告所载的内容而取代个人的独立判断。本公司也不对因客户使用本报告而导致的任何可能的损失负任何责任。

《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,通过本微信订阅号发布的观点和信息仅供民生证券的专业投资者参考,完整的投资观点应以民生证券研究院发布的完整报告为准。若您并非民生证券客户中的专业投资者,为控制投资风险,请取消阅、接收或使用本订阅号中的任何信息。本订阅号难以设置访问权限,若给您造成不便,敬请谅解。我司不会因为关注、收到或阅读本订阅号推送内容而视相关人员为客户。市场有风险,投资需谨慎。

(转自:以李相建)

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)