(来源:先进制造新视角)

【东吴机械】周尔双13915521100/李文意18867136239/韦译捷/钱尧天/黄瑞/谈沂鑫

投资评级:买入(维持)

1Q3业绩保持增长,半导体业务高速增长

2024年前三季度公司实现营收18.31亿元,同比+18.5%,其中显示业务收入12.68亿元,同比+20.5%;半导体业务收入4.08亿元,同比+95.3%;新能源业务收入1.23亿元,同比-51.5%。2024Q1-Q3实现归母净利润0.82亿元,同比+752.6%;实现扣非净利润66万元,同比扭亏为盈,本期政府补助持续增长。Q3单季营收为7.10亿元,同比+63.4%,环比+0.9%;其中显示业务收入4.93亿元,同比+56.0%;半导体业务收入1.80亿元,同比+108.4%;新能源业务收入0.29亿元,同比+51.9%。归母净利润为0.32亿元,同比+231.3%,环比-50.7%。

2产品结构调整使毛利率下滑,公司控费能力显著提升,持续保持研发高投入

2024年前三季度毛利率为43.43%,同比-1.68pct;我们认为半导体业务毛利率下滑较多,主要系24Q1-Q3低毛利产品确收较多,预计2024年底随着高毛利先进制程产品陆续确收,全年毛利率有望修复。销售净利率为2.44%,同比+5.84pct,期间费用率为49.05%,同比-5.04pct,其中销售费用率为8.66%,同比-1.56pct,管理费用率为11.64%,同比-1.34pct,研发费用率为25.56%,同比-2.83pct,财务费用率为3.20%,同比+0.68pct。公司2024前三季度研发投入4.74亿元,同比+5.1%。Q3单季毛利率为43.97%,同比-4.60pct,环比+3.21pct;销售净利率为0.09%,同比+10.29pct,环比-11.88pct。

截至2024Q3末公司合同负债为4.89亿元,同比+36.6%,存货为19.14亿元,同比+22.4%。2024Q3公司在手订单达31.68亿元,同比-1.2%,其中显示业务订单8.31亿元,同比-29.6%;半导体业务达16.90亿元,同比+13.5%,主要系公司先进制程、厚膜产品、OCD设备及电子束缺陷复查设备已取得重复订单;新能源业务达6.46亿元,同比+20.1%。

作为显示面板检测设备龙头,公司积极布局半导体、新能源领域,打开成长空间。(1)显示面板检测:行业恢复形势持续向好,公司大力推动AOI及OLED、Micro-OLED、Micro-LED、Mini-LED等新型显示产品以及智能和精密光学仪器业务,有望对冲行业下行周期,实现稳健增长。(2)半导体量/检测设备:KLA在量/检测设备领域一家独大,全球市占率50%以上,是前道国产化率最低的环节之一。美国制裁升级影响KLA业务开展,行业将迎来国产替代最佳窗口期。从产品布局来看,公司量/检测设备全面覆盖光学和电子束检测,是国内产品布局最为齐全的企业之一,看好公司设备在下游客户加速导入,订单加速放量。(3)新能源设备:公司与中创新航签署《战略合作伙伴协议》,将充分受益于其规模扩产,主要产品用于锂电池电芯装配和检测环节等, 包括锂电池化成分容系统、 切叠一体机和BMS检测系统等。同时,公司海外客户拓展效果显著,有望充分受益于新能源设备出海。

盈利预测与投资建议

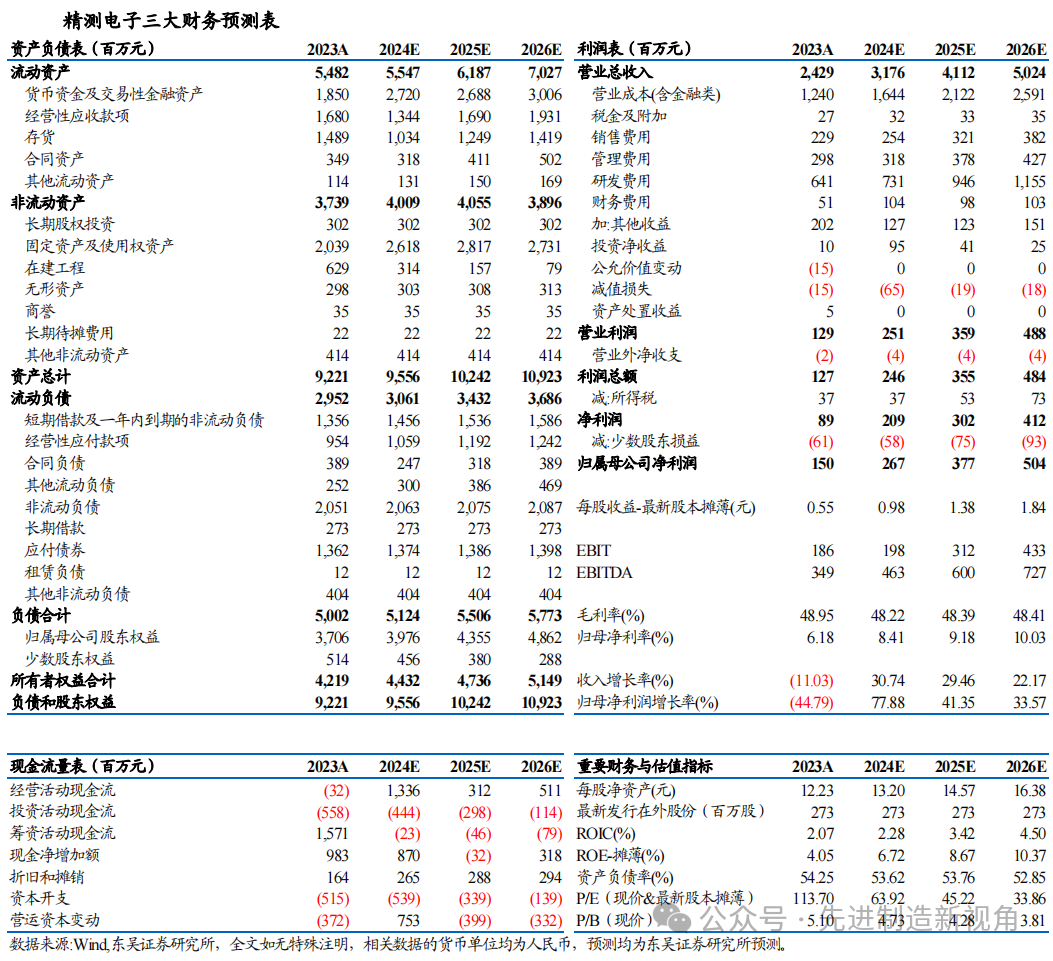

综合考虑公司研发投入等,我们维持公司2024-2026年归母净利润分别为2.67/3.77/5.04亿元,对应PE分别为64/45/34倍。基于公司的高成长性,维持“买入”评级。

风险提示

晶圆厂扩产节奏不及预期,新品研发&产业化不及预期,海外订单不及预期等。

东吴机械团队

东吴机械研究团队荣誉

2023年 新财富最佳分析师 机械行业 第四名

2023年 Wind金牌分析师 机械行业 第一名

2022年 新财富最佳分析师 机械行业 第三名

2022年 Wind金牌分析师 机械行业 第二名

2021年 新财富最佳分析师 机械行业 第三名

2021年 Wind金牌分析师 机械行业 第一名

2020年 新财富最佳分析师 机械行业 第三名

2020年 卖方分析师水晶球奖 机械行业 第五名

2019年 新财富最佳分析师 机械行业 第三名

2017年 新财富最佳分析师 机械行业 第二名

2017年 金牛奖最佳分析师 高端装备行业 第二名

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)