(来源:中原证券研究所)

投资要点:

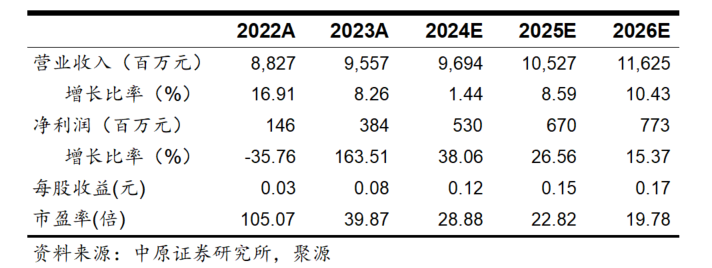

中信重工披露2024年半年报。2024年上半年公司实现营业收入38.9亿元,同比下滑16.42%;归母净利润1.91亿元,同比增长0.56%;扣非净利润1.63亿元,同比增长37.21%。

中报扣非高增长,海外订单增长65%

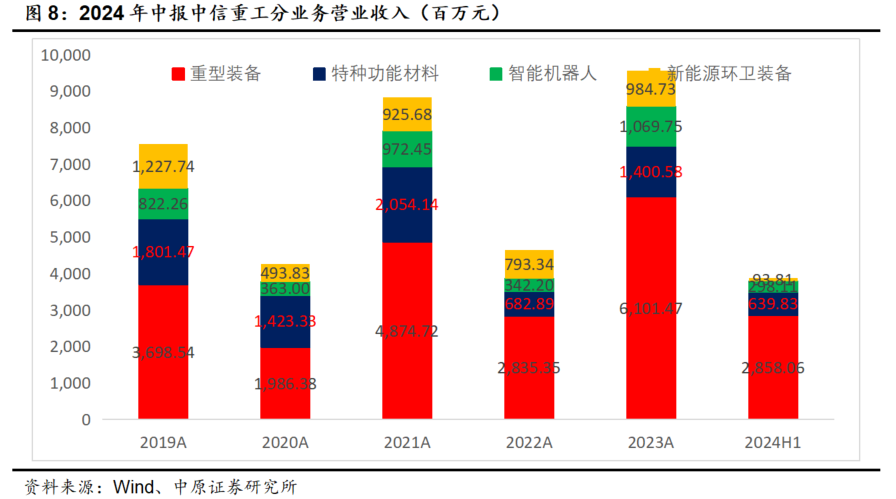

2024年中报分业务看:分业务看,重型装备板块营业收入28.58亿,同比增长0.8%,营收占比73.47%;机器人及智能装备板块营业收入2.98亿,同比下滑12.88%;特种功能材料板块营业收入6.4亿,同比下滑6.31%;新能源环卫装备板块营业收入0.94亿,同比下滑88.18%。

矿山重型装备受益设备更新和出口拓展,特种机器人、功能材料打造新增长点

公司是我国矿山机械龙头企业,在矿山重型装备、大型铸锻件、特种机器人等领域有很强的综合竞争力。公司矿山重型装备受益工业领域设备更新政策持续推进,矿山重型装备具有很强的竞争力,海外市场开拓进展顺利,海外矿山重型装备市场空间巨大,毛利率高,盈利空间打开;公司特种机器人、特种功能材料有较好的成长性,新能源环卫装备也有望提质增效。

盈利预测与估值

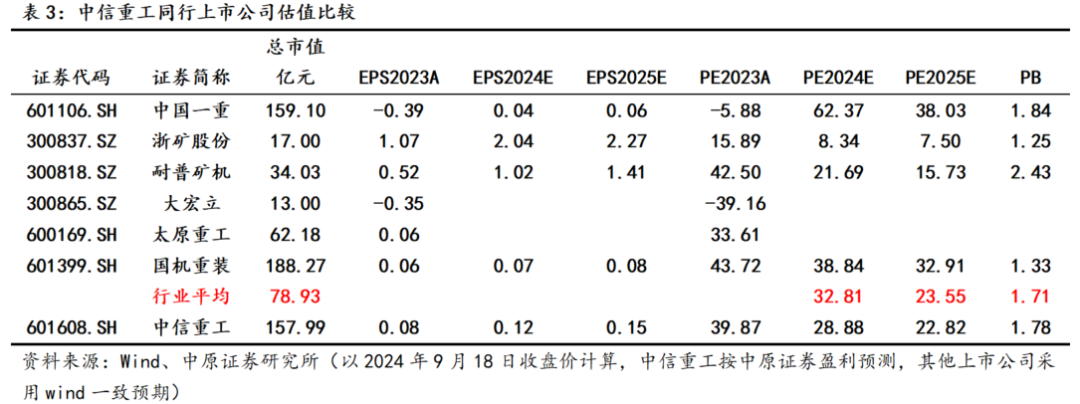

我们预测公司2024年-2026年营业收入分别为96.94亿、105.27亿、116.25亿,归母净利润分别为5.3亿、6.7亿、7.73亿,按9月18日收盘价对应的PE分别为28.88X、22.82X、19.78X。首次覆盖,给予公司投资评级为“增持”评级。

风险提示:1:宏观经济景气度不及预期;2:采矿业固定资产投资增速不及预期;3:行业需求不及预期,出口需求不及预期;4:原材料价格大幅上涨。

1. 中报扣非快速增长,海外订单增长65%

1.1. 中报扣非净利润增长37.21%

2024年上半年公司实现营业收入38.9亿元,同比下滑16.42%;归母净利润1.91亿元,同比增长0.56%;扣非净利润1.63亿元,同比增长37.21%。

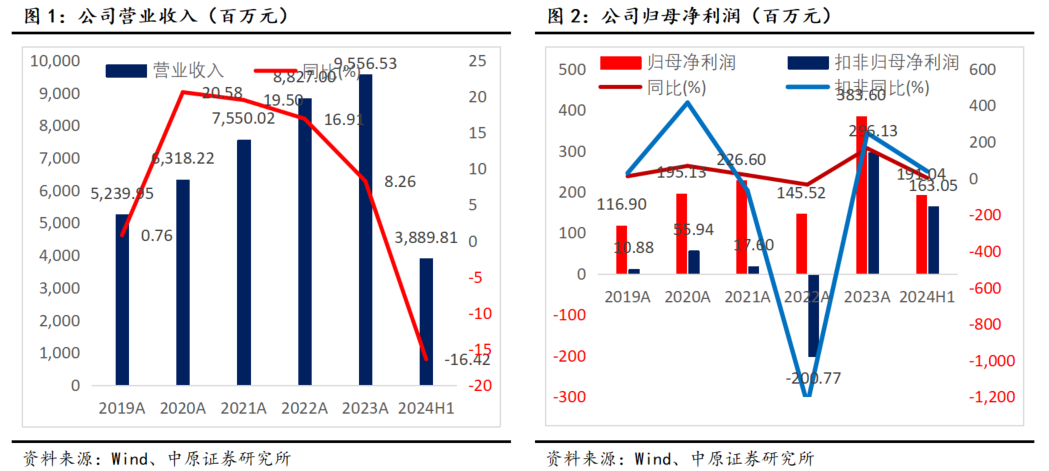

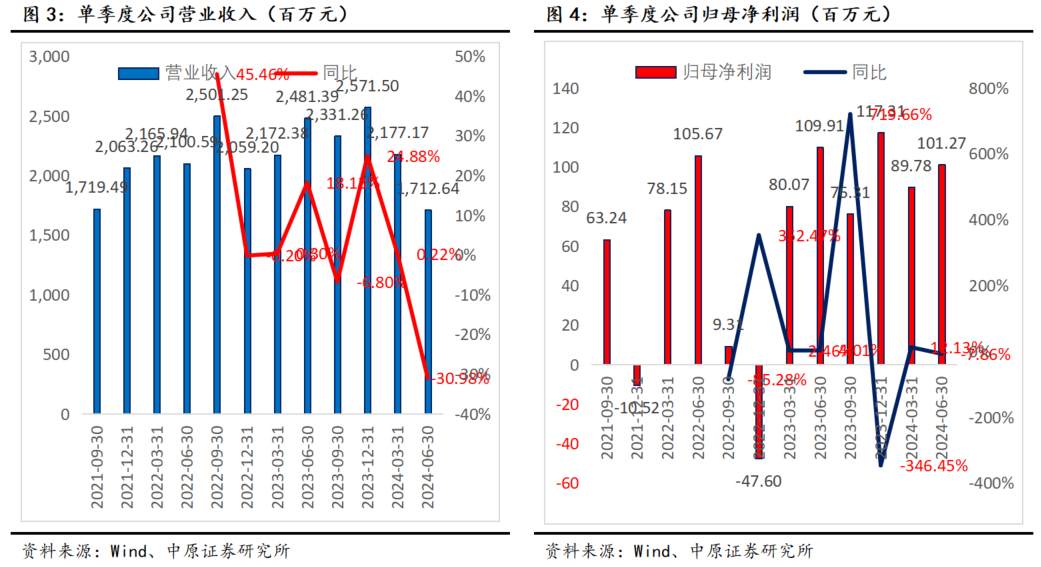

分季度看,2024年Q1-Q2公司营业收入分别为21.77亿、17.13亿,分别同比增长0.22%、-30.98%;2024年Q1-Q2归母净利润分别为0.9亿、1.01亿,分别同比增长12.13%、-7.86%。公司Q2营业收入增速、归母净利润增速均出现明显下滑。

1.2. 毛利率稳步提升,盈利能力改善明显

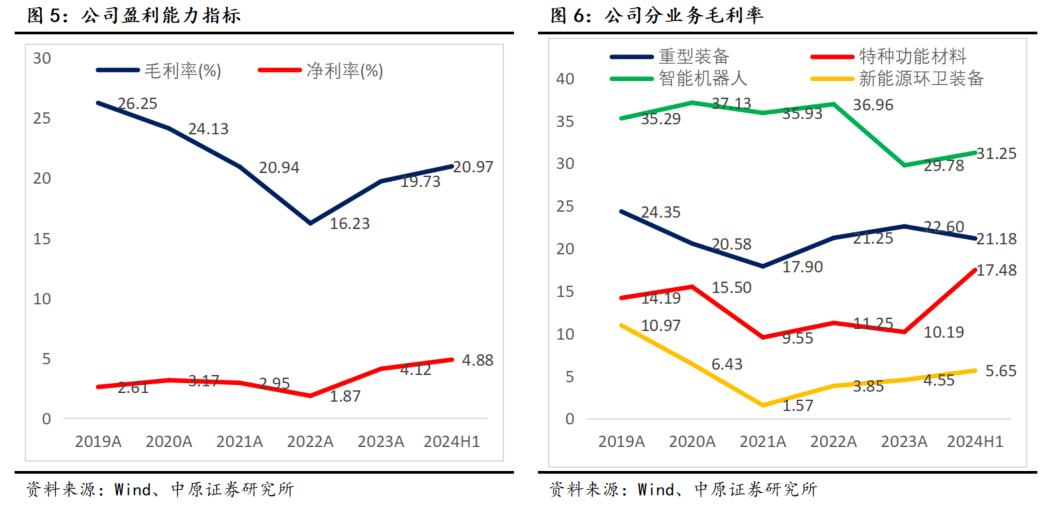

公司毛利率持续提升。2024年中报毛利率20.97%,同比提升3个百分点;净利率4.88%,同比提升0.65个百分点;扣非净利率4.19%,同比提升了1.64个百分点。从2022年开始公司毛利率稳步上行,盈利能力改善明显。

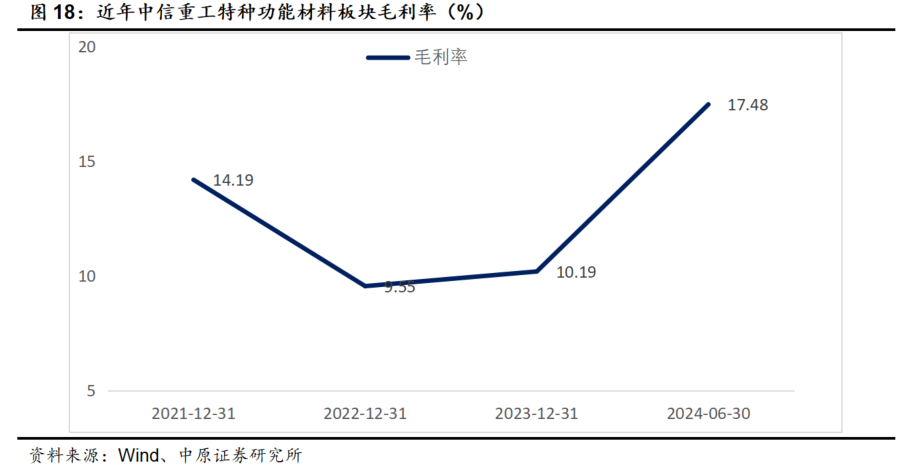

2024年中报分业务看,重型装备板块毛利率21.18%,同比下滑0.07个百分点;机器人及智能装备板块毛利率31.25%,同比下降5.71个百分点;特种功能材料板块毛利率17.48%,同比上升6.23个百分点;新能源环卫装备毛利率5.65%,同比上升1.8个百分点。

公司综合毛利率、净利率提升的主要原因是2024年中报新能源环卫装备板块营业收入大幅下降,该业务毛利率较低,中报仅5.65%,营业收入结构变化导致公司综合毛利率提升明显。

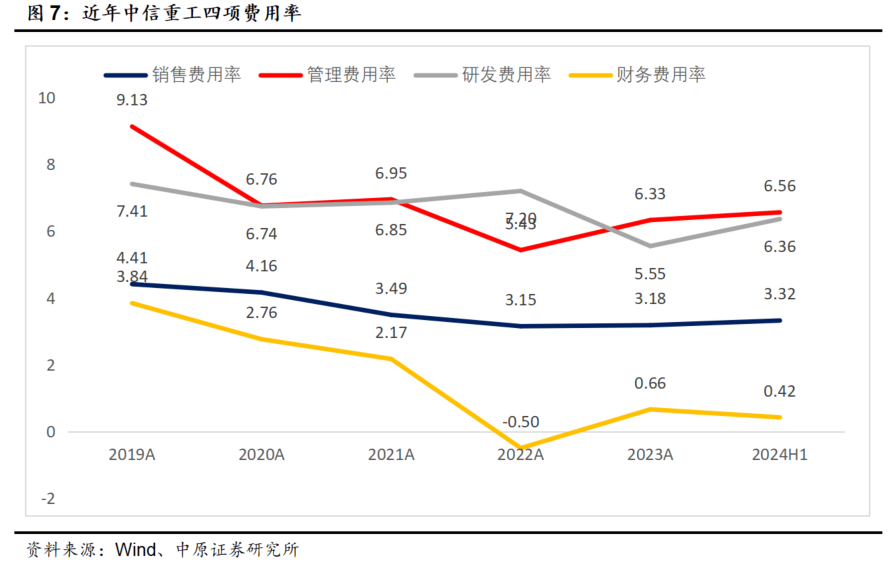

1.3. 四项费用率稳步下行

2024年中报公司销售、管理、研发、财务费用率分别为3.32%、6.56%、6.36%、0.42%,同比分别上升了0.68、1.26、1.25、-0.11个百分点,四项费用率合计同比上升了3.08个百分点。

1.4. 新能源环卫装备大幅下滑拖累营收增速,重型装备板块保持平稳

营业收入:公司2024 年上半年营业总收入38.9亿,同比下滑16.42%;分业务看,

重型装备板块营业收入28.58亿,同比增长0.8%,基本持平,营收占比73.47%;

机器人及智能装备板块营业收入2.98亿,同比下滑12.88%,营收占比7.66%;

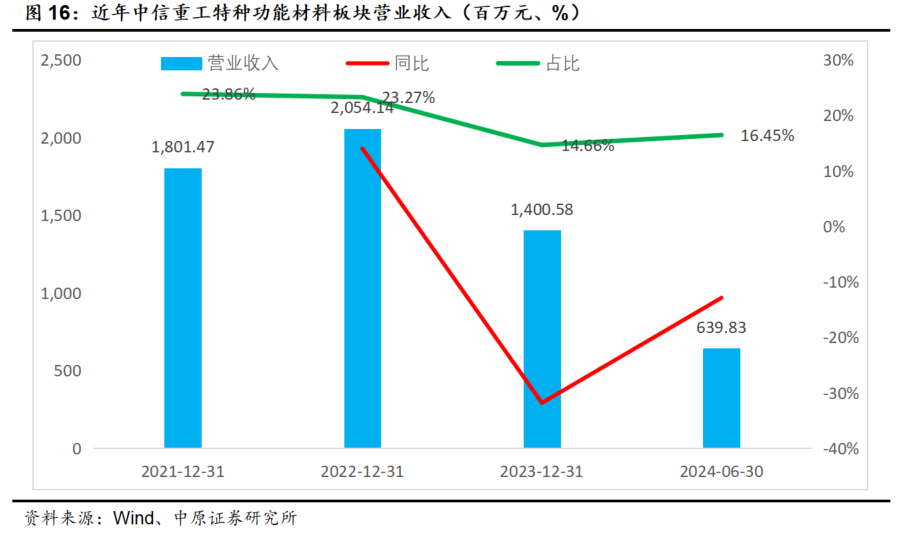

特种功能材料板块营业收入6.4亿,同比下滑6.31%,营收占比16.45%;

新能源环卫装备板块营业收入0.94亿,同比下滑88.18%,营收占比2.42%。

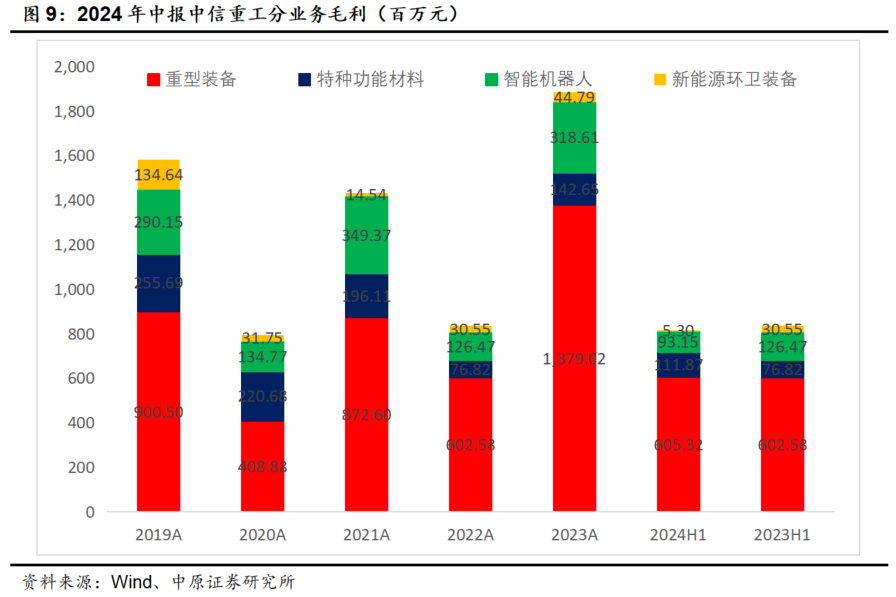

营业利润(毛利润):2024 年上半年归母净利润1.91亿元,同比增长0.56%;扣非净利润1.63亿元,同比增长37.21%。分业务看:

重型装备板块毛利润6.05亿,同比增长0.45%,基本持平,毛利润占比74.21%;

机器人及智能装备板块营业收入0.93亿,同比下滑26.35%,毛利润占比11.42%;

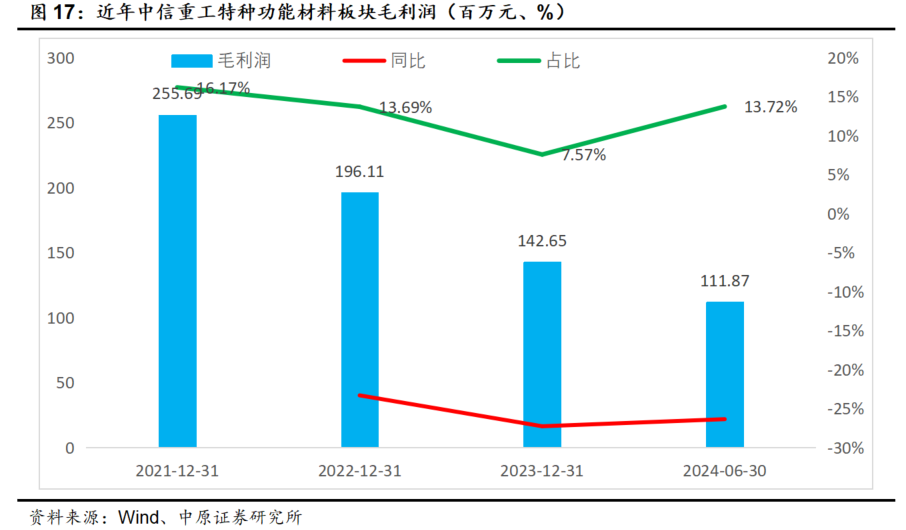

特种功能材料板块营业收入1.12亿,同比增长45.63%,毛利润占比13.72%;

新能源环卫装备板块营业收入0.05亿,同比下滑82.65%,毛利润占比0.65%。

2024年中报公司重型装备板块整体保持平稳,持平去年同期;特种功能材料营收虽然小幅下滑,但毛利润大幅增长46.35%,超越了机器人板块成为第二大毛利润贡献板块;机器人及智能装备板块2024年上半年营业收入和毛利润都出现较大下滑;新能源环卫装备2024年上半年营业收入大幅下滑88%,公司新能源环卫装备板块二季度新增生效订货环比增长 237%,上半年板块营业收入大幅下滑有望得到扭转。

2. 重型装备是压舱石,机器人、特种功能材料打造新增长点

2.1. 重型装备需求稳健增长,海外市场打开盈利空间

公司是具有全球竞争力的矿山重型装备、水泥装备制造商与服务商,我国最大的重型装备制造企业之一、国内特种机器人行业第一梯队企业。公司以“核心制造+综合服务”的商业模式,坚守高端装备制造业的发展定位,不断强化“国之重器”地位和“硬科技”实力,致力于打造具有全球竞争力的一流高端装备制造企业。

公司主要从事矿山及重型装备(含工程成套)、机器人及智能装备、新能源装备、特种材料等领域的大型设备、大型成套技术装备及关键基础件的开发、研制及销售,并提供相关配套服务和整体解决方案。可为全球客户提供矿山、建材、煤炭、冶金、石化、有色、电力(核电、水电、风电、光伏)、节能环保、新能源、航空航天及其他领域的大型化、重型化装备;拥有大型矿用磨机、破碎机、高压辊磨机、立式搅拌磨、提升机、回转窑、大型重型关键铸锻件以及海上风电单桩、塔筒、导管架、液压打桩锤、嵌岩桩钻机、汽轮机、发电机、特种机器人、智慧煤炭平台和智慧矿山平台,高安全/超高压、超高倍率/宽温域储变电电源系统、集装箱式电池储能系统等标志性产品。

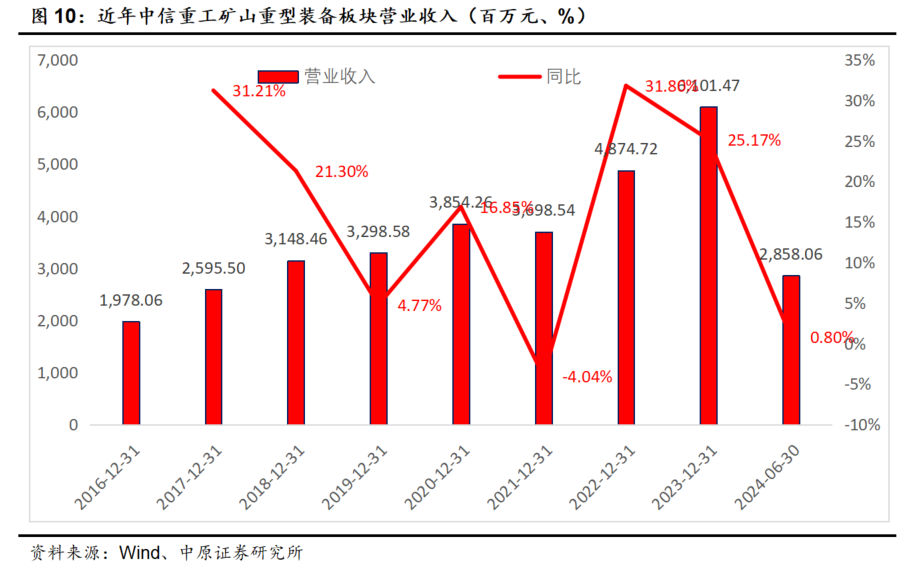

矿山及重型装备业务持续发挥“稳定器、压舱石”作用。2024年公司首台套世界最大规格Ф7.2×138.5m 特大型煤化工用回转窑成功落地;世界最大规格 72Wm³/h 动态选粉机和重工最大规格 GM240-170 高压辊磨机等一批首台套装备成功推向市场。“矿井提升机”产品荣获国家级制造业单项冠军。2024年上半年公司矿山及重型装备业务实现营业收入 28.58 亿元,同比增长0.8%,占公司总收入的 73.48%。

2024年上半年公司矿山及重型装备业务实现毛利润6.05亿,同比增长0.45%,占公司毛利润比例74.21%。

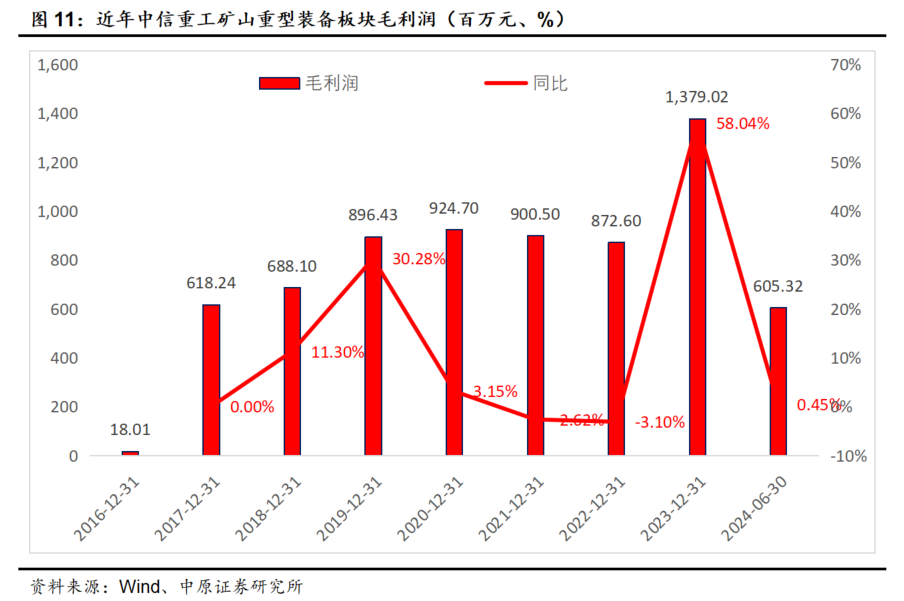

从公司近年营业收入和营业利润看,公司矿山冶金机械板块是公司利润的基石,2017年以来一直保持较为稳定的盈利,2023年-2024年矿山冶金机械行业形势向好,公司矿山重型装备板块营业收入和毛利润都创下新高。

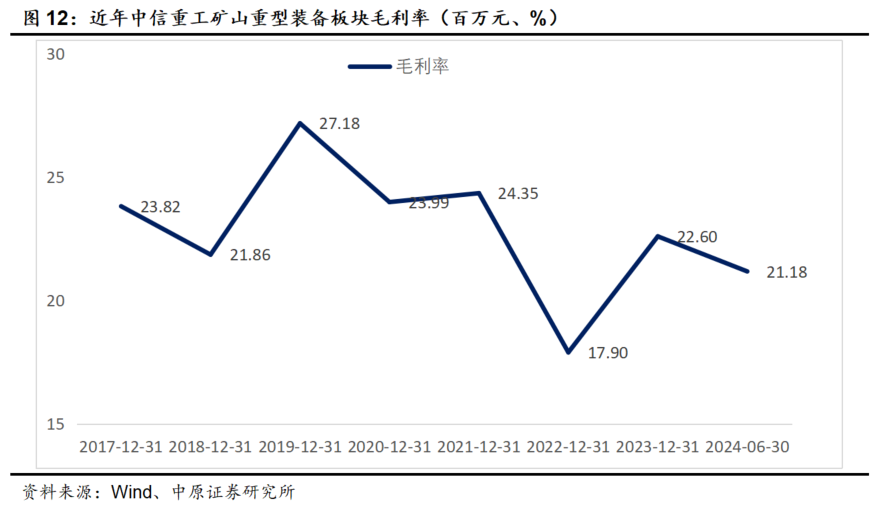

矿山重型装备板块毛利率近年来有明显提升,2023年毛利率达到22.6%,同比上升4.7个百分点。2024年中报矿山重型装备板块毛利率21.18%,基本持平去年同期。

2.2. 机器人及智能装备、特种功能材料打造公司增长点

公司是特种机器人行业国家工业设计中心、全国首批企业“双创”示范基地以及国家矿山机械质量监督检验中心、危险环境智能特种机器人国家地方联合工程研究中心和博士后工作站。在特种机器人行业是国家级龙头企业。

中信重工机器人及智能装备板块主体是中信重工开诚智能装备有限公司。公司拥有“特种机器人、煤矿智能装备”两大产业130余款产品,应用覆盖智能矿山、应急救援、石油化工、煤化工、燃气、民爆、冶金生产、新材料、新能源、水域作业、文物保护、电力作业、国防现代化建设等众多领域,持续推动中国特种机器人及煤矿智能装备产业蓬勃发展。

公司拥有“危险环境特种机器人及智能装备国家地方联合工程研究中心”“国家企业技术中心”“国家级工业设计中心”以及大型高压4MW传动产品实验室,主持参与编写国家及行业标准,承担科技部重点研发专项,产品应用入选工信部、国家矿监局“机器人典型应用场景名单”,产品技术荣获中国优秀工业设计奖金奖、铜奖等。

2024年公司聚焦“智慧矿山”业务,公司签订四川、甘肃等地智能化项目合同;加强与煤矿主机厂家、设计院合作,与山东、湖南、黑龙江等地多家企业形成战略合作。聚焦“特种机器人”业务,公司中标新疆、黑龙江、贵州等总队级消防机器人项目;签订首批次大型油田消防机器人项目;加深与某科研院所合作,签订年度巡检机器人框架协议并完成首批采购;开展大型双驱磨机变频器技术攻关,完成了 2×4900kW 双驱磨机变频器试验;成功研制大吨位7 轴机械手、螺栓冲、给料槽拖车,形成了完整的大型磨机换衬板成套设计能力,并签订西藏、甘肃、广西等多个机械手项目合同。

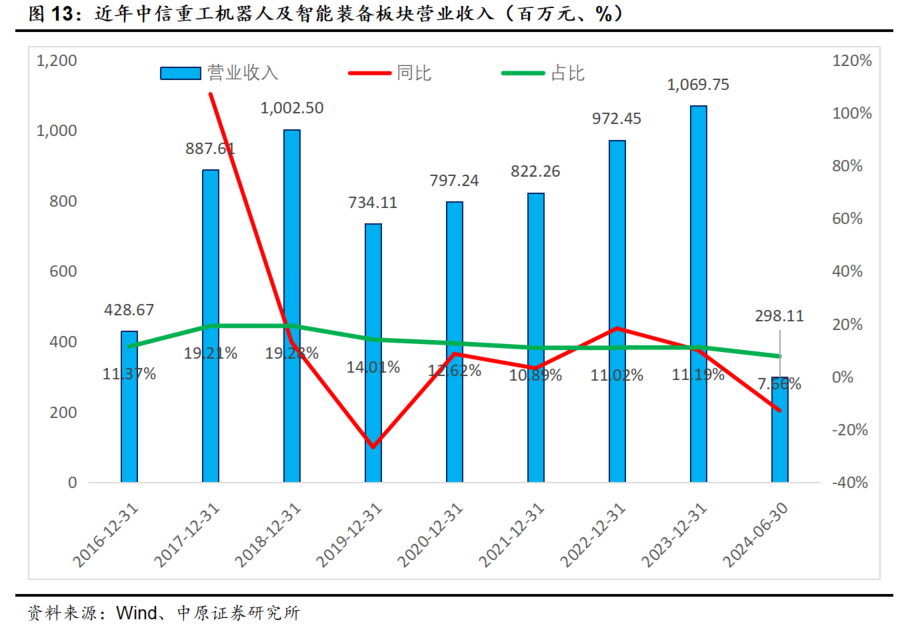

2024年机器人智能装备板块营业收入2.98亿,同比下滑12.88%,在总营收占比下降到7.66%。公司近年来,机器人智能装备板块营业收入稳健增长,2023年达到10.7亿营收规模,但增速相对较慢,营业收入占比持续下降,未来随着公司智能化项目落地有望进一步发展。智能机器人是公司高端装备的重要一个板块,也是特种机器人国内突出的领军企业,未来有望成为公司新增长点。

机器人智能装备板块从历史上看,对中信重工毛利润构成较大的支撑。2017-2018年机器人智能装备板块毛利润占公司总毛利润比例达35-36%。近年来,随着公司主业矿山重型装备行业形势好转,营业收入快速增长,机器人智能装备板块营收、毛利润占比有所降低。

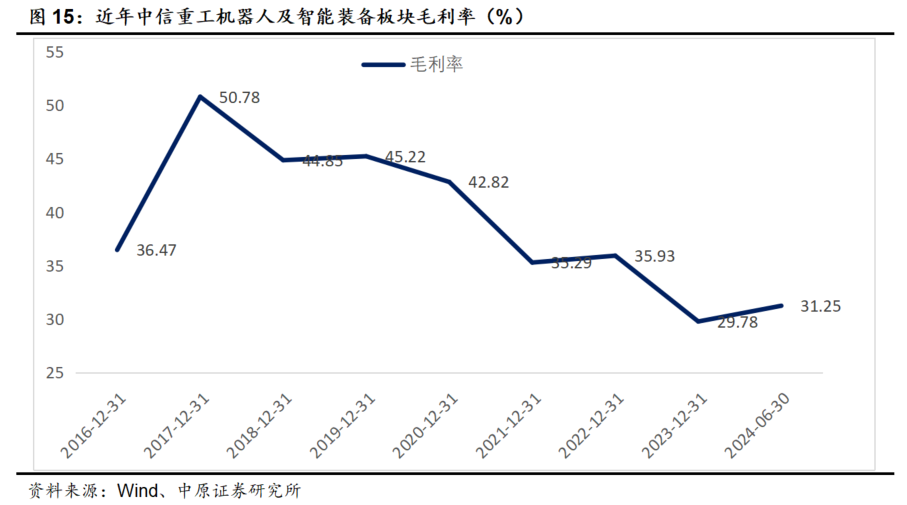

机器人及智能装备板块主要产品是特种矿山、巡检、消防机器人,毛利率较高,2017年板块毛利率达到50.78%,近年毛利率持续回落,2024年中报仍保持了31.25%的高毛利率,板块盈利能力较强。

公司特种材料业务主要包括大型铸锻件及耐磨衬板材料。公司持续深耕高端大型铸锻件业务,在极限制造领域再次实现突破,完成全球首套 5600mm 轧机牌坊、支承辊等关键铸锻件制造;持续深化与客户在大型核电锻件市场的合作,提供蒸汽发生器用法兰类、管嘴类、支承类等重要锻件助力全球首座第四代核电站—华能石岛湾高温气冷堆核电站商业运行;持续聚焦大型矿用磨机耐磨衬板业务,国内独家建立基于工况条件、结构、材料及应用的耐磨衬板数据库以及全生命周期综合服务,突破行业极端复杂工况下衬板适配技术,突破直径Φ12.2m 国际最大规格半自磨机衬板制造及应用技术,服役寿命达到 6 个月,处理矿量1500 万吨,实现全规格磨机产品覆盖。

2024年特种功能材料板块营业收入6.4亿,同比下滑6.31%,在总营收占比16.45%。特种功能材料板块营业收入波动较大。

特种功能材料板块2024年毛利润1.12亿,占公司毛利润比例13.72%。对比2023年报有明显提升,主要原因是新能源环卫装备、机器人及智能装备板块营业收入大幅下滑。

特种功能材料板块2024年中报毛利率17.48%,同比过去两年提升较大。

3. 上游开采固定资产投资增速上行,矿山装备海外市场空间打开

3.1. 上游固定资产投资增速上行、设备更新推动需求增长

矿产资源作为国民经济发展的重要基础,其开采活动将持续增加,特别是随着新能源、新材料等产业的快速发展,对稀有金属、有色金属等矿产资源的需求将进一步增长,为冶金矿山机械行业提供广阔的市场空间。

矿山机械是指用于开采、运输、处理和加工矿石、矿砂和矿矿渣等矿产资源的机械设备。主要功能包括矿石的开采、矿石的运输、矿石的破碎、矿石的筛分、矿石的洗选、矿石的磨矿、矿石的浮选、矿石的脱水等;根据不同的矿石特性和开采方式,矿山机械包括钻机、爆破设备、矿用车辆、输送设备、破碎设备、筛分设备、洗选设备、磨矿设备、浮选设备、脱水设备等。

冶金矿山机械行业具有生产技术要求高、研发创新难度大、专业性强等特点。目前国内主要的冶金矿山设备制造商都是国有企业,经过多年发展,形成了中信重工、中国一重、国机重装、太原重工、大连重工等为代表的大型传统重型机械制造企业。

2024年4月工业和信息化部、国家发展改革委、财政部、中国人民银行、税务总局、市场监管总局、金融监管总局七部门联合印发的《推动工业领域设备更新实施方案》中提到:加快落后低效设备替代。针对工业母机、农机、工程机械、电动自行车等生产设备整体处于中低水平的行业,加快淘汰落后低效设备、超期服役老旧设备。到2027年,工业领域设备投资规模较2023年增长25%以上,规模以上工业企业数字化研发设计工具普及率、关键工序数控化率分别超过90%、75%。我国工业领域设备更新市场空间广阔。

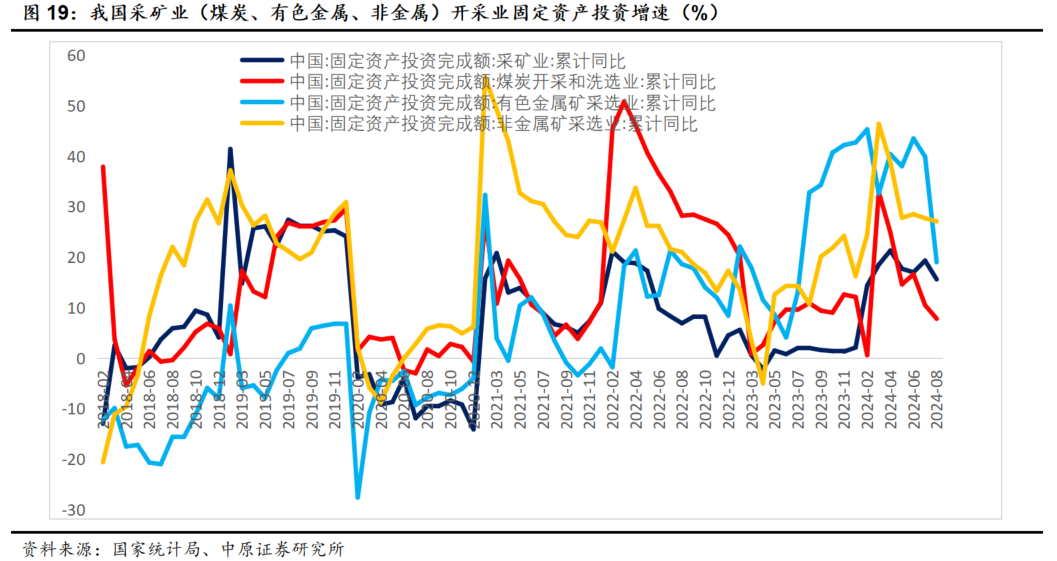

疫情后,2023年开始我国上游资源采矿业固定资产投资增速快速上行,包括煤炭、有色金属、非金属矿物质采选行业都有很高的固定资产投资增速,带动了矿山重型装备的需求上行。2024年8月我国采矿业固定资产投资增速达到15.6%,其中煤炭、有色金属、非金属矿物质采选业固定资产投资增速分别为7.8%、19%、27.1%,连续两年维持高速区间。

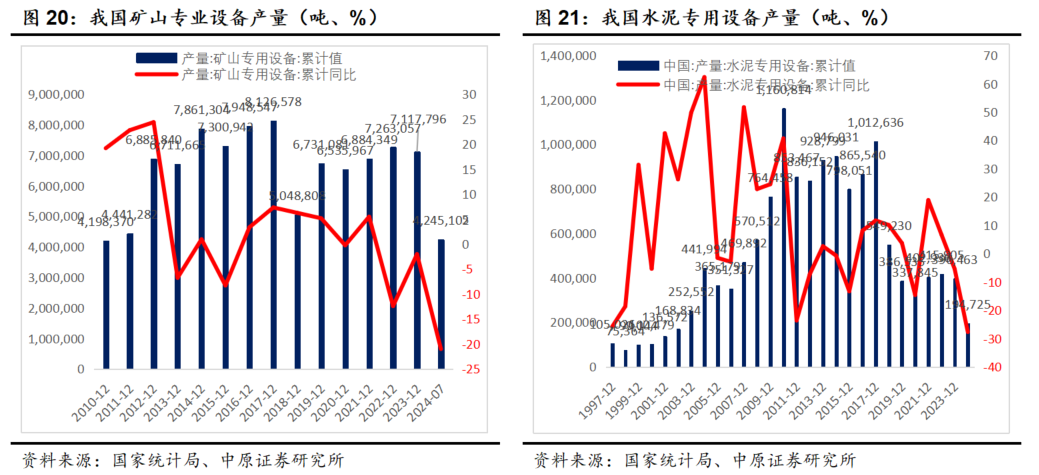

我国是世界上矿山专用设备、水泥专用设备产量和需求最大的国家之一。2023年我国矿山专用设备产量711.78万吨,水泥专用设备产量39.65万吨。2024年7月我国矿山专用设备产量424.51万吨,同比下降20.99%,水泥专用设备产量16.41万吨,同比下降30.7%。

3.2. 积极拓展海外市场,海外矿山重型装备市场空间广阔

公司扎实执行“强化海外市场开拓”既定策略,聚焦澳洲、非洲、南美等区域市场,实现了公司批量化、大规格破磨装备在国外超大型矿山应用的全覆盖;签订了加拿大金银矿项目,实现北美高端矿业市场的突破;新设越南和马来西亚两个海外代表机构,辐射整个东南亚市场;参加加拿大国际矿业大会等一系列国际行业展会,提升公司品牌国际影响力。2023年矿山重型装备海外市场订货大幅增长,首次突破 30 亿元。2024 年上半年实现海外生效订货超 39 亿元,同比增长 65%,海外市场生效订货总量和占比均创历史新高。

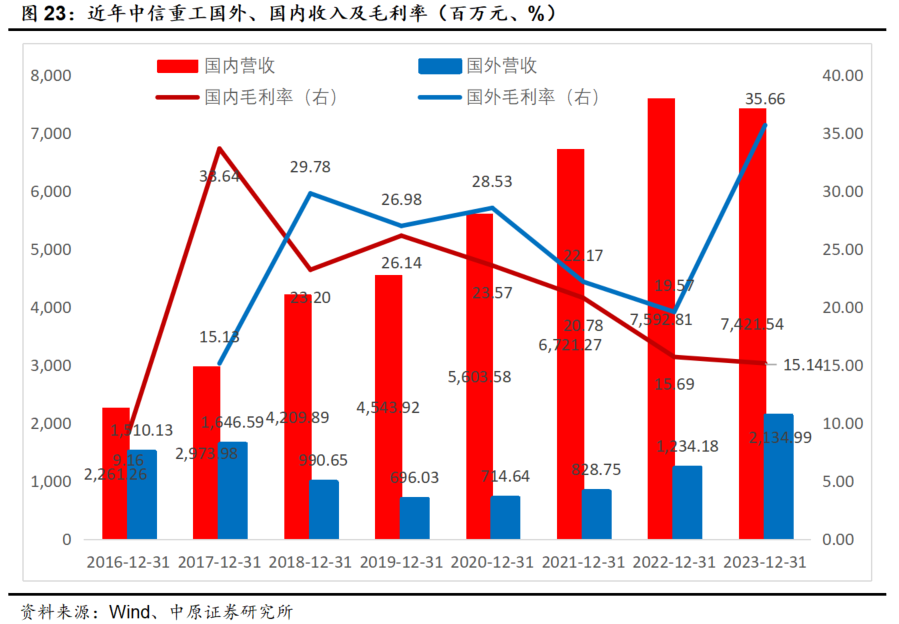

公司海外收入近年来快速增长,2023年达到21.35亿,同比增长73%,占总营业收入比例达到22.34%,海外业务毛利率达到35.66%,比2023年国内毛利率15.14%高出近20个百分点。随着公司海外市场进一步开拓,公司海外增长空间和盈利空间将进一步打开。

4. 盈利预测与投资评级

4.1. 盈利预测假设

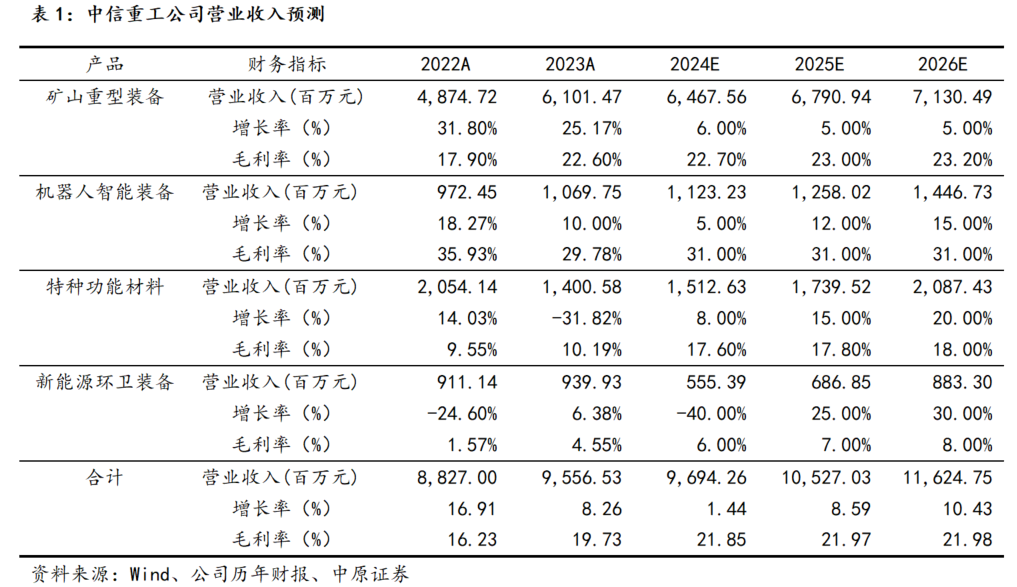

我们对中信重工分业务进行分析,做出以下盈利预测假设:

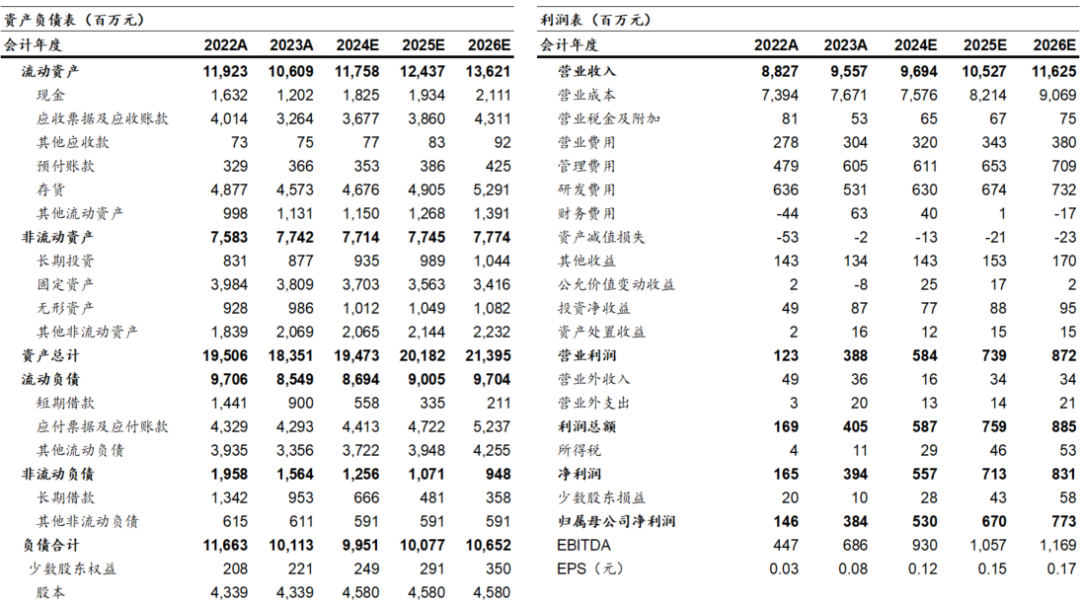

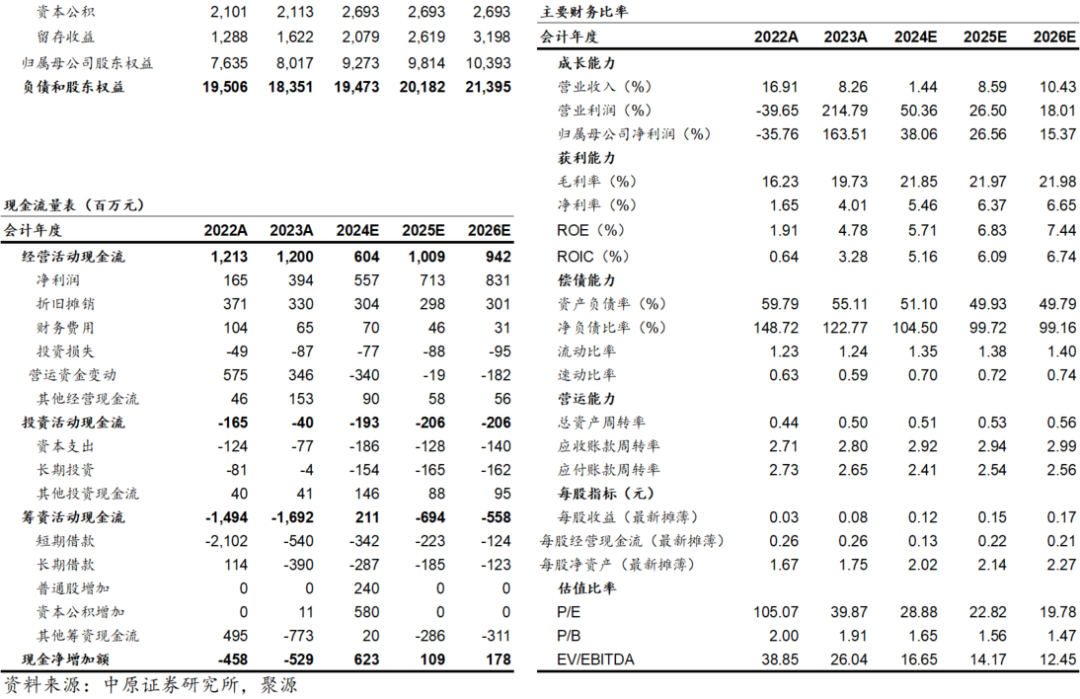

1) 营业收入

鉴于工业设备更新政策持续推进,上游资源固定资产投资增速上行,虽然短期国内矿山专用设备等需求有所下滑,但我们认为趋势有望好转,中信重工作为国内矿山机械龙头企业有望好于行业平均增速,我们预测公司矿山重型装备2024-2026年营业收入增速分别为6%、5%、5%。

2024年中报智能机器人板块增速有所放缓,但矿山、消防、电力巡检智能化趋势不变,未来需求仍是比较确定,仍看好公司特种机器人板块未来实现稳健增长,我们预测公司2024-2026年机器人智能装备板块营业收入增速为5%、12%、15%。

特种功能材料板块是公司2024年定增募投重点布局的方向,我们认为在大型铸锻件、耐磨成套等领域公司具有很强的核心竞争力,随着产能逐步投放仍将有可靠的增长。我们预测公司2024-2026年特种功能材料板块营业收入增速为8%、15%、20%。

新能源环卫装备板块2024年中报大幅下滑,毛利率较低,考虑到新能源行业需求可持续增长,预测公司2024-2026年新能源环卫装备板块营业收入增速为-40%、25%、30%。

2) 毛利率

矿山重型机械板块盈利能力比较稳健,随着产品结构优化及海外业务占比不断提高,公司毛利率有望稳步上行,我们预测矿山重型装备2024-2026年毛利率分别为22.7%、23%、23.2%。

随着耐磨衬套业务占比提高,特种功能材料板块毛利率有望持续上行。我们预测矿山重型装备2024-2026年毛利率分别为17.6%、17.8%、18%。

特种机器人毛利率相对比较稳定,我们预测2024-2026年特种机器人毛利率31%。

新能源环卫装备公司近年在着力打造这一板块,着力提升产品质量,改善毛利率,我们预测新能源环卫装备2024-2026年毛利率分别为6%、7%、8%。

4.2. 盈利预测与投资评级

结合我们的盈利预测假设,我们对公司2024年-2026年营业收入、毛利率预测如下。

我们预测公司2024年-2026年营业收入分别为96.94亿、105.27亿、116.25亿,归母净利润分别为5.3亿、6.7亿、7.73亿,按9月18日收盘价对应的PE分别为28.88X、22.82X、19.78X。

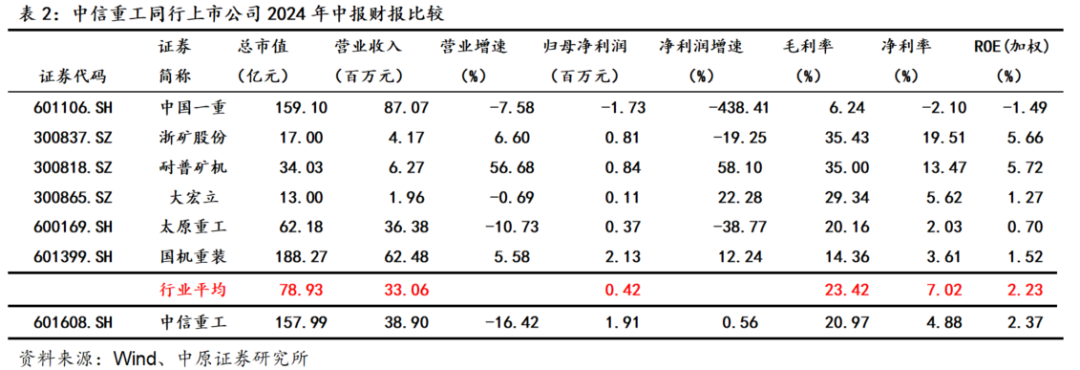

公司主要利润来源是矿山重型装备板块,因此对标同行上市公司主要为中国一重、太原重工、国机重装、大宏立、浙矿股份、耐普矿机。

公司是我国矿山机械龙头企业,在矿山重型装备、大型铸锻件、特种机器人等领域有很强的综合竞争力,矿山重型装备受益设备更新和海外市场开拓,特种机器人、特种功能材料板块有较好的成长性,新能源环卫装备也有望提质增效。首次覆盖,给予公司投资评级为“增持”评级。

5. 风险提示

1:宏观经济景气度不及预期;

2:采矿业固定资产投资增速不及预期;

3:行业需求不及预期;

4:出口情况不及预期;

5:原材料价格上涨波动。

证券分析师承诺:

本报告署名分析师具有中国证券业协会授予的证券分析师执业资格,本人任职符合监管机构相关合规要求。本人基于认真审慎的职业态度、专业严谨的研究方法与分析逻辑,独立、客观的制作本报告。本报告准确的反映了本人的研究观点,本人对报告内容和观点负责,保证报告信息来源合法合规。

重要声明:

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)