◎记者 李少鹏

中矿资源净利润下滑68.52%、融捷股份净利润下滑45.09%、藏格矿业净利润下滑35.99%……尽管还有几家锂矿公司尚未发布半年报,但从之前披露的业绩预告情况来看,A股锂矿企业的2024年“中考”难以交出好成绩。

“锂价持续疲软是造成锂矿企业业绩下滑的主要原因。”有熟悉锂矿产业的人士告诉上海证券报记者,锂盐产品从资源开发到生产工艺环节都不存在任何问题,决定矿企业绩表现的就是产品价格。

锂盐价格红利一去不复返已成共识,业内普遍认为,下半年锂价不会出现大幅波动。究其原因:一是碳酸锂供给增加趋势十分明确;二是下游需求放缓明确,不会出现明显增长。同时,业内人士还认为,具备成本优势的采、选、冶一体化企业竞争优势或逐步显现。

锂价疲软拖累矿企“中考”成绩

从业绩指标来看,锂矿企业2024上半年营收和净利润双双下滑已成常态。

以锂矿开采头部企业中矿资源为例,公司近期披露的2024年半年报显示,上半年实现营业收入24.22亿元,同比下降32.76%;实现净利润4.73亿元,同比下降68.52%。对于业绩下滑,中矿资源称,主要系锂电材料价格回调所致。

川西锂矿大户融捷股份同样受到锂盐价格波动的冲击。公司半年报显示,上半年实现营业收入约2.51亿元,同比减少60.54%;净利润约1.66亿元,同比减少45.09%。

藏格矿业盈利能力亦有所下滑。据披露,公司上半年实现营业收入17.62亿元,同比下降37%;净利润12.97亿元,同比下降35.99%。表面来看,藏格矿业的赚钱效应不及去年同期水平,但相较于碳酸锂价格持续走低,藏格矿业还是稳住了生产经营的基本盘。

进一步来看,锂价下行不仅大幅削弱了上游矿企的赚钱能力,更有公司因价格不振而出现亏损。

以“锂矿双雄”天齐锂业为例,尽管公司尚未发布2024年半年报,但公司此前业绩预告称预计上半年亏损48.8亿元至55.3亿元。对于业绩预亏,公司表示,主要系锂产品销售价格较上年同期大幅下降,锂产品毛利大幅下降。

江西锂盐企业江特电机之前也发出预亏提示。公司称,碳酸锂价格一直在低位运行导致公司锂盐业务亏损,上半年预计亏损5500万元至7000万元。

尽管锂价下跌让行业公司业绩表现惨淡,但与矿石、锂云母提锂企业相比,成本相对低廉的盐湖提锂企业还是具备一定抗压能力。以西藏矿业为例,锂精矿销售的增长让公司业绩大幅增长,2024年上半年实现营业收入3.92亿元,同比增长38.40%;实现净利润1.11亿元,同比增长338.99%。

供需关系短期难改,锂价磨底或持续

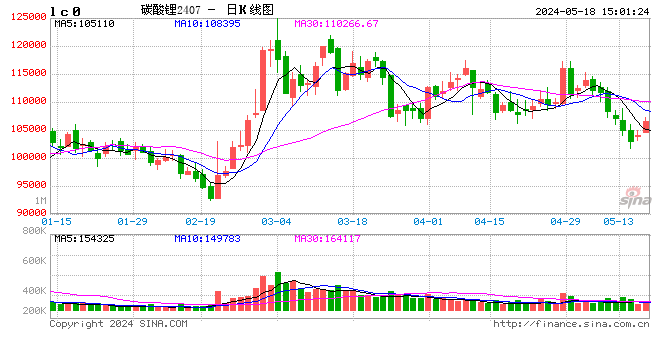

纵观今年的锂价走势,碳酸锂吨价始终保持“低位运行”。尽管上半年吨价一度冲破12万元大关,但因下游需求不振等原因,又迅速回落至10万元下方,直到最近跌至8万元下方。

“目前碳酸锂价格较大程度兑现了‘供需不匹配’与季节性需求淡季预期,且估值水平处于相对合理区间。”对于锂价疲软,安泰科锂产业资深专家范润泽认为在预期之内且相对合理。

决定矿企“命运”的锂价能否在下半年出现反转?业内普遍认为,下半年锂盐供给端可能有更多增量释放,需求端虽有弹性,但不宜过分乐观。

从海外锂辉石的供应情况来看,非洲等资源产地的增量较大。从国内企业近期披露情况来看,预计2024年非洲锂精矿产量大概率突破100万吨,折合碳酸锂约16万吨。反观国内,目前已明确的增量就包括6月底试产的西藏矿业扎布耶二期项目。该项目投产后将新增电池级碳酸锂9600吨/年,工业级碳酸锂2400吨/年。

需求方面,新能源汽车动力电池厂商仍是锂盐采购的主力军,但增速亦有所放缓。乘联会数据显示,今年1至6月,纯电动汽车销量同比增长11%,而插电式混动汽车销量同比增长88%。

“从单车带电量来看,混插车型平均带电量26千瓦时,远低于纯电动汽车平均带电量58千瓦时。”范润泽认为,由此可见,碳酸锂实际消费量低于新能源汽车产销增量。

另外,被看作“试探”市场反应的碳酸锂拍卖结果也并不理想。盐湖股份蓝科锂业900吨产品卖出210吨的实际情况,从侧面反映出下游对锂价下跌仍存预期。

采、选、冶一体化企业竞争力将凸显

“之前锂矿企业赚大钱主要受益于价格暴涨之时的库存优势,眼下没了价格红利,能保证不亏就不错了。”A股某锂电材料企业的人士告诉记者,眼下看锂盐产业进入下行周期已成事实,他所在的企业之前还有些新项目计划,但都要“砍掉”了。

事实上,随着碳酸锂价格持续下行,产业公司不得不对未来规划作出调整,今后或将再难看到“跨界”玩家。

如何降本将成为锂矿企业长期思考的问题。“开采端和加工环节在技术方面都不存在问题。眼下,就是如何降低加工成本,成本问题终究要回到原材料上。”藏格锂业相关负责人认为,虽然锂价不振,但产品需求真实存在,今后拼的就是谁家成本能更低。

事实的确如此,不具备成本优势的锂盐厂商日子已愈发难过。宜春某头部碳酸锂冶炼企业人士向记者表示,受锂价下跌影响,公司在宜春当地的碳酸锂生产线已全部停产。据其了解,宜春整体情况堪忧,目前停产的碳酸锂加工企业至少在50%以上。

在锂价不会大幅反弹的强预期下,锂电上游产业竞争格局会出现哪些变化?对此,业内人士认为,具备成本优势的自有矿企业竞争力将逐步显现。

“从上游资源开发到锂盐生产的一体化企业,还是具备一定成本优势的。”范润泽称,锂价回落后,锂盐加工环节的利润快速收缩,外采锂辉石、锂云母加工碳酸锂的企业已面临亏损,但从永兴材料等自有矿企业每吨6万元至7万元的成本来看,一体化企业仍具备竞争优势。

此外,靠外采原料的锂盐加工企业或将逐步退出市场。有从事锂盐产业人士分析称,锂盐产能尚未开始出清的原因或有两点。一是对价格回暖抱有幻想;二是相对低成本的供给增量尚未完全释放。“加工市场肯定会萎缩,只是时间问题。”该人士称。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)