中国经济网北京8月19日讯 优刻得(688158.SH)上周五(8月16日)晚间披露的2024年半年度报告显示,公司上半年实现营业收入7.30亿元,同比下降1.26%;归属于上市公司股东的净利润-1.08亿元,上年同期为-1.88亿元;归属于上市公司股东的扣除非经常性损益的净利润-1.15亿元,上年同期为-1.95亿元;经营活动产生的现金流量净额6317.52万元,同比增长40.61%。

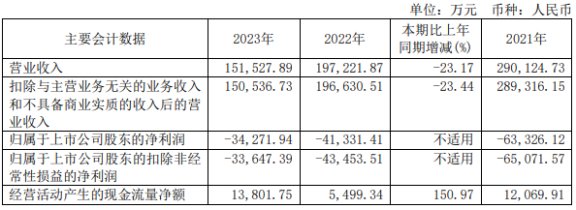

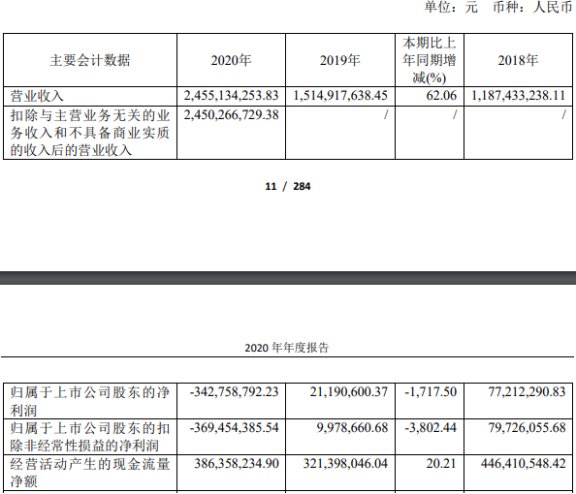

从数据来看,2020年、 2021年、2022年、2023年,优刻得归属于上市公司股东的净利润-3.43亿元、-6.33亿元、-4.13亿元、-3.43亿元,最近4年均亏损。

优刻得于2020年1月20日在上交所科创板上市,发行价格为33.23元/股。优刻得上市发行股份数量为5850万股,保荐人(主承销商)为中国国际金融股份有限公司,保荐代表人为曹宇、樊友彪。

优刻得首次公开发行募集资金总额为19.44亿元,扣除发行费用后,募集资金净额为18.40亿元,分别多媒体云平台项目、网络环境下应用数据安全流通平台项目、新一代人工智能服务平台项目和内蒙古乌兰察布市集宁区优刻得数据中心项目(一期和二期)。

优刻得的发行费用总计1.04亿元,其中承销费及保荐费8831.31万元。

2022年2月16日,优刻得发布2020年度向特定对象发行股票发行结果暨股本变动公告显示,本次发行价格23.11元/股,发行股数30289917股,本次发行对象最终确定为8家。2022年1月25日,立信会计师事务所(特殊普通合伙)出具了验资报告(信会师报字[2022]第ZA10046号),公司募集资金总额699999981.87元(7.00亿元),扣除本次发行费用(不含增值税)8713704.16元后,募集资金净额691286277.71元,其中增加股本人民币30289917.00元,增加资本公积人民币660996360.71元。

优刻得IPO及定增合计募资26.44亿元。

目前,优刻得处于破发状态,且股价低于2022年定增发行价。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)