保险业投资端已经顶着压力,在漫长的黑暗通道里走了太久。从2023年二季度起,权益市场阴跌不止,大盘最近又跌回到3000点以下,对应资产类别价值缩水。同期,十年期国债收益率从2.8%上方下滑到如今的2.2%关口附近,侵蚀保险公司投资利润。

前路还没看到光亮,因此,险企投资端的任何风吹草动,都被无限放大。

近日,新能源汽车品牌智己发生工商变更:新增中国太保(601601.SH)等股东。

这也是当下中国太保唯一一个没有通过资管公司或者基金、直接对外投资的公司。

1

中国太保和智己汽车的

“三重因缘”

公开资料显示,目前中国太保持有智己汽车科技有限公司1.9512%的股权,按照后者137.75亿元的注册资本计算,这部分股权对应价值约2.69亿元。

在「界面新闻·子弹财经」看来,中国太保选择投资智己汽车,除了看中其价值潜力外,背后还有“三重因缘”。

首先是地域因素。智己汽车是由上汽集团、张江高科、阿里巴巴共同打造的新能源品牌,上汽集团和张江高科都是沪上实力强劲的集团。智己汽车也位于上海,可谓上海基因浓厚。中国太保的总部也设在上海,无论和智己汽车还是其主要股东,都算“老乡”。

其次,中国太保与智己最主要的股东——上汽集团合作由来已久。早在2018年,二者就形成了全面战略合作关系,成为保险业和制造业强强联手的典型合作,在品牌车险、产业投融资等领域探索业务共享合作。

第三,中国太保在新能源汽车产业链上下游早已布局,形成纵深。尤其是太保产险的新能源车险业务,是近些年屡次出现在财报里面的发展重点。此次直接投资智己,给中国太保未来进一步深度参与新能源汽车行业、提供在这一垂直领域更专业的金融服务,打开了想象空间。

图 / 摄图网,基于VRF协议

图 / 摄图网,基于VRF协议在险资里,中国太保投资整车企业或者新能源领域并不是孤例。比如2022年,广汽集团旗下广汽埃安完成超180亿元A轮融资,人保资本是联合领投方之一。国寿也曾经在2022年底设立总规模100亿元的股权投资基金并完成首笔出资,用于风电、光伏等清洁能源项目。

在财务报表里,购买未上市公司股权属于险资的另类投资,也或被归类为报表里“长期股权投资”一项,按照长期股权投资的会计政策处理。

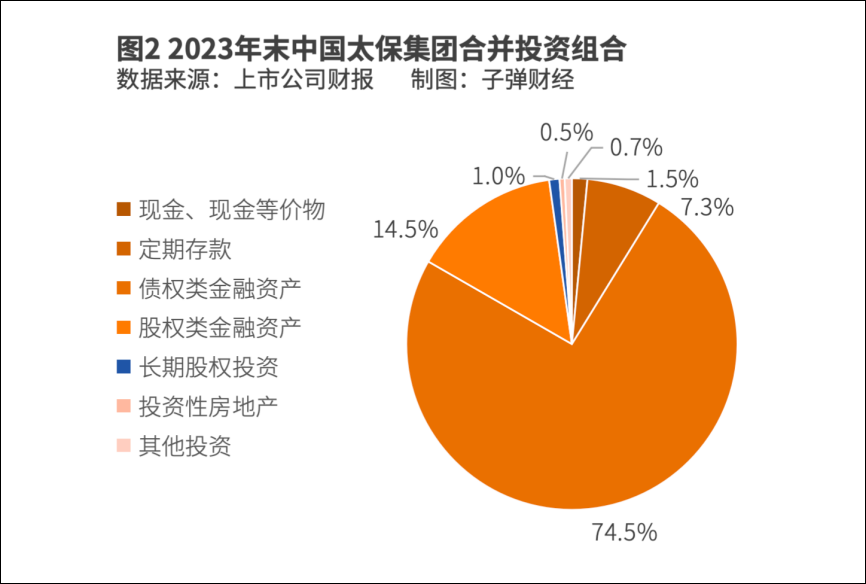

放在资产端整体来看,这类高风险、高回报的另类投资额占比并不高。财报数据显示,2023年末,中国太保集团管理资产规模2.25万亿元,较上年末增长15.0%。按照投资对象分类,2023年公司长期股权投资从258.29亿元下滑到231.84亿元,在整体资管规模里的占比仅有1%。

既然占比不大,增配这一类资产又有什么意义?

2

加强权益类投资

争取长期投资回报

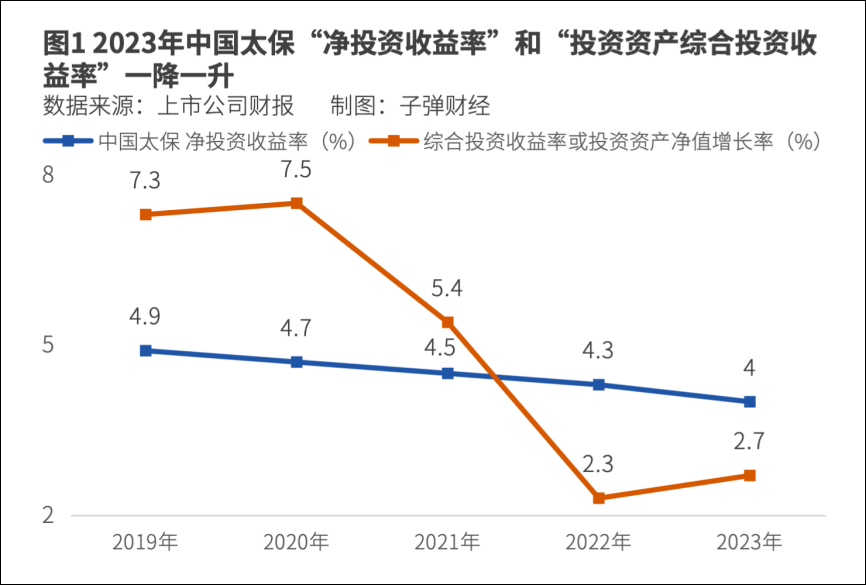

在低利率和权益市场表现不佳的背景下,资产端承压是险企面临的行业性问题。近些年,中国太保“净投资收益率”持续下降,2023年从4.3%下滑到了4.0%。

但另一项指标“投资资产综合投资收益率”出现向好迹象、触底回升。这一数据在2023年以前有另外一个名字,被记为“投资资产净值增长率”,从2020年的峰值7.5%明显下滑到2022年的2.3%,后又在2023年回升到了2.7%。

“净投资收益率”和“投资资产综合投资收益率”一降一升,关窍在于公允价值计量上。中国太保2023年年报写道,综合投资收益率的上升,主要原因正是当期计入以公允价值计量且其变动计入其他综合收益的权益类资产的变动影响的增长。

此次投资智己汽车,未来或将体现在中国太保财务报表的“长期股权投资”一项。2023年,中国太保长期股权投资计提减值准备4.99亿元,较2022年计提的减值2.74亿元规模扩大。

不过无论和自己比还是和行业比,中国太保的投资表现并不拔尖。

先来看“和自己比”。在把未来投资收益率假设从5%调降到4.5%的情况下,中国太保“净投资收益率”继续下探至4.0%,延续了连续多年的下滑趋势。

再来看和同行“掰手腕”的情况。和同样下调长期投资回报率假设至4.5%的中国平安(601318.SH)相比,中国太保4.0%的“净投资收益率”也低于中国平安的4.2%,但好在高于中国人寿(601628.SH)、新华保险(601336.SH)。

尽管此次对智己汽车的股权投资受到了市场关注,2023年财报数据显示,固收类产品仍是资产配置重点。按投资对象分类,现金、存款、债权类金融资产占比合计达到83.3%,前两者占比出现小幅下滑,债权类金融资产在总投资资产的占比从2022年的69.1%上升到2023年的74.5%。股权类金融资产、长期股权投资的占比分别从14.8%和1.3%下滑到了14.5%和1.0%。

中国太保在财报中展望称,会进一步落实精细化的“哑铃型”资产配置策略,一手加强长期利率债的配置,以延展固定收益资产久期;另一手适当增加权益类资产以及未上市股权等另类投资的配置,进而提高长期投资回报。

在这样的战略资产配置牵引下,中国太保能否如愿应对权益市场调整和利率中枢趋势下行带来的双重挑战?这要打个大大的问号。

3

寿险、产险保费增长

各遇难题

中国太保是为数不多的人身险(寿险)和财险(产险)两大业务并重的保险巨头。最新数据显示,中国太保的保费端压力出现改善迹象,但还没到松一口气的时候。

2024年前三月,中国太保的原保费收入为1541.77亿元,累计同比下滑0.18%,是六家上市险企里唯二的下滑者。直到前四月,该指标才终于从同比缩减扭正为增长。细分来看,产险业务的发展形势较寿险稍好。

先看压力更大的寿险。最新数据显示,2024年前五月,太保寿险累计原保费收入为1222.90亿元,同比仍下降2.1%,但好在下降幅度趋缓。

信息披露更详细的年报显示,2023年太保寿险依靠“传统型保险”产品实现规模保费增长,但是长期健康型保险、分红型保险、万能型保险、税延养老保险和短期意外与健康保险等多类别寿险保费下滑。

图 / 摄图网,基于VRF协议

图 / 摄图网,基于VRF协议寿险销售的两个重要模式——个险销售和银保渠道,也都分别面临不同的挑战。

目前的太保寿险个险销售模式延续“长航行动”二期转型战略,践行代理人“三化五最”,渠道核心指标逐渐显现改善。“长航行动”主要围绕个险渠道的质态升级,这一深化转型措施于2021年初发起、一期工程自2022年上半年启动。如今“长航行动”来到二期工程,但公司管理层更迭。

2023年12月,中国太保宣布党委书记、董事长孔庆伟因年龄原因卸任,时任中国太保总裁傅帆接棒;赵永刚“回归”担任总裁。2023年,公司月均保险营销员已经优化至21万人,较2017年近90万人的峰值大幅下降;核心人力月人均首年规模保费43503元,同比增长26.6%;核心人力月人均首年佣金收入6051元,同比增长46.3%。“傅赵配”如何将转型战略继续纵深开展,是接下来的重要看点。

太保寿险的银保渠道面临监管压力,一季度增长大幅放缓,新保业务出现大幅下滑。2023年银保渠道和其中的新报业务规模保费同比增速还能达到12.5%和3.6%,但这两个指标在2024年一季度骤然“变脸”为微增0.7%和下滑21.8%,受到“报行合一”政策影响非常明显。

再看中国太保增长相对更好的产险板块,这部分业务展现出转型和增长并重的特点。2024年前五月,太保产险累计原保费收入919.24亿元,同比增长7.6%。数据披露更详实的一季报显示,当季产险保费收入624.9亿元,同比增长8.6%,其中车险和非车险同比增长2.2%和13.8%,非车险的占比超过车险业务。

此次入股智己汽车之后,太保产险能不能受益于这样的产业链深度布局?新能源车险成本结构优化会否继续开展?非车险保费收入高增能否延续?答案尚未可知,但重重困难已经摆在眼前,其一是新能源车险成本高昂,其二是合规风险近期集中暴露。6月26日,国家金监总局网站公示,太保产险下属三家公司同日收到罚款通知,违法违规事实包括截留保费、虚列业务费用。

中国太保2024年上半年在二级市场表现亮眼,17.16%的涨幅领衔A股保险板块。中邮证券、开源证券等多家机构在研报中,也维持着对其“增持”或“买入”评级。但在保费收入增长不易、权益市场持续波动、利率中枢下行的背景下,中国太保的经营仍承受资产和负债双端的压力。小额另类投资远不会成为投资压舱石,复元和反弹的故事仍待续写。

*文中题图来自:摄图网,基于VRF协议。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)