中国经济网北京4月26日讯 朗进科技(300594.SZ)今日股价收报17.51元,涨幅7.03%。

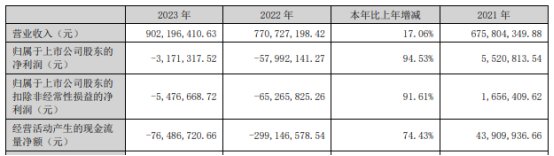

朗进科技昨晚披露2023年年度报告显示,公司2023年实现营业收入90,219.64万元,同比增长17.06%;归属于上市公司股东的净利润-317.13万元,此前一年为-5799.21万元;归属于上市公司股东的扣除非经常性损益后的净利润-547.67万元,此前一年为-6526.58万元;经营活动产生的现金流量净额-7648.67万元。

年报显示,公司经本次董事会审议通过的利润分配预案为:以91877450为基数,向全体股东每10股派发现金红利1元(含税),送红股0股(含税),以资本公积金向全体股东每10股转增0股。

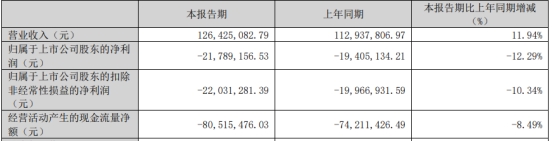

朗进科技昨晚披露2024年一季度报告显示,报告期内,公司实现营业收入1.26亿元,同比增长11.94%;归属于上市公司股东的净利润-2178.92万元;归属于上市公司股东的扣除非经常性损益后的净利润-2203.13万元;经营活动产生的现金流量净额-8051.55万元。

朗进科技于2019年6月21日在深交所创业板上市,发行股票数量为2222.67万股,发行价格为19.02元/股,保荐机构(主承销商)为东北证券股份有限公司,保荐代表人为陈才泉、王振刚。

上市第8个交易日,即2019年7月2日,朗进科技盘中最高价报48.99元,为该股上市以来最高价,此后该股股价震荡下跌。

朗进科技首次公开发行股票募集资金总额为42,275.1834万元,募集资金净额为37,653.0652万元,分别用于轨道交通空调系统扩产及技改项目、研发中心建设项目、售后服务网络建设项目。

朗进科技首次公开发行股票的发行费用总额为4,622.1182万元,其中,东北证券股份有限公司获得承销及保荐费用2,838.6792万元。

朗进科技2023年12月26日披露《2023年度向特定对象发行A股股票预案》称,朗进科技本次发行拟募集资金总额不超过29,200.00万元(含29,200.00万元),扣除发行费用后募集资金拟用于补充流动资金,上述募集资金拟投入金额已扣除公司本次发行董事会决议日前六个月至本次发行前已投入和拟投入的财务性投资800.00万元。

本次向特定对象发行股票的发行对象为青岛朗进集团有限公司,发行对象以人民币现金方式认购本次向特定对象发行的全部股票。

本次向特定发行股票的定价基准日为公司第五届董事会第二十九次会议决议公告日(即2023年12月25日)。本次向特定对象发行股票的发行价格为17.33元/股,不低于定价基准日前二十个交易日公司股票交易均价的80%(定价基准日前二十个交易日股票交易均价=定价基准日前二十个交易日股票交易总额/定价基准日前二十个交易日股票交易总量。2023年12月25日前二十个交易日公司股票交易均价的80%为16.49元,本次向特定对象发行股票的发行价格为17.33元/股,为定价基准日前二十个交易日公司股票交易均价的84.09%)。

本次向特定对象发行股票的数量为不超过16,849,394股(含16,849,394股),且本次向特定对象发行股票数量不超过本次向特定对象发行股票前公司总股本的30%。

截至预案出具日,朗进集团持有公司20.72%股份,为公司控股股东,本次发行构成关联交易。

截至预案出具日,朗进集团持有公司20.72%股份,为公司控股股东。李敬茂、李敬恩、马筠合计持有朗进集团100%的股权,并签署了《一致行动人协议》,为公司实际控制人。本次发行股票的数量为不超过16,849,394股(含16,849,394股),若按照发行股票数量的上限发行,本次发行完成后,公司总股本增加至108,726,844股。按照本次发行股票的数量上限16,849,394股,本次发行后,公司控股股东朗进集团持有公司33.00%股份,李敬茂、李敬恩、马筠合计持有朗进集团100%的股权,仍为公司实际控制人。因此,本次向特定对象发行不会导致发行人控制权发生变化。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)