来源:行长助手

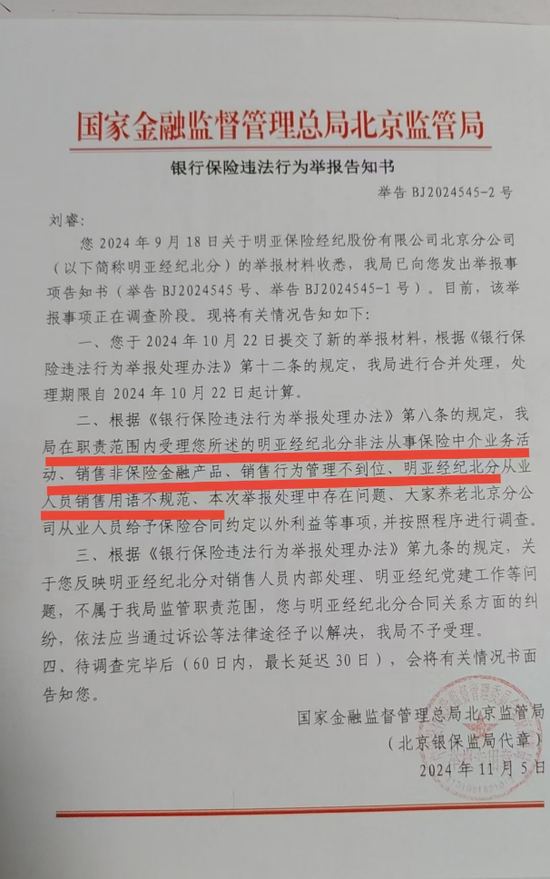

近日,明亚前员工刘女士在网上实名举报保险经纪公司明亚违规跨境销售香港保险。目前,国家金融监督管理总局北京监管局已经向刘女士出具了银行保险违法行为举报告知书,并对其举报的明亚北分非法从事保险业务等行为进行了受理。

来源:刘女士账号“乘风*****zN”截图

来源:刘女士账号“乘风*****zN”截图“11月5日,监管局回复称已受理,预计60天给到最终调查结果。”刘女士告诉北青金融。

注:国家金融监督管理总局北京监管局回复告知书

注:国家金融监督管理总局北京监管局回复告知书违规违法销售香港保险

10月底,一名账号昵称为“乘风*****zN ”的网友,持身份证原件本人出镜,直指明亚保险经纪股份有限公司组织代理人队伍,在境内违法销售以香港保险为主的境外保险产品及理财产品。据该名举报人所述,自己姓刘,于2019年7月至今年9月,与明亚保险经纪股份有限公司签订委托代理合同,在明亚北京分公司从事保险销售工作。

刘女士告诉北青金融,早在2016年,原金融监管局发布的《关于加强对非法销售境外保险产品行为监管工作的通知》(保监寿险〔2016〕46号),明确指出了在境内咨询、理财、保险中介等机构或个人收受境外机构利益,在境内以产品说明会、理财高峰会、理财知识讲座等名义进行宣传、推介境外保险产品,或者安排有意投保境外保险产品者赴境外投保的行为是非法行为。

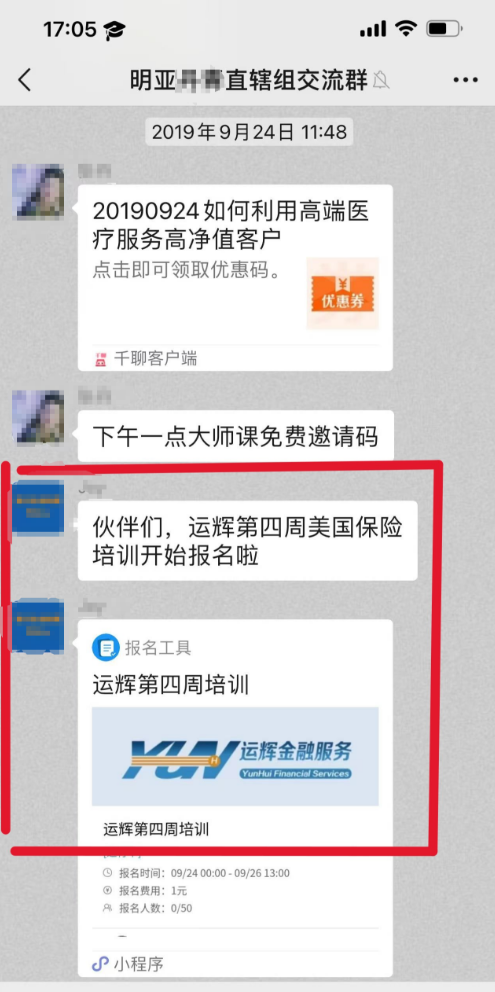

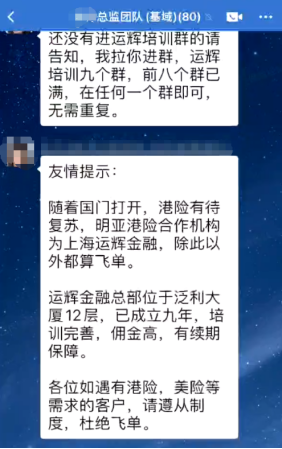

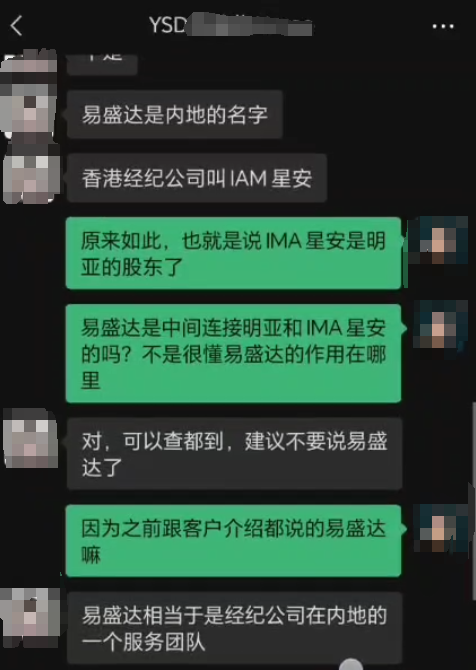

来源:刘女士2019年工作群聊天记录

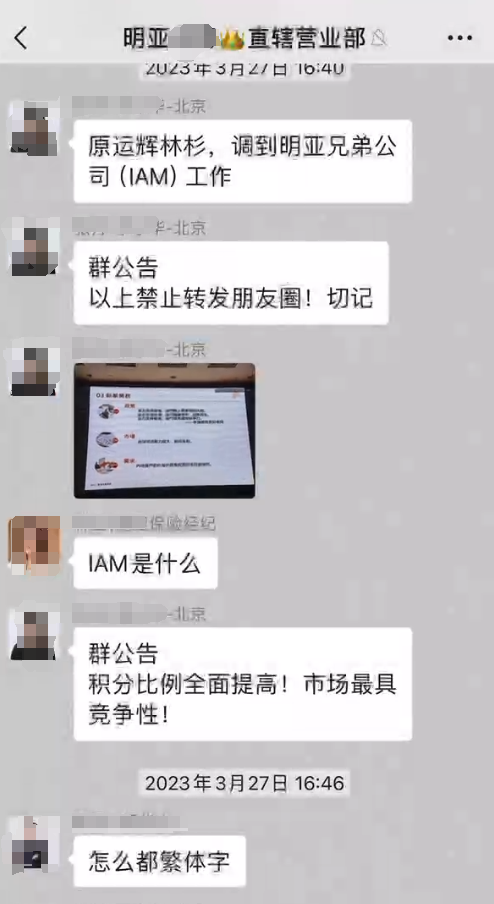

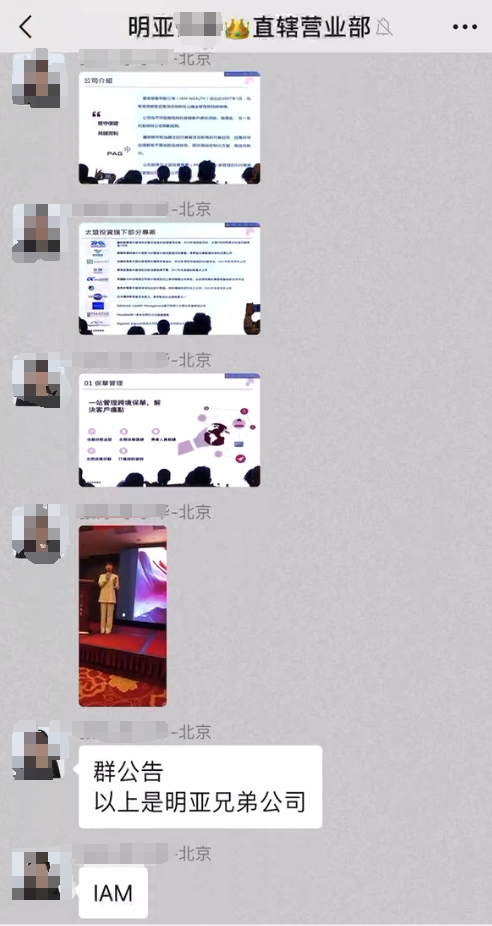

来源:刘女士2019年工作群聊天记录 来源:刘女士相关工作群聊截图

来源:刘女士相关工作群聊截图“在网上有一堆明亚的业务员带着客户去香港投保的短视频,这些行为构成了为促成交易而开展宣传、招徕销售境外保险产品的行为。”刘女士解释:“更明白点,任何为了成交而宣传、推介,带着客户去境外投保都是违法销售行为。”

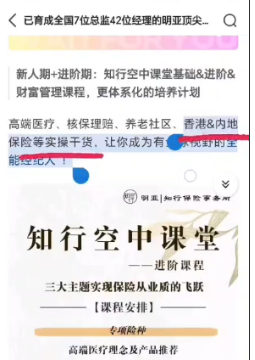

注:自称明亚北京经纪人在介绍团队培训时提到港险 来源:知某平台截图

注:自称明亚北京经纪人在介绍团队培训时提到港险 来源:知某平台截图 来源:刘女士相关工作群聊截图

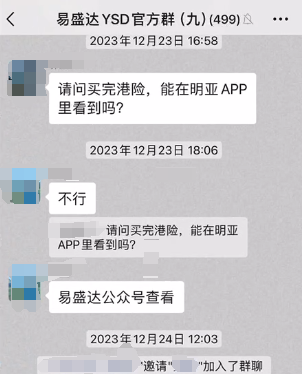

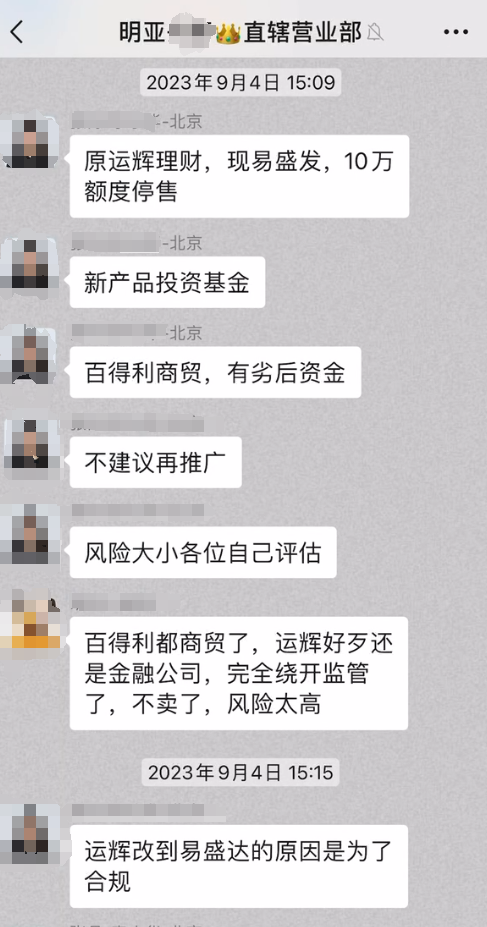

来源:刘女士相关工作群聊截图“2019年刚入职时,就曾接触过由公司组织的有关境外保险的培训课程,但由于当时只是一个新人,并没有意识到这是违规的。”刘女士告诉北青金融,随着工作的深入了解,自己逐渐发现,明亚先后以上海运辉金融信息服务有限公司(下称“运辉”,后于2023年注销)和海南易盛达商贸服务有限公司(下称“易盛达”)为中间平台,非法销售以香港保险为主的境外保险和理财产品,对接单公司为香港星安财富公司(下称“星安”)和北京百得利商贸咨询有限公司(下称“百得利”)。

来源:刘女士相关工作群聊截图

来源:刘女士相关工作群聊截图明亚与运辉、易盛达、星安之间关系几何?

在北青金融的采访中,刘女士多次强调:明亚与运辉、易盛达和星安这三家企业关系匪浅。

来源:刘女士工作群聊截图

来源:刘女士工作群聊截图“2023年运辉注销后,改名重新成立了易盛达,这两个平台都是明亚业务员销售香港保险时先后接触到的中间平台。而接出单公司香港星安财富公司则是明亚的兄弟公司。”此外,刘女士向易盛达的一名工作人员咨询过相关问题时,对方告诉她,易盛达是星安在内地的服务团队。

注:刘女士与易盛达工作人员部分聊天截图

注:刘女士与易盛达工作人员部分聊天截图根据刘女士所述,北青金融查询天眼查时发现,上海运辉已于2023年注销,与易盛达为同一控制人、法人;香港星安财富公司则为明亚经纪的股东之一,持股0.2%。

注:运辉与易盛达企业关联图 来源:企查查

注:运辉与易盛达企业关联图 来源:企查查 来源:企查查

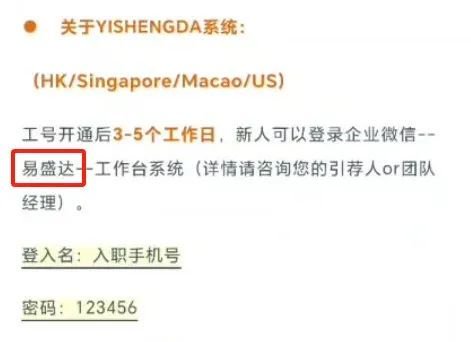

来源:企查查刘女士还透露:“入职明亚的员工基本上都会开通易盛达的账号,它的微信工作台可以查看境外保险资料、回看境外保险培训、制作境外保险计划书等等。”

注:明亚北京销售总监XX团队招募流程介绍时含易盛达工作台登录 来源:刘女士录屏截图

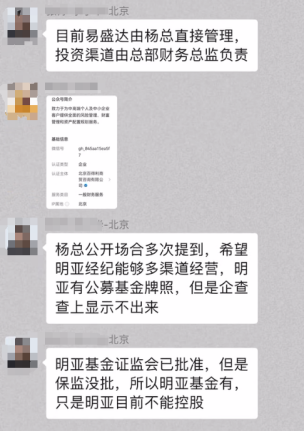

注:明亚北京销售总监XX团队招募流程介绍时含易盛达工作台登录 来源:刘女士录屏截图除了业务人员接触,明亚高层管理人员与运辉、易盛达中间平台也存在密切关联。刘女士表示:“之前群聊有工作人员说,易盛达是由明亚的总裁亲自来管理的,财务也是由明亚总部的财务总监负责。”

来源:刘女士工作群聊截图

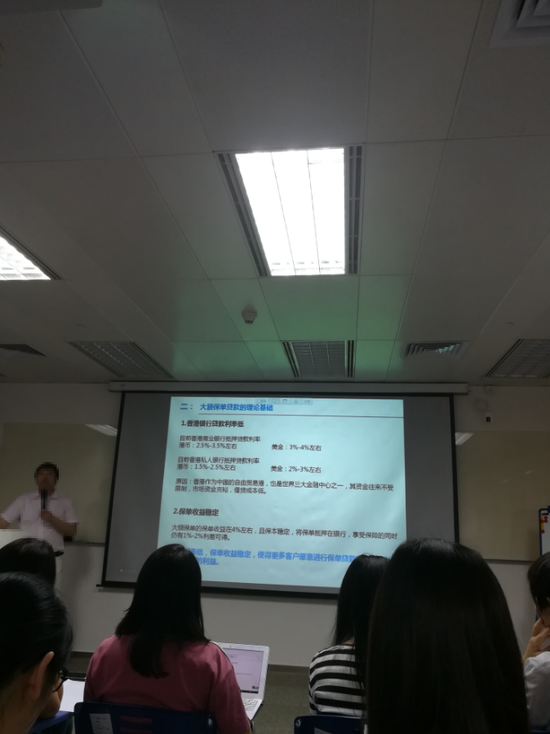

来源:刘女士工作群聊截图“明亚北京分公司的总经理宋进,曾在运辉改名易盛达之前,兼任运辉的总经理职位长达十年。”刘女士表示,自己已经掌握相关证据:2018年9月11日下午,宋进以运辉总经理身份,前往广东粤海天河城大厦明亚广东分公司职场讲解《香港大额保单的原理及典型案例分析》。

根据刘女士提供的录音,北青金融注意到,相关发言人曾多次强调不能录音、拍照,培训内容涉及敏感话题及香港保险等字眼。

注:2018年9月11日明亚广东分公司职场宣传、讲解香港大额保单 来源:刘女士

注:2018年9月11日明亚广东分公司职场宣传、讲解香港大额保单 来源:刘女士明亚:系报复行为

针对刘女士举报明亚涉嫌违法违规,组织代理人销售以香港保险为主的境外保险产品一事,北青金融致电联系明亚相关工作人员进行求证核实,对方工作人员表示会将此情况进行内部传达。然而,直至发稿前,北青金融多次尝试联系,但均无人接听,明亚公司也尚未给出任何正式回应。

根据此前有关媒体采访,明亚方面回复:该刘姓女士在公司期间去组织理赔培训,以培训的名义来圈钱,涉嫌黑产,已经被公司销去工号,并对公司员工发出警示,不允许参与此类活动。目前的举报行为是在报复公司。目前公司也与监管部门持续保持沟通。

来源:明亚官网

来源:明亚官网值得注意的是,针对刘女士实名举报明亚违规跨境销售香港保险一事,10月31日,明亚方面疑似于官网发布公告回应:明亚已进行取证,并向相关的自媒体平台进行投诉。对于恶意发布、传播不实言论的自媒体和责任人,明亚将依法追究法律责任,维护自身合法权益。

业内人士:警惕“地下保单”

就如何界定销售香港等境外保险事宜是否构成违法违规,北青金融特此向多位保险行业的合规负责人进行咨询。

据业内人士透露,监管部门对于销售境外保险的立场是坚决且明确的,即严厉打击一切非法销售行为。具体而言,内地的保险代理人和经纪人不得代理香港保险单,任何涉及香港保险产品的宣传和招徕活动均被视为违规。此外,香港保险公司派遣销售人员至内地销售保单,或内地人员为境外保险公司销售保单,均被认定为违法违规行为。

特别值得关注的是,某些“地下保单”行为,例如在内地填写投保书、缴纳保费,再由销售人员将投保单和保费带到香港保险公司签发保单的行为,被视为无效的“地下保单”。这些行为不仅不受内地法律保护,也不受香港法律保护,是明显的违法违规行为。

另一位行业资深人士则指出,近年来,受收益率等多重因素驱动,香港保险吸引了大量内地消费者的关注与购买。然而,这一趋势背后潜藏着不容忽视的法律与监管风险。鉴于香港与内地法律体系的不同,香港的诉讼程序复杂且法律费用可能高昂,导致维权成本增加、时间周期延长,对内地客户而言构成了不小的挑战。

因此,他提醒广大消费者,如有购买香港保险的需求,务必通过正规渠道进行,以确保自身权益得到有效保障。

责任编辑:曹睿潼

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)