#公募25周年 新浪财经致敬公募基金25周年评选活动火热进行中,刘晓艳、李一梅、王凡、陈戈、杨小松、江向阳、王小青、邓召明等70+掌舵人物,蓝海竞逐,迈向下一个五年征途>>谁是您心中最优秀领军人物?谁家是您最信赖的基金公司?谁是您最青睐基金经理?【点击投票】

又到了公募基金2022年年报披露季,知名基金经理的隐形重仓股和后市操作动向也随之曝光。

3月22日,去年底管理规模超360亿中庚基金经理丘栋荣旗下多只基金年报集中披露,从他管理基金持仓“11至20大”重仓股来看,主要集中于有色金属、能源、地产、机械设备、银行等行业。

此次年报中,丘栋荣也给出超4000字的“小作文”,对后市他也态度乐观,认为2023年权益资产机会大于风险,并表示从大盘股到小盘股,从价值股到成长股,均能进行很好的布局。

丘栋荣隐形“重仓股”出炉

公募基金年报中的全部持仓情况揭开基金经理“隐形重仓股”情况。

丘栋荣管理规模最大的中庚价值领航混合基金来看,他在2022年维持了对权益资产较高的配置比例。港股估值处于绝对底部,存在系统性机会,港股配置比例至上限。

此外,从行业和个股层面持续优化组合,丘栋荣自下而上积极配置低风险、低估值、持续成长的公司,同时行业风险和风格风险相对分散。中庚价值领航混合基金重点配置了有色金属、石油石化、房地产、银行、医药、煤炭、交运、公用事业等行业相关个股。

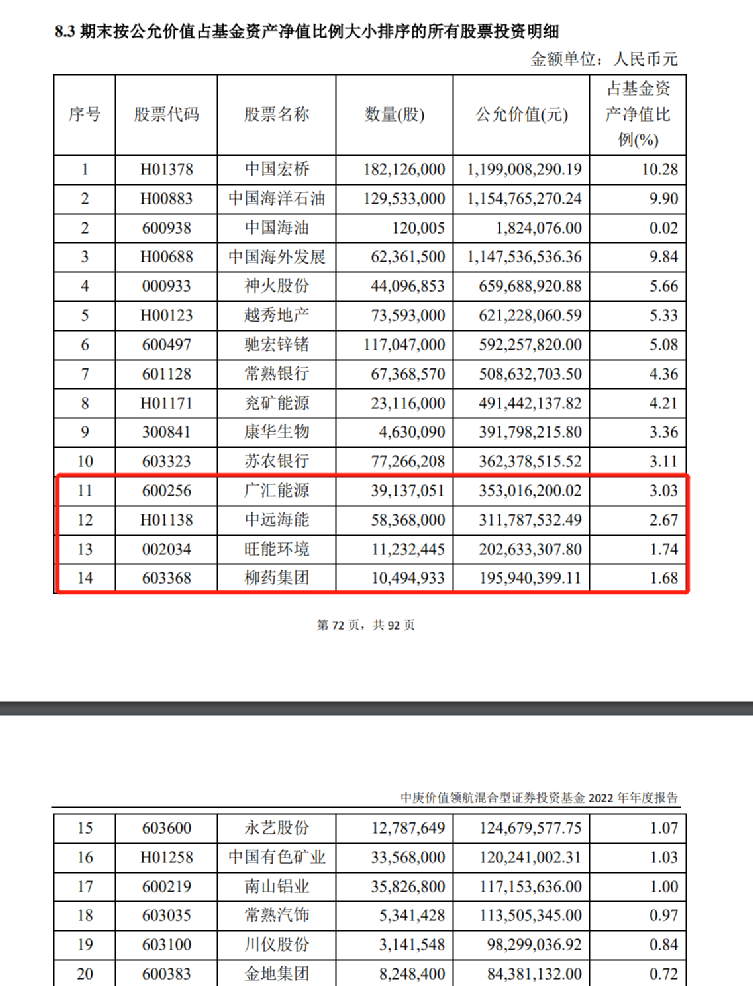

往往年报披露的“11至20大”重仓股被视作是基金经理的隐形重仓股。中庚价值领航隐形重仓股主要为广汇能源、中远海能、旺能环境、柳药集团、永艺股份等,主要布局有色金属、能源、地产、机械设备等行业。尤其是对广汇能源和中海能源的持仓达到3.03%、2.67%,也是较为重仓的股票。

此外,中庚价值领航去年底持仓达到22只,重点对美团-W、中国海洋石油、中国宏桥、中国海外发展、快手-W等累计买入金额较多。

而丘栋荣管理的中庚小盘价值也备受关注,他在季报中写道,2022年基金产品基于低估值价值投资策略,从资产配置、行业配置和个股组合等多方面构建高性价比投资组合。

中庚小盘价值股票型基金对标中证1000指数,重点投资低估值小盘股,定位为高贝塔、高Smart贝塔、高阿尔法的三高产品,报告期内维持了权益类资产的超配。2022年该基金重点配置了有色金属、医药、计算机、机械、汽车、电力设备与新能源、石油石化、基础化工、银行、房地产等行业相关个股。

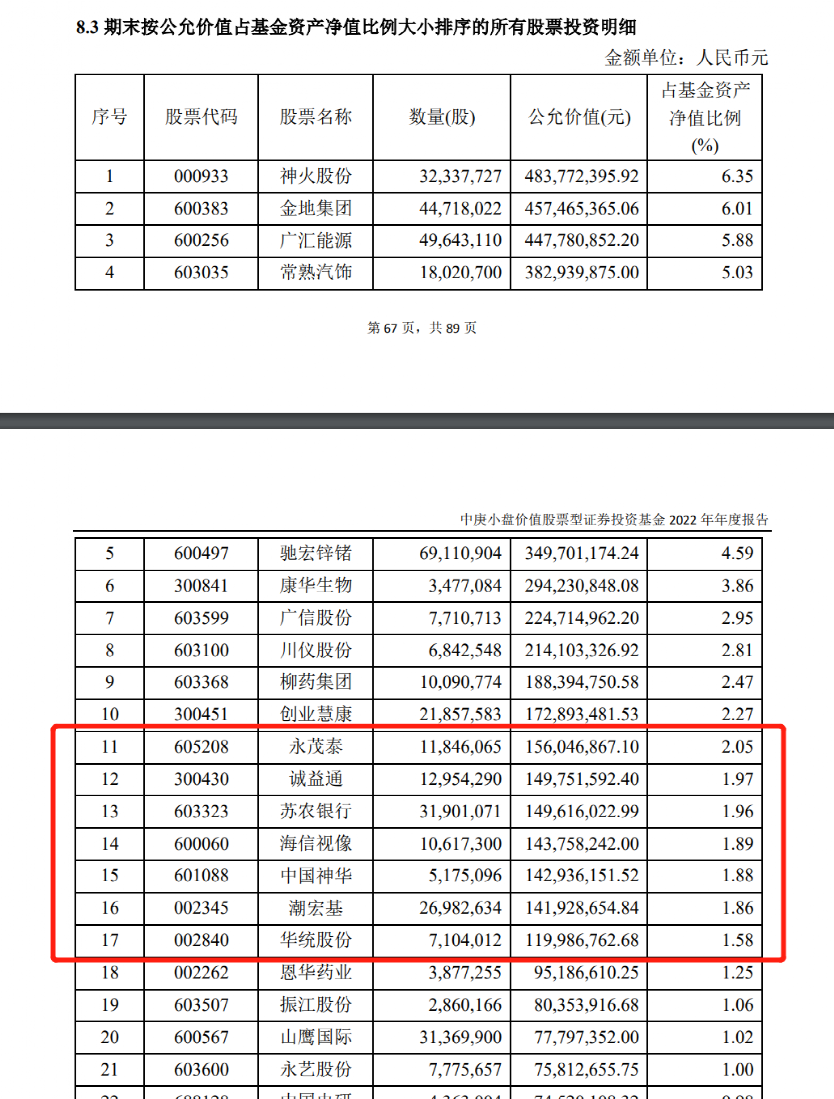

从中庚小盘价值的“11至20大”重仓股来看,隐形重仓股主要为永茂泰、诚益通、苏农银行、海信视像、中国神华、潮宏基等,主要布局能源、银行、地产、机械设备等行业。尤其是对“11至20大”重仓股的持仓超过1%,也值得关注。

值得一提的是,丘栋荣专门在中庚小盘价值中展望后市时写道,权益资产机会大于风险,从大盘股到小盘股,从价值股到成长股,均能进行很好的布局。而进一步考量国内基本面回升和流动性从最宽松转中性,从过去两年配置明显偏好小盘股,逐步调整至更为均衡配置,更关注基本面改善和盈利回升。

中庚价值品质一年持有期混合基金年报中,丘栋荣也表示,该基金基于股权风险溢价的资产配置策略,在报告期内维持了对权益资产较高的配置比例。港股估值处于绝对底部,存在系统性机会,港股配置比例至上限。

同时,从行业和个股层面持续优化组合,自下而上积极配置低风险、低估值、持续成长的公司,同时行业风险和风格风险相对分散。该基金重点配置了有色金属、石油石化、房地产、银行、医药、煤炭、交运、公用事业等行业相关个股。

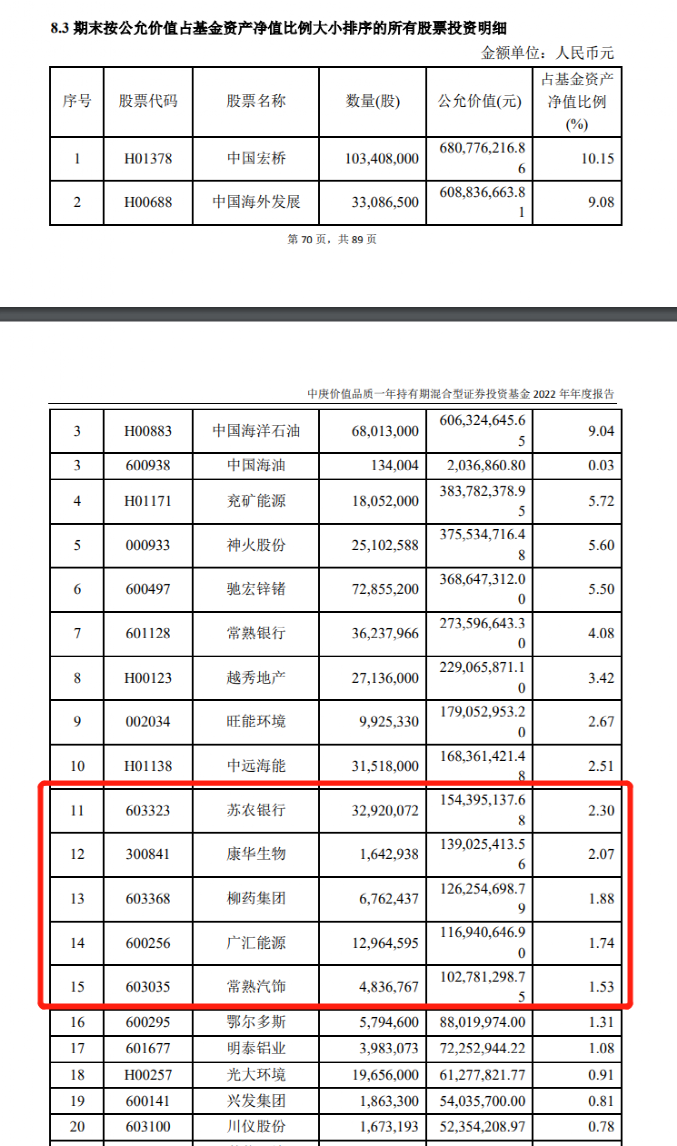

从中庚价值品质一年持有期混合的“11至20大”重仓股来看,隐形重仓股主要为苏农银行、康华生物、柳药集团、广汇能源、常熟汽饰等,主要布局有色金属、能源、机械设备等行业。持仓比例较高的主要是苏农银行、康华生物,比例超2%,此外对柳药集团、广汇能源持仓比例较高。

中庚价值灵动灵活配置混合基金,在去年资产配置从中性转为积极,该基金一季度减持估值高位的可转债资产,此后保持高股票仓位。同时,重点配置了有色金属、医药、房地产、银行、汽车、石油石化、基础化工、计算机、机械、电力设备与新能源等行业相关个股。

中庚价值灵动灵活配置混合基金隐形重仓股为华统股份、驰宏锌锗、邮储银行、广信股份、永茂泰,持仓比例超1.8%。

去年底中庚基金对部分基金有所减持

基金年报也透露出中庚基金公司布局情况,去年减持部分丘栋荣管理的基金。

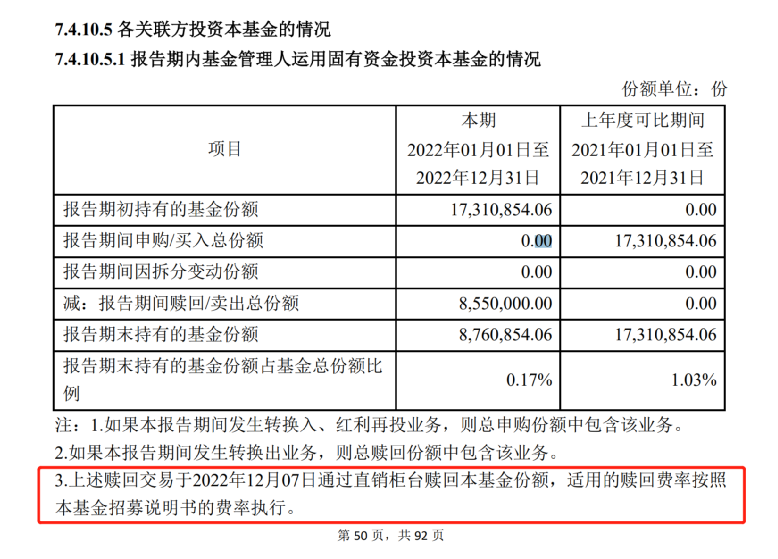

从中庚价值领航年报发现,在基金管理人运用固有资金投资基金情况中透露,在2021年中庚基金公司固有资金持有中庚价值领航的份额达到1731.085万份,而2022年底持有份额达到876.085万份,这意味着中庚基金在去年减持了855万份。减持之后,中庚基金所持有的份额占基金总份额比例为0.17%,而前值为1.03%。

年报信息也显示,这一赎回交易于2022年12月07日通过直销柜台赎回基金份额,适用的赎回费率按照基金招募说明书的费率执行。

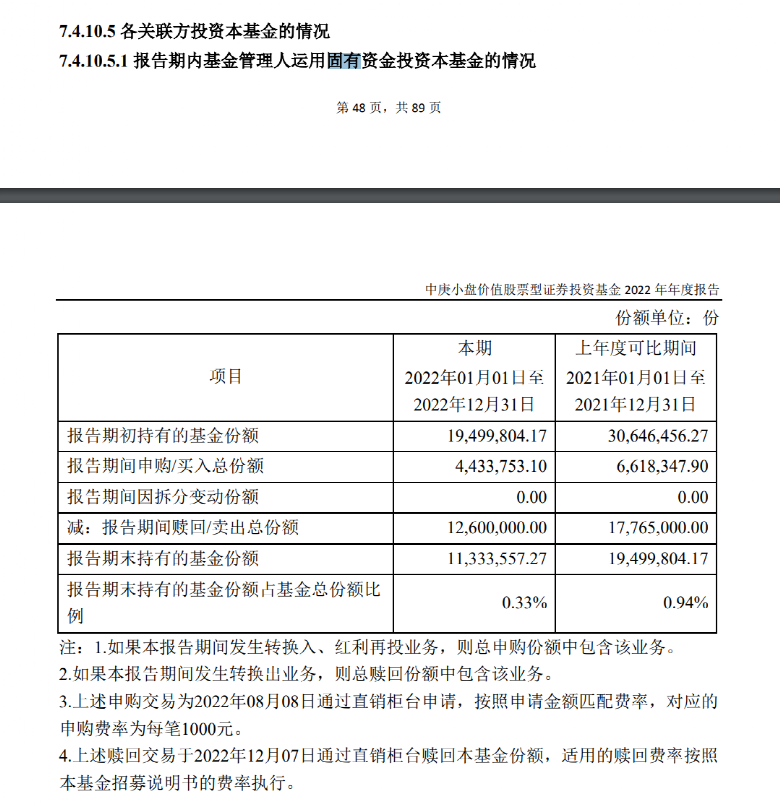

不仅如此,在中庚小盘价值基金的年报中,也显示出中庚基金有增减持行为。

公告显示,在2022年8月8日中庚基金申购了中庚小盘价值443.375万份,而在2022年12月7日,中庚基金公司通过直销柜台赎回该基金份额1260万份。

在这一增减持之后,去年底,中庚基金固有资金持有中庚小盘价值1133.36万份,持有比例为0.33%,但是2021年底该基金公司固有资金持有比例为0.94%。

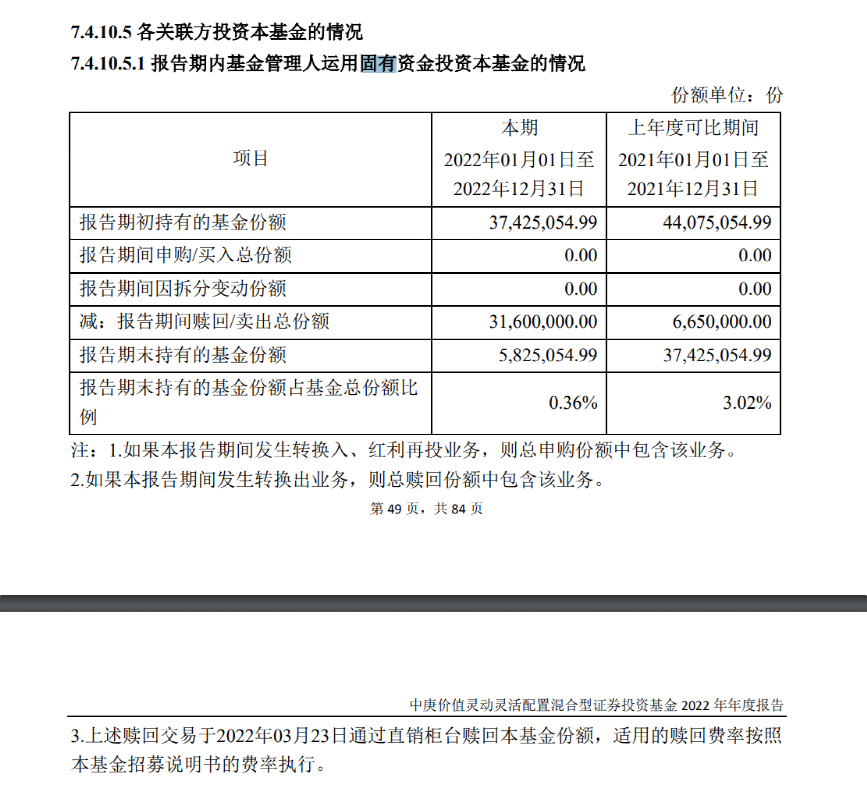

在中庚价值灵动灵活配置混合基金的年报中,同样出现了中庚基金有减持行为。公告显示,在2022年3月23日,中庚基金通过直销柜台赎回基金份额,赎回了3160万份。截至去年底,中庚固有资产持有中庚价值灵动混合基金582.5万份,比例达到0.36%。而2021年底持有比例则为3.02%。

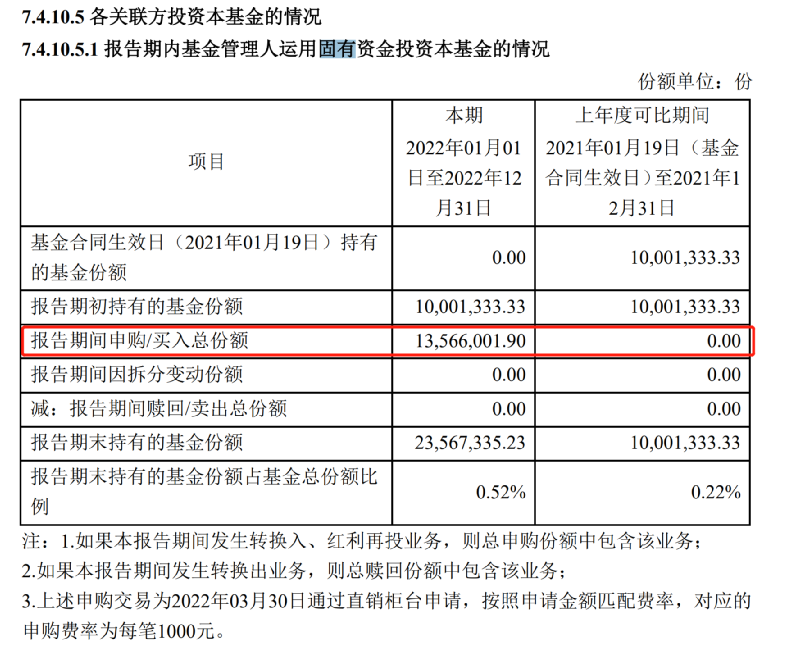

不过,对于中庚价值品质一年持有期混合基金,中庚基金则动用固有资金在2022年3月30日通过直销柜台申购了1356.6万份,对应的申购费率为每笔1000元。目前中庚基金持有该基金达到2356.74万份,比例为0.52%。

超4000字后市观点

大盘到小盘、价值到成长均有机遇

丘栋荣每次都在季报、年报中详细谈及自己的投资思路,非常值得一读。此次年报这个也给出超4000字的“小作文”,对后市他也态度乐观,认为2023年权益资产机会大于风险,并认为从大盘股到小盘股,从价值股到成长股,均能进行很好的布局。

中庚价值领航的2022年年报这个写道:展望2023年,宏观背景变化正在进行,中国的“稳增长”落实与全球范围内的“防通胀”回落,基本面内升外降。

1) 回归经济,更积极、更专注于经济基本面。疫情防控的V型切换是最大的基本面变化,人心思动,经济活动逐步回归常态化,叠加经济周期的下行接近尾声,新一届政府刚起步,各主体将更多的精力专注于经济基本面,政策和行为具有更强的一致性,提信心,稳增长,扩内需,应积极看待基本面的预期的好转,这意味基本面风险降低,对风险资产更为乐观。

2) 经济聚焦国内,弹性较大。海外经济尤其是美国经济比市场预期的更强,浅衰退过度是乐观的情形,但应该关注背后持续高利率可能带来的非线性风险。当前更重要的是聚焦国内,政策重心回到经济,中长期供给侧转向扩内需,短期稳增长有望加码,政策有效激发市场信心,让经济重启进入良性循环的。不惑于过往偏弱的经济现实,不妨对经济前景展开一定程度的想象,低基数下的努力容易超预期,压抑的需求释放和新供给的产生,经济迈入正向循环后具有一定的弹性幅度,甚至有可能在某个时间感受到局部领域的结构性过热。相应的在股票投资中,当基本面不断好转,盈利有弹性甚至成长性,应更为积极的布局与国内需求相关的产业和行业。

3) 市场信心逐步提升。处于经济恢复期,利率水平保持相对低位,广义流动性预期仍相对充裕,市场信心往往伴随基本面的好转而提升。

政策转向后市场有一定幅度的上涨,A股整体的估值水平在各类指标上仍处于较低位置,从风险溢价的角度看,2月末中证800的风险溢价处于历史均值水平上方的0.58倍标准差的水平,市场整体的风险溢价水平是有吸引力的,再结合息债比处于历史95%分位以上,权益资产机会大于风险。而进一步从结构上看,仅有大盘成长一类的股票的估值处于中性水平之上,其他类型的风格基本处于低估区域,从大盘股到小盘股,从价值股到成长股,均能进行很好的布局。

本基金后市投资思路上,我们坚持低估值价值投资理念,通过精选基本面风险降低、盈利增长积极、估值便宜的个股,以此构建高性价比的投资组合,力争获得可持续的超额收益。

具体而言,本基金重点关注的投资方向包括:

1、估值处于历史低位的价值股,重点关注供给端收缩或刚性行业,及其在需求复苏情况下的潜在弹性,主要行业包括大盘价值股中的地产、金融,基本金属为代表的资源类公司和能源类公司。同时,港股的价值股相比对应的A股更便宜,同时对应的分红收益率水平极高,其隐含的预期回报水平很高。

(1)大盘价值股中的地产、金融等。

配置逻辑在于:地产,1)供给端收缩是最为确定的一环,地产及其投资下行速度极快,资产负债表的崩坏意味着即时的出清和未来供应的紧缺,供给收缩甚至压至中长期的底部中枢,地产风险充分释放,地产投资理应有所回升;

2)需求端看,房地产是恢复和扩大国内消费至关重要的一环,既有利于经济稳增长,也有利于满足住房多样化需求的实现。历史已表明房地产的需求是长期存在的,房地产内生的需求和积极的政策引导下,需求回升是大概率的。房地产市场的正常化不是全局、线性或普遍利好所有房地产企业,特定时间的需求很容易消化完优质房企库存;

3)从房地产企业看,房地产政策在企业端进一步放松,尤其是股权融资的放开,优质房地产企业有望强化资产负债表,获得高质量的扩张机遇,对其未来市场占有率的提升和盈利能力的上行均有支撑。这些公司集中于可股权融资、高信用、低融资成本优势的龙头公司,抗风险能力、潜在成长性和盈利质量都会更为优异,并且当前的估值极低,有较好的回报潜力。

金融板块中的银行,估值基本处于历史最低水平,对于潜在风险计入非常悲观预期。一方面,在经济回暖阶段,信贷的真实需求回升,金融让利的政策压力缓解,价格与息差下行压力减弱,银行盈利有回升空间;另一方面,我们看好有独特竞争优势、服务实体经济、触达零售终端的区域性或全国性银行,这类银行的共同特征是业务简单扎实稳健,客户多元结构好,基本面风险小,具有一定的成长性,并且估值较低且资产质量具有安全边际。

(2)基本金属为代表的资源类公司。

配置的逻辑主要在于:1)压制因素反转,需求弹性可预期。随着疫情管控放开,更强调经济稳增长,占大头的国内需求在2023年具有较确定的修复机会。不止于传统的地产基建,基本金属对应的需求从传统到新兴,广泛且多样的跨度有望带来超预期的需求增长;

2)供给端刚性,亦导致价格弹性。碳中和背景下的现实经济考量,资源类公司资本开支延续谨慎策略,产能天花板要比想象的严格,供给弹性不足依然是现实状况,相对紧平衡将有利于存量资产价值。内外经济基本面修复还未拉动短期价格,即价格还相对低位,同时库存水平也持续处于低位,总体呈现出低产能弹性、低库存、低价格的三低特征。例如低位的价格短期内导致国内电解铝等行业盈利大幅度下滑,一度80%的产能不能盈利,但供给偏紧、库存底部反而对价格有支撑,一旦需求变化则价格具有弹性;

3)估值定价调整至历史低位,对应预期回报率高。资源类公司自下而上来看,自身盈利底部较历史更优,但相关公司估值调整至历史低位。综合看这些公司处于最为有利的位置,估值极低、现金流好、资本开支少、分红收益率较高、现价对应的预期回报率高。积极配置在能源利用上更有优势的公司,有望获取更高阿尔法。

(3)能源类公司。除了与基本金属为代表的资源类公司的配置逻辑相似的部分外, 经过2022年四季度的大幅度调整后,能源类公司估值水平较低,分红率保持高位,总体呈现出高质量、低风险、低估值、高分红和高预期回报的特征,具有很高的配置价值。

2、港股中资源能源为代表的价值股、部分互联网股和医药科技成长股。看好的原因有三点:

(1)估值便宜。压制因素逆转,港股从极低位置反转,但港股整体的估值水平仍处于历史低位,在全球主要市场比较中优势明显。港股的价值股反弹相对较少,与对应A股相比更便宜,对应的分红收益率水平更高;而以互联网、科技、医药为代表的成长股估值也处于中性水平以下。

(2)业务稳健有成长,受益基本面持续改善。港股的价值股以中国经济中各行业龙头公司为主,经营极为稳健且盈利扎实,还保持了一定的成长性,最受益于中国经济基本面的回升,如传统周期中的龙头房地产企业,港股的估值更为便宜,经营策略更稳健,高质量扩张,有望保持持续的内生增长。如成长型的医药、消费类公司,估值定价优于A股,商业模式简单优异,业务扎实,增长前景广阔,盈利质量更为可观。

港股中的互联网公司,1)这些公司涉及衣食住行方方面面,粘性极强,短期复苏确定性强弹性大,中长期面对的核心需求是不断增长的,这些公司的货币化能力和变现能力将是可持续的,且有较大提高空间;

2)政策最为敏感的阶段已过,绿灯政策的推出将为平台经济指明创新方向,各种信心呵护政策将有利于企业去探索更多的可能性,无论是基于业务的国别、应用延伸,或者是更为前沿的技术储备;

更重要的是,3)在经历了业务挑战和资本市场压力之后,各家公司均出现了对自身业务和组织的反思,各家CEO均展现出了遏制无序扩张欲望,重回一线的意愿与行动,信心恢复后将更加积极理性的寻找公司的第二成长曲线。仅有个别业务表观上存在竞争加剧,但从更长周期看是有利于整体线上化率的提升,优秀的公司将能更好的把握线上化的长期趋势。

(3)流动性风险缓释。港股受全球流动性影响较大,2022年四季度流动性层面与基本面共振反转,最为激烈波动的阶段过去,未来更应关心经济基本面的改善。

3、低估值但具有成长性的成长股,重点关注国内需求增长为主、供给有竞争优势的高性价比公司,主要行业包括医药制造、有色金属加工、化工、汽车零部件、电气设备与新能源、轻工、机械、计算机、电子等。

1)以国内需求为主的行业确定性高,挖掘空间巨大。

如医药制造行业,我国已进入深度老龄化社会,存在大量未被满足的医疗需求,同时疫情期间压制了部分医疗需求,在第一波感染高峰过去之后,医院诊疗秩序的恢复有望带来需求的较快恢复。而医药集采降价等控费政策已常态化,对行业的边际影响已显著减弱,也促进了医药产业的升级,仿制药、辅助用药、普通高值耗材占比下降,创新产品的占比持续提升。过去几年行业大规模的研发投入正在逐渐开花结果,一批创新产品不仅在国内具备竞争力,全球也有“First/best in class”潜力。整体看,医药行业具有较高的性价比和较多的个股阿尔法机会。

如中下游消费及相关制造业,我国不同区域、不同人群的消费特征具备显著差异性,消费内部持续孕育结构性机会。疫情、消费环境波动对众多消费业态及相应上游需求造成不利影响,部分压抑的消费需求有望后续得到释放。我们观察到在消费产业链中下游,出现了一批聚焦细分需求的优质标的,或通过产品、渠道开拓,或聚焦现代化管理与精细化运营,长期发展空间有望超市场预期。消费作为广阔赛道持续孕育阿尔法机会,从中发掘估值位置合理、面向未来具备长期竞争力的优质个股,具有很高的性价比。

2)广义制造业中具备独特竞争优势的细分龙头公司,挖掘高性价比公司仍大有可为。

我国正从制造大国往制造业强国过度,制造和安全成为中期主线,工业自动化长期发展动力十足。主要驱动力包括新兴产业持续旺盛投资需求、国产化替代进程加速、自动化和智能制造不断升级,这使得工业自动化和仪器仪表等为代表的制造环节的价值量扩大、渗透率提高和成长性优异,将进一步体现为扎实的盈利能力和质量。

再以汽车零部件板块为例,当前我国汽车行业面临着全球产业迁移和技术升级的双重窗口期,新能源汽车的发展对汽车行业的终端格局和客户需求带来重大变化,诸多国产供应商因此受益。从产业发展趋势的视角,汽车国产化、电动化、智能化和轻量化四个方向均有巨大的空间,在这些领域挖掘低估值高成长的投资机会。

3)计算机、电子等偏成长行业的部分成长股。国家安全大背下,基础软硬件的国产化是自主可控的必经之路;但同时,需求端既有政府和企业提升安全效能、扩张管理边界、融合产业链的内在诉求,更有符合未来产业趋势,满足普通消费者在新能源、智能车、数字经济浪潮下的广义需求爆发。

因此,这些行业挖掘到低风险、低估值、且有较高成长性的标的,有存在成为大牛股的潜质。

(文章来源:中国基金报)

(原标题:知名基金经理丘栋荣季报来了!4000字最新研判)

责任编辑:石秀珍 SF183

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)