来源:独角金融

作者:付影

就在北京地区各大机构绷紧疫情防控这根弦时,位于顺义区的北京农商行数据中心(下称“数据中心”)却突发聚集性疫情。5月8日15时至9日15时,北京新增本土新冠肺炎病毒感染者50例,其中数据中心感染者21例。截至目前,已经判定密接915人,次密接108人。

北京农商行在顺义区共设立17家分支机构,发生聚集性疫情的数据中心位于顺义区空港街道,是该行信息科技运行保障中的中枢,其中引入外包公司承担部分系统开发及运行维护。5月1日-5月7日,共计697名考勤人员,包括正式员工和外包服务人员,以及75名访客。

而这家银行上市之路走了十年,但进展迟滞。梳理发现,2018年开始,该行前十大股东频繁出质该行股权,还曾因“贷款资金被挪用”、“违规发放土地储备贷款”、“员工行为管理薄弱”等行为,被罚550万元,还因反洗钱监管存在疏漏被罚款近2000万元。

北京农商行疫情致21人感染

5月9日,北京市第329场新冠肺炎疫情防控工作新闻发布会召开。

值得注意一是,本次通报中北京出现一起聚集性疫情,相关人员所在单位均为数据中心,5月9日新增的通报感染者21例,包括工作人员17例,其家庭成员4例。

21名感染者涉及6个区,顺义区10例,海淀区5例,丰台区3例,朝阳区、通州区、昌平区各1例。

北京农商行副行长田晖介绍,此次聚集性疫情的发生,说明我们对有关行业和企业的防疫责任落实的监督检查还需加强力度,落到实处。疫情的发生暴露出我们工作还存在薄弱环节,对此深感自责,并深刻吸取教训,扛起主体责任。

截至2021年末,北京农商行实现营业收入165.86亿元,同比增长0.13%,净利润75.78亿元,同比增长2.2%。该行贷款不良率由2020年的0.9%增至1.17%。

利息净收入占比超8成

北京农商行于2005年10月成立,是由北京原127家法人农村信用合作社以发起设立方式改制组建而成,是国务院批准组建的首家省级股份制农村商业银行。截至目前,除总行本部外,北京农商行设有分支机构600余家,均位处北京地区。

国内资产规模突破万亿的农商行并不多,北京农商行便是其中之一。对比来看,截至2021年末,北京农商行资产规模达1.08万亿元,较年初增长4.46%。

万亿身躯,仍有此高成长性,值得肯定。不过,光环背后,成长的烦恼也不容小觑。

在收入结构上,利息净收入仍然是北京农商行的主要收入来源。数据显示,2015年-2021年,北京农商行利息净收入占该行营业收入分别为90%、91%、97.4%、89.74%、88.3%、84.9%、81%。数据上可以看到,北京农商行利息净收入占该行营业收入均超8成以上。

当然,中小银行依赖利息净收入最普遍的通病,披露2021年报的银行中,多数银行利息净利润占营收比重超过70%,且排名靠前的多是城商行、农商行。

好在也有可喜数据。在银行业利差普遍收窄的当下,目前家银行均在发力中间业务,尝试以手续费及佣金净收入为抓点,寻求营收增长的新突破口。

从上市银行的表现看,2021年,各家银行的手续费及佣金净收入普遍实现了较快增长。而北京农商行也在努力追赶,该行2021年的手续费及佣金净收入9.44亿元,较前一年增长10.93%,占营收的比重为5.69%。

“得零售者得天下”。随着金融科技的进步,各大银行在零售业务方面创新不断,而北京农商行在这方面表现却稍显落后。

截至2021年末,该行个人贷款规模仅330亿元,同比增长17.15%。以暂未上市的成都农商行为例,该行2020年末个人贷款规模就已达到646.35亿元,远远超过北京农商行。

上市路漫漫

2011年底,北京农商行就已开始正式筹备IPO,拟冲刺成为首家A股上市农村商业银行,然而,时至今日,该行的上市之旅一直未能成行。

反观其他资产规模排名靠前的农商行中,渝农商行已实现“A+H”两地上市,上海农商行(601825.SH)、紫金农商行(601860.SH)、青农商行(002958.SZ)和张家港行(002839.SZ)等均已完成上市旅程。

2018年9月该行签署上市辅导协议,接受两家券商中信建投(601066.SH)、中金公司(601995.SH)的上市辅导工作,上市进程才向前迈出一步。

北京农商行2019年报指出,正着力推进IPO战略实施,并已全面完成了股权确权、资产确权、公司治理制度体系建设等IPO主体工作。

如今,距离该行启动上市日程已有10年时间,但目前排队农商行中尚未见其身影。这场旷日持久的IPO计划何时能如愿?

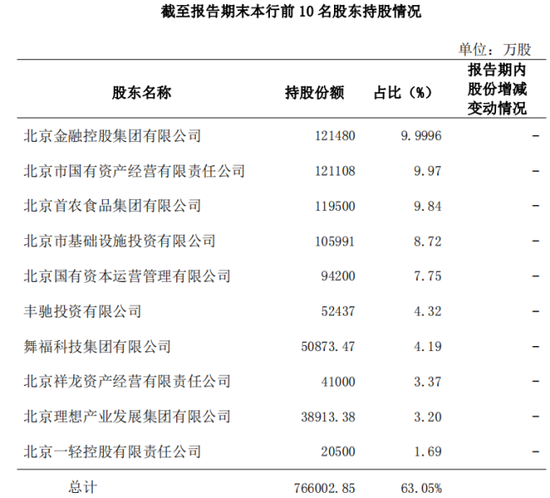

从股权结构看,该行股权分散。截至2021年末,该行股东总数为27924户。2018年以来,该行频遭股东质押,屡收罚单,成为其迈进资本市场的阻碍。

该行的前十大股东中,持股超过5%的仅5户,分别为北京金融控股集团有限公司(接近10%)、北京市国有资产经营有限责任公司(9.97%)、北京首农食品集团有限公司(9.84%)、北京市基础设施投资有限公司(8.72%)以及北京国有资本运营管理有限公司(7.75%)。

相较于2018年该行前十大股东名单,截至2021年末有一半以上已经发生变更,可见3年来该行股权转让之频繁。股权质押虽对银行业务的短期影响不大,如果一旦发生股权变更,会打破原有相对平稳的股权结构,不利于公司治理的稳定。

截至2021年末,仅有北京二十一世纪奥亚德经贸有限公司持有的北京农商行7796.62万股股份,且处于质押和冻结状态,其他股东均无股权质押情况。早在2020年,该公司持有该行股份中的25313.38万股已被司法拍卖。与往年相比,近年股权结构已基本稳定。

加强股权管理、优化股权结构,是商业银行实现IPO的基础工作。此前北京农商行发生的多次股权变更,或为谋求IPO扫除障碍、奔赴资本市场做准备。

规模越大,责任就越大。伴随挺进万亿阵营,监管对北京农商行内控水平也提出了更高要求。

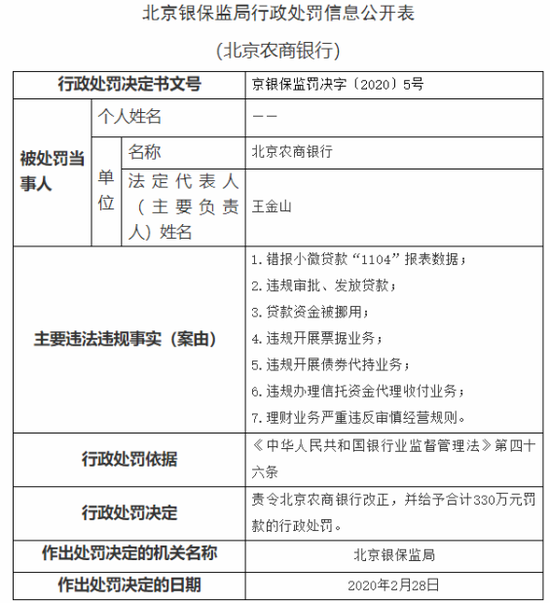

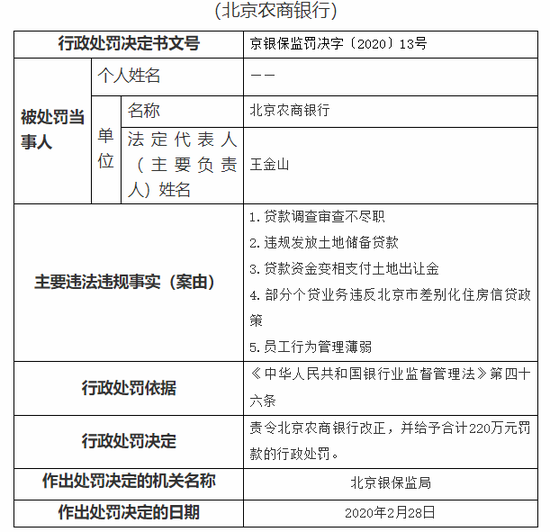

以2020年为例,北京农商行因违规合计被罚近2500万元。其中,2020年3月,该行因“违规发放土地储备贷款”、“贷款资金被挪用”、“违规开展债券代持业务”、“员工行为管理薄弱”等“12宗罪”,合计被罚550万元。

2020年9月30日,中国人民银行北京营业管理部对北京农商行共计罚款1948万元。时任北京农商行副行长、监事长于辉因上述事件被罚款12.8万元,时任北京农商行副行长曾林峰,被罚款3.2万元。

罚单具体内容显示,北京农商行存在以下四项违法行为:为身份不明的客户提供服务或与其进行交易;未按照规定履行客户身份识别义务;未按照规定报送大额交易或可疑交易报告以及未按照规定履行客户身份资料及交易记录保存义务。

上述违法行为涉及反洗钱问题,造成该行收到近2000万元巨额罚单,暴露了其反洗钱监管上存在的疏漏。

2021年以来,该行再未收到监管罚单。虽已完成整改,但强监管、提质量、防风险、合规而行已是行业大趋势。打铁还需自身硬,相比仰望资本星空、规模追逐,苦练内功、提质增效、增强业务特色及抗风险能力才是破局尴尬的关键。

责任编辑:余坤航

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)