原标题:直击银行|浦发银行盈利能力为什么进入下降通道?

来源:每日财报

撰文/赵景致

浦发银行是国内十二家股份制银行之一。截至今年一季度末,浦发银行的资产突破了8万亿,在12家股份制银行中排名第二,其战略目标为“全面建设具有国际竞争力的一流股份制商业银行”。

然而从股票市场来看,近五年来浦发银行股价差强人意:2016年6月15日每股10.84元,2021年6月15日每股为10.03元。

长时间股价低迷,也显示着浦发银行的一些暗疾:营收能力不足、信用卡不良率上升,而且自今年来,更是时常触碰监管红线。

营业收入不增反降,存贷差额拉大

今年一季度,由于经济恢复,股份银行整体表现不错,然而浦发银行不在此列。

2020年报中,浦发银行认为在国内经济方面,两大因素或导致 2021 年经济增速呈现前高后低的状态,一是基数效应。由于 2020 年一季度经济增速出现异常低点,基数效应或将导致 2021 年一季度 GDP 增速偏高,二季度以后 GDP 增速数据也会因为基数效应持续滑落;二是阶段性宽松政策可能逐步退出。可见浦发银行对今年一季度期望挺大,但从一季度数据来看,浦发银行的营收同比下降,不尽如人意。

据公开数据显示,一季度浦发银行营业收入为495.2亿元,同比下降10.65%,为近三年来首降。净利润188.5亿元,同比增长7.57%,看起来喜人,但仔细分析,可得知增长主要得益于信用减值损失的减少:2020年一季度信用减值损失共计提234.5亿元,2021年一季度计提152.5亿元,直接减少82亿元。

从近年间的盈利表现来看,Ifind数据显示,2016-2020年,浦发银行归母净利润同比增长率分别为4.93%、2.18%、3.05%、5.36%、-0.99%,盈利能力明显下滑。究其原因,可以发现在占浦发银行总收入70%的利息收入中,贷款增速大于存款增速现象明显。

翻阅浦发银行年报,可以看出在2016年及以前,存款总额总是大于贷款总额,2016年的存款为3万亿,贷款为2.76万亿。而2017年以后,贷款总额大于存款总额,且差距在不断增大:2017年存款总额3.04万亿,贷款总额3.19万亿;2018年存款总额3.23万亿,贷款总额3.55万亿;2019年存款总额3.63万亿,贷款总额3.97万亿;2020年存款总额4.08万亿,贷款总额4.53万亿,差额分别为0.15万亿,0.32万亿,0.34万亿,0.45万亿。

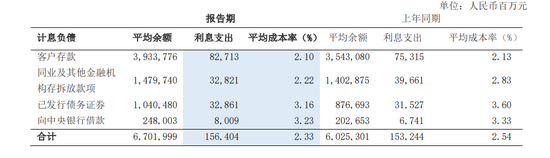

客户存款的资金成本是最低的。从2020年浦发银行年报中可以看出,从成本来看,客户存款的平均成本率仅有2.1%,从图中可以看出,2020年浦发银行获得资金增量的主要科目是客户存款和发行债务证券,显然后者的成本高出前者50%左右。

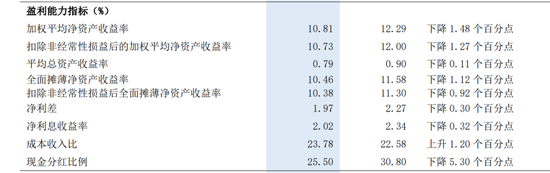

目前浦发银行的存贷差额依然在扩大,高的资金获取成本会导致银行的利润进一步下降。从2020年报中,《每日财报》截取了浦发银行的盈利能力指标数据,可以清晰反映出浦发银行盈利能力的变化。

从成本收入比来看,2020年浦发银行为23.78%,上升1.2个百分点;今年一季度成本收入比为22.58%,比上年同期增长了3.73个百分点。

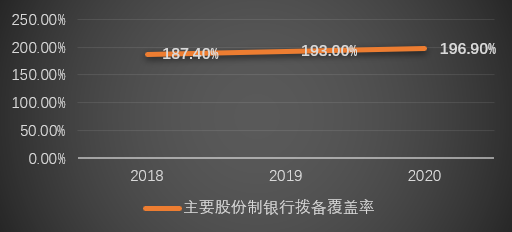

拨备覆盖率低于平均,信用卡业务下滑

浦发银行的拨备覆盖率2018年为156.38%,2019年为133.85%,2020年为150.74%,今年一季度为151.77%,整体来看在150%左右浮动。但从同行业来看,截至2020年,我国主要股份制商业银行的拨备覆盖率平均为196.9%,并且仍处于上升通道。浦发银行的拨备覆盖率低于同行业平均水平45个百分点左右。

(选取股份制银行分别为招商、浦发、兴业、中信、民生、光大、平安和华夏银行)

浦发银行的拨备覆盖率处于同业机构中的下游水平,并且在当前经济压力及银行资产质量承压背景下,浦发银行仍面临一定的拨备计提压力。

值得注意的是,5月13日,浦发银行信用卡中心因受到资金流向的严重违反审慎操作规定的责令,被上海市银监局责令改正,并处以罚款40万元。而业务违规,紧接其后的就是用户投诉,银保监会消费者权益保护局4月18日发布的《关于2020年第四季度银行业消费投诉情况的通报》显示,2020年第四季度,浦发银行的信用卡业务投诉量为2371件,环比减少10.3%,但占其投诉总量的比重有所上升,从上一季度的63.6%升至80.1%。

浦发银行的信用卡业务近年来“降温”也特别明显。数据显示,在2019年同比下降2.75%的基础上,截至2020年末,该行信用卡透支余额37211.7亿元,较上年下降11.72%。也就是说,该行的信用卡透支余额已连续两年减少。与此同时,浦发银行信用卡总收入从2018年开始连续两年缩减,2019年浦发银行信用卡业务总收入为530.88亿元,同比下降3.96%,2020年信用卡业务总收入为449.89亿元,同比下降15.25%。

从浦发银行信用卡业务不良率看,从2018年到2020年的三年中,浦发银行信用卡应收账款不良率分别为1.81%、2.30%和2.52%,呈持续上升趋势。

屡屡被罚 内控需提高

6月8日下午,北京银保监局一连公布6张罚单,罚单内容涉及银行个人消费贷、个人经营贷严重违规的问题。受罚银行涉及4家,合计被罚530万元,浦发银行共计被罚100万元。浦发银行北京安华桥支行、北京马家堡支行均因个人经营性贷款业务严重违反审慎经营规则,分别被罚50万元。

在今年上半年,浦发银行被罚已不是什么新鲜事,据统计,加上这两张罚单,浦发银行今年已经领到23张罚单,合计罚款金额高达1859.2万元,而违规的主要原因为贷后审查不严、贷款资金未按约定用途使用、未按规定开展代销业务以及个人经营性贷款业务严重违反审慎经营规则。

总体来看,占浦发银行总收入70%的利息收入存在成本增高问题,且信用卡业务也处于下滑状态,违规事件频发。对于其后续经营状况,《每次财报》将持续关注。

责任编辑:潘翘楚

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)