每经记者 张祎 赵景致 每经编辑 廖丹

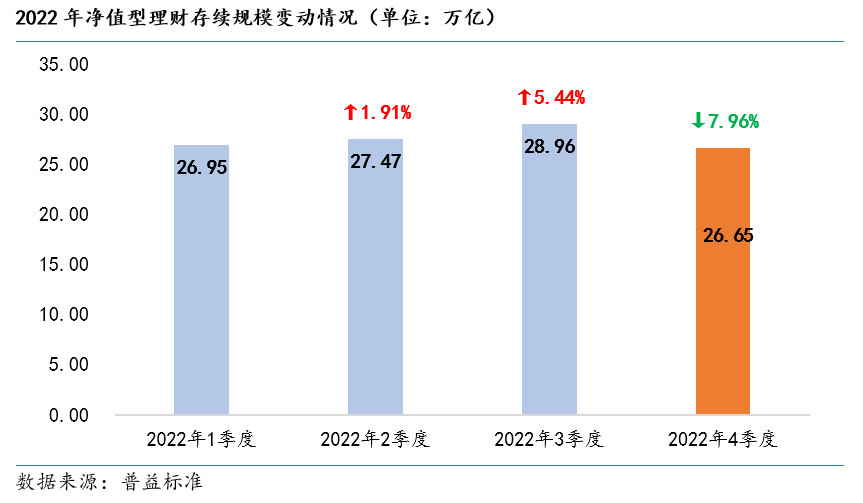

1月17日,《每日经济新闻》记者从普益标准获悉,据其最新统计,在多重因素影响下,2022年4季度,银行理财市场存续规模大幅下降,从2022年3季度的28.96万亿元降至26.65万亿元,环比降幅达7.96%,降幅规模超2万亿元。

“银行理财存续规模下降主要来自于个人理财存续规模的大幅下跌。”普益标准最新发布的一期银行理财发展简报显示,2022年4季度,个人理财存续规模下降约1.9万亿元。

该简报指出,2022年11月以来,理财产品净值出现大幅波动,随着恐慌情绪迅速在投资者间蔓延,市场出现“踩踏式”赎回现象,并以此转向流动性和安全性更高的现金管理类理财或银行存款。

值得一提的是,每经记者注意到,为吸引个人理财投资者,低风险、低波动理财产品近期正被理财机构主推,理财新发产品朝更稳定的产品类型倾斜,如摊余成本法估值理财产品、偏存款类理财产品及现金管理类理财产品。

随着资管新规过渡期正式结束,2022年的银行理财市场走向了全面净值化。据银行业理财登记托管中心发布的《中国银行业理财市场半年报告(2022年上)》,截至2022年6月底,净值型理财产品存续规模为27.72万亿元,占比达到95.09%。

在只涵盖净值型产品的统计口径下,普益标准统计数据显示,截至2022年4季度,银行理财存续规模约为26.65万亿元,与2022年3季度相比,存续规模下降超2万亿元,并回落至2022年1季度水平。

值得注意的是,总体来看,相比2022年3季度,2022年4季度个人理财存续规模下降约1.9万亿元,而机构与同业理财存续规模下降约0.4万亿元,后者不足前者的四分之一。

普益标准分析称,存续规模下降,主要源于赎回潮及产品到期两方面原因:

一是2022年11月以来市场利率上行,债券价格下跌,导致部分银行理财产品出现净值回撤乃至发生“破净”现象,个人投资者恐慌情绪加剧,并大幅赎回开放式理财产品;

二是2022年12月,封闭式产品到期规模增加,对银行理财存续规模也产生了一定的冲击。

普益标准表示,由于固定收益类理财底层资产主要配置债券等固收资产,受2022年4季度债市波动影响,该类型理财大部分出现净值下跌现象,导致投资者大量赎回,并以此转向流动性和安全性更高的现金管理类理财或银行存款,这可能也是导致4季度居民存款大幅增加的原因之一。

从机构结构看,全国性理财公司理财存续规模出现了明显下滑。

据普益标准统计,2022年4季度,全国性银行及其理财子公司的理财存续规模环比下降超1.8万亿元。与此同时,城商行与农村金融机构(含理财子公司)的理财存续规模下降约5000亿元,下降幅度相对有限。

不过,根据普益标准调研统计,在理财存续规模整体下降的背景下,仍有近10%的机构实现了理财规模的逆势增长,增长规模合计超1000亿元。

具体来看,在调研的130余家机构中,有14家机构管理规模逆势增长,平均增长规模为74.60亿元。

普益标准分析指出,上述机构之所以出现理财存续规模的逆势上升,主要源于这些机构紧跟市场需求变化,加大现金管理类产品布局,大幅收缩了固收类、混合类产品规模。

从整体市场看,2022年4季度,固定收益类理财存续规模约11.1万亿元,相比3季度的13.4万亿下降近2.3万亿元;与此同时,具有避险属性的现金管理类理财产品存续规模逆势上升14.38%至5.99万亿元,相比3季度增加7500亿元。

调研数据显示,理财规模逆势增长的机构现金管理类产品规模增长约2700亿元,环比增长高达33.58%;固收类、混合类产品规模分别下降约1400亿元、200亿元,环比下降幅度分别为6.7%、23.68%。

普益标准还发现,在理财市场存续规模大幅下降的背景下,逆势增长的理财机构更侧重于布局个人理财。从客户类别来看,这部分理财机构对客户类型的调整幅度较大,其中针对个人投资者的理财产品规模增长1446.95亿元,针对机构和同业的理财产品规模则下降402.56亿元。

经过2022年的市场调整,银行理财有何新变化?

每经记者从理财市场了解到,为吸引风险偏好较低的个人理财投资者,目前理财产品的确向着更稳定的类型倾斜,摊余成本法估值理财产品、存款类理财产品以及现金管理类理财产品被理财机构主推。

以中信理财为例,其推出的某固定收益类净值型产品,业绩比较基准为4.00%,投资周期一年,风险等级PR2,底仓主要投资优质非标、银行间短融中票、PPN、交易所非公开公司债等信用债品种和少量同业存单。

此外,多家理财公司均相继发布产品公告,新增以摊余成本法对产品进行估值的理财产品。每经记者注意到,有的理财机构推出的该类“低波”产品不久便售罄。

此外,为避免产品净值较大幅度波动,理财机构以及理财经理近期也在开始大力推行偏存款类理财。

央行数据显示,2022年,我国住户存款增加17.84万亿元,创近年新高。

存款类产品成为低风险偏好投资者的最佳选择。对于个人来讲,我国的存款种类多种多样,利率、期限、起存金额也各有不同,但存款利率较低。为了满足部分投资者既想要收益比存款略好、又想要波动比较小的投资需求,有的理财公司推出了主投存款的理财产品。

此外,对于低风险偏好的投资者,流动性和安全性相对更高的现金管理类产品也受到理财经理的推荐。近日,在营业网点走访时,有银行工作人员就向每经记者表示,如果追求稳定,可以选择“T+1”的现金管理类产品,不但灵活,而且每天有利息结算。

封面图片来源:摄图网-500470853

责任编辑:王婉莹

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)