来源:周观新金融

作者:周公子

小微金融,是近两年来各家银行及金融科技公司的重点工作之一。今年4月,银保监更下发了《关于2021年进一步推动小微企业金融服务高质量发展的通知》,提出普惠型小微企业贷款全年要继续实现增速、户数“两增”的目标,其中五家大型银行要继续维持普惠型小微企业贷款全年增长30%以上。

周观新金融从梳理各家银行及机构的小微信贷投入、小微产业金融服务、科技如何提高小微金融服务效率等方面出发,对今年的各类机构在小微金融领域的投入和服务保持系列关注。

本期,我们率先梳理了18家银行2020年的小微信贷规模及增速情况,以便后续与今年的情况再做对比观察。

五大行仍是主力军:

建行规模第一,农行增速居首

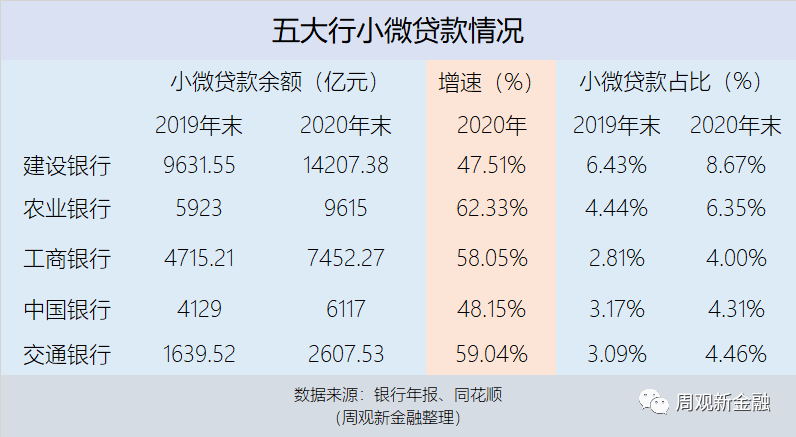

银保监会统计数据显示,普惠型小微企业贷款已连续三年实现高速增长,截至2020年末,全国普惠型小微企业贷款余额15.3万亿元,增速超过30%,其中五家大型银增长达到54.8%。从规模上看,五大行和农村金融机构是我国支持小微企业的主力军,截至2020年末,五大行小微贷款余额为3.90万亿元,占全国小微贷款余额近三成。

具体来看,2020年建设银行是五大行中小微贷款余额规模第一名,也是去年五大行中唯一一家规模破万亿的银行,相比之下,交通银行与其他几家银行仍有较大差距。

得益于渠道优势,建设银行在普惠金融领域发力较早,近几年一直是五大行中小微贷款余额规模最大的,但近年来建设银行普惠金融发展已由高速成长转为稳定发展,建设银行的普惠贷款增速已经降低至去年的47.51%,增速放缓后,建行的贷款余额增速已经被农行、交行和工行赶超,其中,农行的增速最高,已达到62.33%。

从普惠贷款余额在总贷款中占比的情况看,五大行普惠贷款余额占比均未达到10%,建行占比相对最高,为8.67%,农行仅次于建行,不过五大行普惠贷款占比增速都比较快,近三年基本都实现了翻倍增长。

从上述数据可以看出,五大行均已远远超过国家小微贷款增速30%的要求,超额完成任务。实际上,这几年普惠小微贷款也正在出现行业分化,其中,国有大行贷款的规模大、利率低,而股份制银行、区域性银行在规模小、利率高的情况下,在小微贷款市场上份额受到一定挤压。

以2020年年报数据显示,工行新发放的普惠贷款平均利率为4.13%,比上年下降39个基点;农行全年累放的普惠贷款平均利率则为 4.18%;而股份行如招行新发放普惠型小微企业贷款平均利率4.53%,同比下降48个基点,下降速度更快,但仍高于国有大行贷款利率。

股份制银行处于发力期

小微贷款占比高于大行

数据显示,2020年全部股份制银行小微贷款余额达2.77万亿元,占全国小微贷款余额的18.47%。与五大行相比,股份制银行正处于普惠贷款的发力期,全年增速由2019年的19.72%提高至2020年的28.15%,仍有较大的发展空间。

其中,招商银行普惠贷款规模最高,也是仅有的一家规模突破5000亿元的股份制银行,民生银行紧随其后,达到4527.62亿元。不过,从增速上来看,招商银行、民生银行小微贷款增加比较缓慢,均未达到30%的要求。兴业银行受到2019年低基数影响,2020年小微贷款增速达到了61.25%,除此之外,中信银行、平安银行增速相对较高。

值得一提的是,不少股份制银行普惠贷款余额在总贷款中占比都要高出五大行,招商银行、民生银行、平安银行三家小微贷款占比均超过10%,以周观新金融统计的18家银行占比情况来看,股份制银行普惠贷款余额/总贷款平均值为8.27%,远远高出五大行平均值为5.56%。

区域性银行地区差异显著

信贷资源向小微企业倾斜力度更大

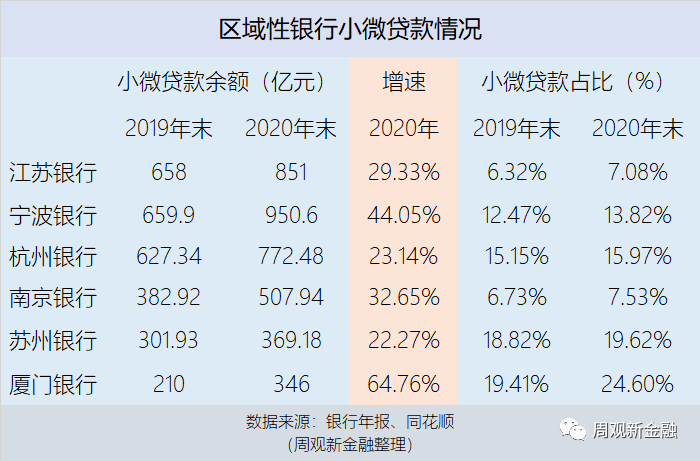

与五大行和股份制银行相比,区域性银行去年小微贷款规模也有较快的发展,虽然普遍规模较小,均在几百亿元规模,但区域性银行增速都超过了两位数,超额完成了监管部门要求的“增长30%以上”目标。

具体来看,由于区域经营的特点较为鲜明,因而在小微经济发达的地区的银行普惠业务也发展更好,2020年,区域性银行中普惠贷款余额规模前三的分别为宁波银行、江苏银行、杭州银行,规模分别为950.60亿元、851.00亿元、772.48亿元。

由于基数并不大,区域性银行增速普遍较快。其中厦门银行小微贷款增速64.76%,宁波银行增速44.05%。除此之外,多数城商行增速落在20-30%区间,增速中枢与股份制银行接近。

与股份制银行相比,区域性银行的小微贷款在总贷余额中占比更高,信贷资源向小微企业倾斜力度更大,多家银行占比超过10%,厦门银行小微贷款占比高达24.60%,苏州银行和杭州银行小微贷款占比也都超过15%。

实际上,信贷投放的区域性的差异一直存在。我们也可以从国有大型商业银行的区域分部数据上看到这一点,比如,以分支机构布局最为广泛的邮储银行为例,其2020年年报显示,在中部、西部、东北地区的存贷比也显著低于全行整体水平,甚至环渤海地区存贷比也不高。而长三角、珠三角地区则显著高于全行。

由于这些欠发达地区工商企业发展不活跃,缺乏足够的企业客户资源,早期主攻的中小企业客群也曾出现一些风险,所以总量不大的市场,主要也是被当地大银行占据,如何因地制宜发挥服务优势依然是区域银行要面对的重要问题。

服务小微的新难点与新变化

只看贷款规模和增速,虽然是一个衡量银行小微金融服务是否到位的重要指标,却并非唯一指标。为避免银行小微信贷服务流于应付政策要求,除了规模还有更多值得业内关注的痛点,比如“首贷”难,比如服务重心如何下沉,如何降本提效。

2020年政府工作报告首次提出要增加“首贷户”数量;2021年政府工作报告进一步提出“引导银行扩大信用贷款、持续增加首贷户”;2021年4月,银保监《关于2021年进一步推动小微企业金融服务高质量发展的通知》再次要求大型银行、股份制银行强化“首贷户”服务,努力实现2021年新增小微企业“首贷户”数量高于2020年,大型银行要将“首贷户”纳入内部考核评价指标。

中国银行研究院数据显示,2020年我国小微企业贷款余额为15.1万亿元,支持小微经营主体3228万户,比上年增加524户,而这与8000多万的小微企业数量来看,小微金融服务的“首贷”难题仍需努力。

而要增加“首贷户”,小微企业与银行等金融机构之间的的信息不对称、缺抵押、缺担保、缺征信等问题依然是最大的难点。要解决这些难点,则要加大小微企业对信贷优惠政策的触达效果,创新融资方式,通过科技手段深入小微产业服务的各环节降本提效。具体做法如何?周观新金融也将会在后续的小微金融系列观察中分享更多具体案例、做法和样本。

责任编辑:戴菁菁

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)