中国经济网北京12月19日讯 江波龙(301308.SZ)昨日晚间披露公告,公司相关会议审议通过了《关于终止公司向不特定对象发行可转换公司债券的议案》,同意公司终止本次向不特定对象发行可转换公司债券的事项。同时,江波龙披露了关于公司筹划发行H股股票并在香港联合交易所有限公司上市相关事项的提示性公告。

江波龙表示,自本次公司向不特定对象发行可转换公司债券预案披露以来,公司董事会、经营管理层与中介机构一直积极有序推进各项相关工作,综合考虑外部环境变化、公司战略发展规划等因素,经审慎分析并与中介机构充分沟通论证后,公司决定终止本次可转债发行事项。

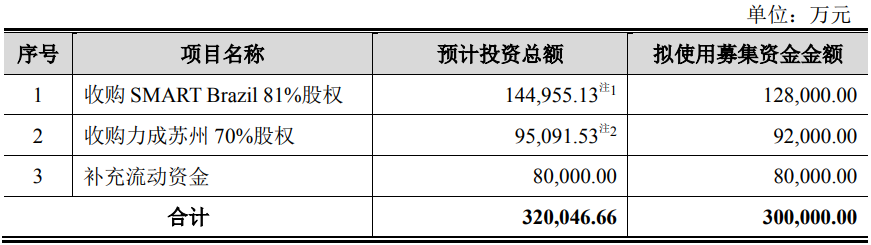

根据2023年8月31日江波龙披露的向不特定对象发行可转换公司债券预案(修订稿)显示,公司拟向不特定对象发行可转换公司债券债的募集资金总额不超过人民币300,000.00万元(含),扣除发行费用后,拟用于收购SMART Brazil 81%股权、收购力成苏州70%股权、补充流动资金。

同时,江波龙披露关于公司筹划发行H股股票并在香港联合交易所有限公司上市相关事项的提示性公告,公司于2024年12月18日分别召开第三届董事会第六次会议及第三届监事会第六次会议,审议通过了《关于公司发行H股股票并在香港联合交易所有限公司上市的议案》《关于公司发行H股股票并在香港联合交易所有限公司上市方案的议案》等相关议案。

江波龙表示,近年来在科技创新和国际化发展战略驱动下,公司稳步推进国际化进程。为进一步深化公司战略发展目标,经充分研究论证,公司拟发行境外上市外资股(H 股)股票并申请在香港联合交易所有限公司板挂牌上市。公司将充分考虑现有股东的利益和境内外资本市场的情况,在股东大会决议有效期内或者经股东大会另行同意延长的其他期限内,选择适当的时机和发行窗口完成本次发行并上市。

截至目前,公司正积极与相关中介机构就本次发行并上市的相关工作进行商讨,除本次董事会审议通过的相关议案外,其他关于本次发行并上市的具体细节尚未确定。

江波龙于2022年8月5日在深交所创业板上市,公开发行的股票数量为42,000,000股,发行价格为55.67元/股,保荐机构(联席主承销商)为中信建投证券股份有限公司,保荐代表人为彭欢、俞鹏,联席主承销商为汇丰前海证券有限责任公司。

江波龙首次公开发行股票募集资金总额为233,814.00万元,扣除发行费用后募集资金净额为218,500.77万元。江波龙最终募集资金净额较原计划多68,500.77万元。江波龙2022年7月29日披露的招股说明书显示,公司拟募集资金150,000.00万元,计划用于江波龙中山存储产业园二期建设项目、企业级及工规级存储器研发项目、补充流动资金。

江波龙首次公开发行股票的发行费用(不含税)总额为15,313.23万元,其中,中信建投证券股份有限公司、汇丰前海证券有限责任公司获得保荐及承销费用(含辅导费)12,596.60万元。

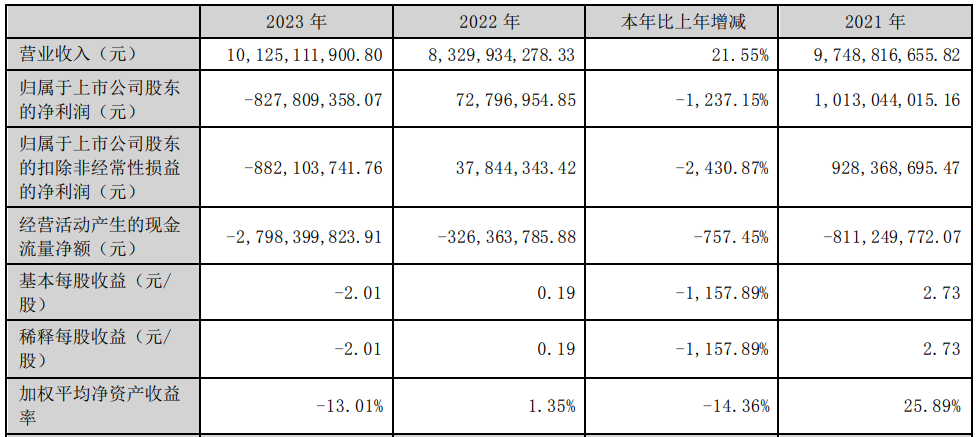

2022年,江波龙实现营业收入83.30亿元,同比减少14.55%;归属于上市公司股东的净利润7279.70万元,同比减少92.81%;归属于上市公司股东的扣非净利润3784.43万元,同比减少95.92%;经营活动产生的现金流量净额为-3.26亿元,上年同期为-8.11亿元。

2023年,江波龙实现营业收入101.25亿元,同比增长21.55%;归属于上市公司股东的净利润-8.28亿元,同比减少1237.15%;归属于上市公司股东的扣非净利润-8.82亿元,同比减少2430.87%;经营活动产生的现金流量净额为-27.98亿元。

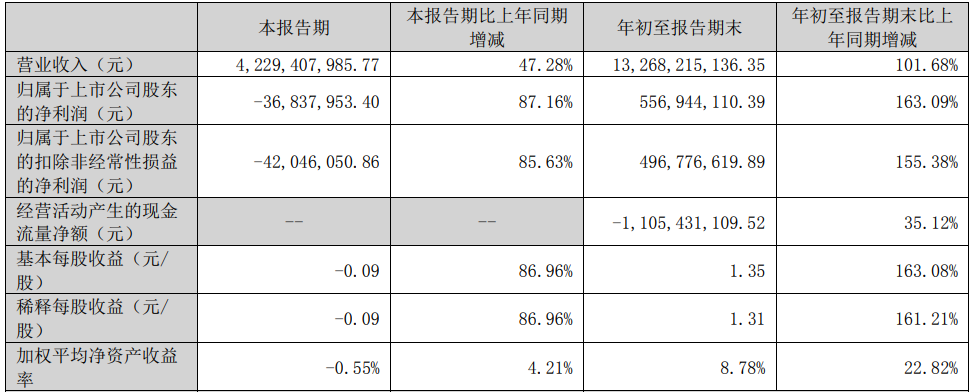

2024年前三季度,江波龙实现营业收入132.68亿元,同比增长101.68%:归属于上市公司股东的净利润5.57亿元,同比增长163.09%;归属于上市公司股东的扣非净利润4.97亿元,同比增长155.38%;经营活动产生的现金流量净额为-11.05亿元。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)