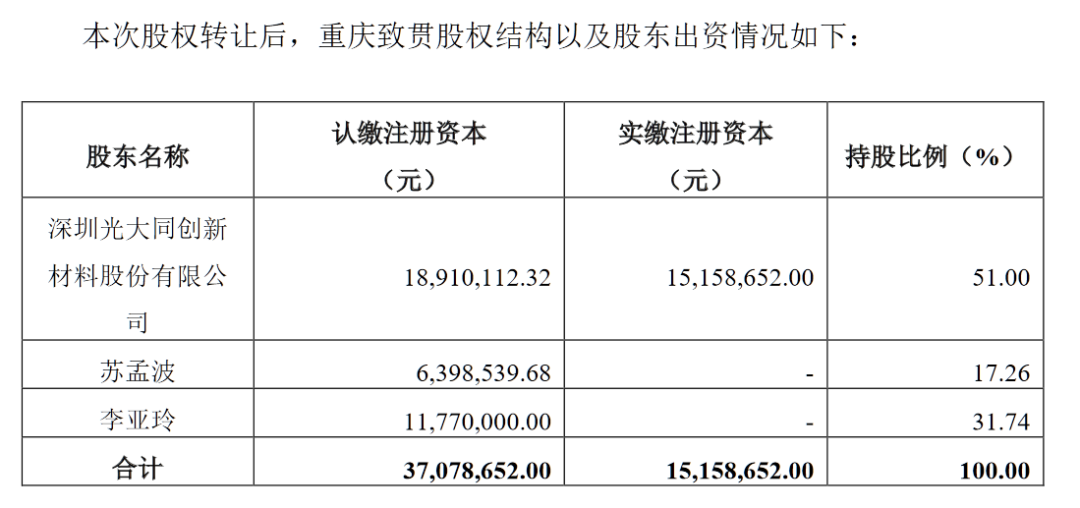

6月28日,光大同创公告,公司6月27日召开第二届董事会第五次会议,审议通过了《关于受让参股公司部分股权的议案》,为了进一步扩展未来业务布局,同意公司以人民币0万元的价格受让苏孟波持有的公司参股公司重庆致贯科技有限公司(简称“重庆致贯”)16%的股权(对应认缴出资额为593.26万元,实缴出资额为218.11万元),本次股权转让完成后,公司将直接持有重庆致贯51%的股权,重庆致贯成为公司控股子公司,纳入公司合并报表范围。

天眼查显示,重庆致贯成立于2010年,注册资本为3707.8652万元。公司是一家专为光电显示及消费电子行业提供柔性材料、粘胶材料及膜片设计、研发、生产及智能装配的企业。

公司官网介绍,其系京东方科技的重要战略合作伙伴之一,也是纬创、联想、福特、康佳、华为等客户的主要供应商。

公告显示,光大同创计划收购苏孟波(重庆致贯董事长兼经理)所持重庆致贯16%股权,股权对应认缴出资额为593.26万元,实缴出资额为218.11万元,交易后,光大同创持股51%,实缴注册资本1515.87万元,其余两位股东的实缴注册资本均为0元。

公告显示,本次股权转让完成后,标的股权对应注册资本中尚未履行的实缴出资义务由公司自行负责解决,股权转让方不再承担标的股权的实缴出资义务。

上述股权转让有三个前置条件。其一,重庆致贯完成对北海致贯光电科技、绵阳致贯光电科技两个子公司注册资本的减资程序及登记手续。其二,苏孟波等归还对重庆致贯的占用资金(含计提利息合计1007.72万元,已归还完毕)。其三,苏孟波等向上市公司提供涉及其所持有重庆致贯股权的任何异议、诉讼、仲裁等文件。

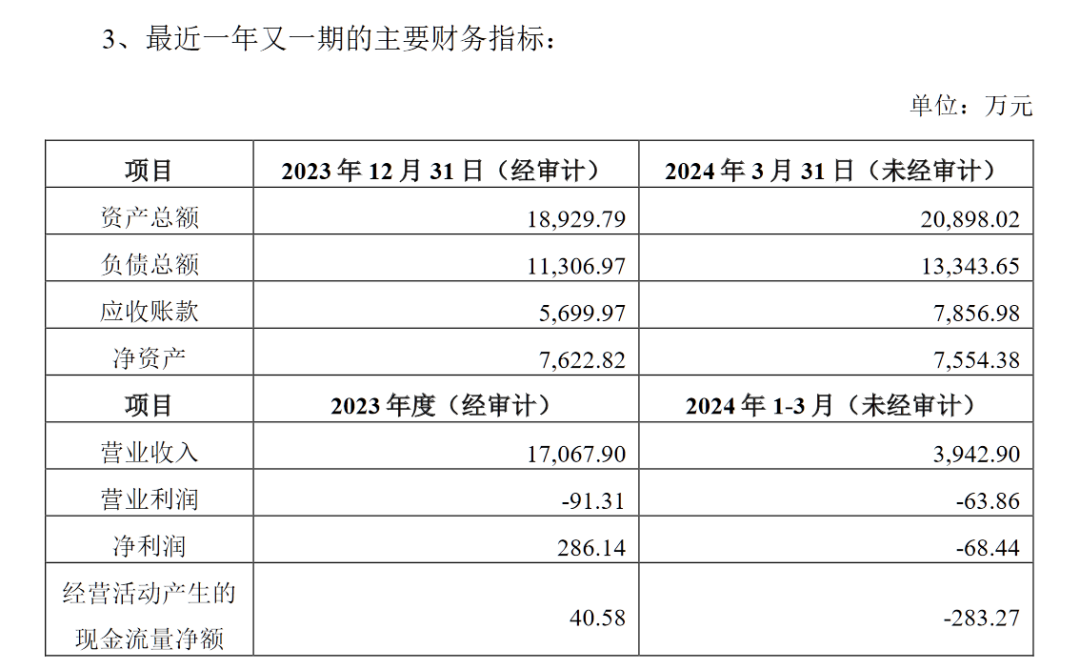

截至2023年12月31日,重庆致贯总资产为1.89亿元、净资产为7622.82万元。以此估算,公司16%股权对应的净资产值为1220万元。

值得注意的是,苏孟波此次转让股权不只分文不收,其还向光大同创作出了业绩承诺,就协议签署之日起未来三年内(以下简称“业绩承诺期”)的目标公司合并报表范围内:

2024年度实现的经审计营业收入金额不低于1.8亿元;

2025年度实现的经审计营业收入金额不低于2.8亿元;

2026年度实现的经审计营业收入金额不低于4.4亿元。

公告中还披露,2023年度,重庆致贯营业收入为1.71亿元,净利润为286.14万元。今年一季度,公司营业收入为3942.90万元,亏损68.44万元。若后续没有较大增长,苏孟波要完成上述业绩承诺似乎存在一定压力。

如果没完成业绩承诺怎么办?

公告中称,针对业绩承诺的实现情况,在业绩承诺期内每年度末进行考核核算。

截至当年末若目标公司实际累计实现的经董事会审议通过的审计机构审计的合并财务报表中营业收入金额未达到截至当年末承诺人承诺的累计实现营业收入金额的80%(含),则光大同创均有权要求重庆致贯及原股东回购光大同创持有的目标公司全部或部分股权,具体回购比例以光大同创书面通知为准。除此之外,光大同创有权要求原股东以现金、股权或现金加股权结合的方式进行补偿。

在这场交易中,苏孟波也不是一无所获。按照约定,业绩承诺期结束后,若重庆致贯业绩完成率在120%(含)以上,则触发奖励条款。苏孟波等有权(但非义务)要求光大同创按照重庆致贯2026年度审计报告中载明的净利润以及不低于8倍市盈率来作为重庆致贯100%股权的价值,收购其所持重庆致贯全部或部分股权。

公告中还称:本协议签署之日起5个工作日内,重庆致贯应召开股东会选举新董事会以及修改公司章程事项。新董事会成员共有3名,分别为马增龙、苏孟波以及光大同创派驻的新一名董事;新董事会应聘请苏孟波担任重庆致贯总经理及法定代表人,由苏孟波全面负责重庆致贯的生产经营管理工作。光大同创派驻财务负责人负责重庆致贯的财务事项,并向总经理及光大同创汇报工作。

光大同创称,公司看好消费电子功能性产品行业的发展前景,本次股权转让完成后,公司将控制重庆致贯51%的股权,有利于公司进行业务资源整合、进一步扩展未来业务布局,对公司经营具有积极影响。

6月28日,光大同创股价报33.5元,涨3.62%,总市值35.67亿元。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)