文|赶碳号

为提振投资者信心,上市公司纷纷抛出回购计划,不少上市公司大股东还宣布增持自家公司股票,或者主动承诺延长股票锁定期。这本是一件响应资本市场政策号召、稳定股价、稳定投资者预期的大好事。

但是,赶碳号发现,最近以来有一个非常奇怪的现象:很多公司的实际控制人一边高调宣布增持股票、延长锁定期,一边又低调地大规模减持自家上市公司的可转债。

关键是,这种“明修栈道,暗渡陈仓”的套现把戏,并不是孤立个案,而是一种普遍现象,当然,这种做法也不仅仅局限在光伏行业。

2022年3月25日,鹿山新材正式亮相沪市主板,首日涨幅44.01%。两年后的今天,鹿山新材实控人正在清仓式减持公司可转债。

01、减持可转债,现在非常火

股市低迷,光伏行业亦处于低谷。上市公司实际控制人、尤其是那些业绩很差的公司实际控制人,一般都不敢明目张胆地减持公司股票了。担心减持导致股价继续下跌,更主要的还是担心成为监管层关注的对象,成为中小投资者抗议和舆论口诛笔伐的焦点。

但是,在资本市场上,可转债的关注度并不高。减持可转债,既不会引起市场过多关注,亦可以变象地实现减持套现的目的。

此外,可转债一般配售发行,实际控制人获配的数量普遍较多,这也为套现创造了必要条件——可以直接回笼大额现金。

赶碳号发现,越来越多的企业实际控制人正在通过减持可转债套现。近期,这种行为还有蔓延的迹象——进入五月份以后,上市公司公告的类似事项正明显增加。

在赶碳号关注的光伏领域,发行过可转债的上市公司有二十多家。其中,竟然至少有7家公司公告,实控人在减持可转债。

一般来说,可转债权益变动达到10%才需要公告。因此,赶碳号只能统计到按信披要求公告的减持可转债情况。

2024年部分光伏企业减持可转债的情况

2024年部分光伏企业减持可转债的情况02、鹿山新材的清仓式减持

最让赶碳号震惊的是胶膜企业——鹿山新材。

公开资料显示,去年3月27日鹿山新材发行可转债(简称“鹿山转债”)募集资金总额为5.24亿元。鹿山转债于2023年4月27日起在上交所挂牌交易。

公司控股股东、实际控制人汪加胜、韩丽娜(注:汪加胜、韩丽娜,两人为夫妻关系)及其一致行动人广州市鹿山信息咨询有限公司,通过优先配售持有“鹿山转债”合计2,418,430张,占发行总量的46.15%。

然而,在今年1月至2月,鹿山新材的实际控制人及一致行动人分3次,清仓了全部可转债。

经过这一波操作,鹿山新材实际控制人通过减持可转债套现2.42亿元左右。

其实,减持可转债无可厚非。但是说一套做一套言行不一,就有点说不过去了。2023年12月24日,鹿山新材公告:

(1)公司控股股东、实际控制人汪加胜计划自2023年12月8日起的6个月内通过上海证券交易所交易系统以集中竞价交易方式增持公司股份。

(2)本次增持股份金额不低于人民币200万元,不超过人民币500万元(2024年1季报显示汪加胜已增持7.71万股,约200万元)。

(3)汪加胜基于对公司未来发展前景的信心以及对公司价值的认可,决定对公司的股份进行增持。

综合上述两个公告,即鹿山新材实际控制人左手在股市上增持200万元的股票,右手又在可转债市场套现2.42亿元。

这位实际控制人,是对自己的公司有信心呢,还是没信心呢?

细看一下鹿山新材的经营质量,就不难理解实控人为什么要这么干了。

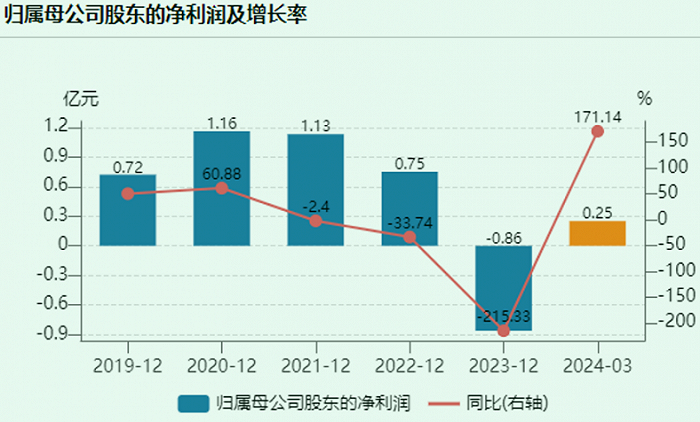

(1)从财报上看:2023年,鹿山新材实现营业总收入29.51亿元,同比增长12.69%;归母净利润亏损8630.99万元;扣非净利润亏损1.09亿元。

(2)从融资动作上看:鹿山新材在2022年3月15日IPO上市,当时募资5.93亿元。仅仅过了一年、即2023年3月23日,公司就又发行可转债进行再融资,募资5.24亿元。两次募集资金合计11.17亿元。

现在,鹿山新材的市值只有26亿,公司股价较最高点的105元,已经跌去近四分之三。

(3)从募投项目上看:公司在今年5月公告:拟终止实施IPO募股项目“TOCF光学膜扩产项目”,并将剩余募集资金永久补充流动资金,同时将“功能性聚烯烃热熔胶扩产项目”的完成时间,由2024年5月延期至2025年12月。

综合这些信息,鹿山新材的实际控制人对自家公司的信心,还剩下多少呢?

此外,公开资料显示,在今年2月23日,华能贵诚信托有限公司(代表“华能信托·璟璐集合资金信托计划”和“华能信托·璟和集合资金信托计划”)增持了鹿山转债1,338,370 张。

从交易量和交易时间来看,交易对手应该就是鹿山新材的实际控制人汪加胜。这背后,又有什么隐情呢?

2024年第一季度,鹿山新材实现营业总收入5.56亿元,同比下降21.37%;归母净利润2493.94万元,经营性活动产生的现金流量净额为负,为-2.12亿元。

03、福莱特实控人,套现20亿!

和鹿山新材这样的资本市场新手相比,老牌光伏企业——福莱特在减持可转债这件事上,就显得游刃有余,得心应手。

光伏玻璃龙头企业福莱特的实际控制人没有表示增持公司股票,彰显信心,而是提议公司回购股票。

福莱特是A+H股上市,2015年在港股上市,2019年在A股上市。福莱特还有一个更加显著的特征——几乎是光伏企业中再融资次数最多的企业:在港股市场融资2次,在A股市场融资3次。

其中,在A股较大的两笔:2022年5月18日,发行40亿可转债,2023年8月完成60亿元定增。

值得一提的是,前一笔融资完成和后一笔融资计划开启,中间只间隔了两个星期。福莱特的融资部门,可能是光伏企业中工作效率最高、为公司搞钱最卖力的融资部门了。

同时,福莱特的融资踩点也踩得很精准。2023年8月,公司刚刚完成定增,资本市场融资环境就开始收紧了。

在赶碳号关注的可转债方面,公开资料显示:2022年公司实际控制人阮洪良先生、姜瑾华、阮泽云和赵晓非共计配售“福莱转债”26,369,460张,占发行总量的65.92%。2023年5月起,实际控制人及一致行动人开始减持可转债。在2024年5月15日减持后,持有5,499,84,占发行总量的13.75%。

实际控制人阮洪良家族大约减持了20869620张,套现约合20亿元。

04、另外两家胶膜企业,减持同样不含糊

除了鹿山新材,减持公司可转债的还有一家胶膜企业,那就是海优新材。

公司在2021年上市,被券商誉为二线胶膜龙头,引发投资者热捧。但是公司受原材料价格波动等影响业绩大幅下滑,股价一度跌掉90%。

为稳定股价,公司采取两个大行动:一是公司回购股票,二是实际控制人李民、李晓昱(李民、李晓昱是夫妻关系)自愿承诺:自其首次公开发行前直接持有的公司股票上市流通之日起6个月内(即2024年1月22日起至2024年7月21日),不以任何方式转让或减持其所持有的公司股份。

但是,海优新材实际控制人减持可转债的事情上也没有犹豫。

2024年5月15日公告:公司接到李民、李晓昱的通知,在2023年9月21日至2024年5月15日期间,李民及李晓昱通过上海证券交易所系统共计减持“海优转债”694,000张,占发行总量的10%。

对此,公司解释称,当时配售可转债资金为借贷而来,减持主要为了偿还借款。

另外一家浙江企业、胶膜龙头——福斯特,虽然在资本市场的融资圈钱能力,逊色于福莱特,但是在减持可转债方面,足可以和福莱特媲美。

公开资料显示:福斯特在2022年发行30.30亿可转债,并在2022年12月22日在上交所挂牌。实际控制人林建华合计配售“福22 转债”18,752,690 张,占发行总量的 61.89%。自2023年6月,林建华开始陆续减持。实际控制人现在仅剩下9,662,690张,占比31.89%。林建华这一把套现约9个亿。

同为胶膜企业,作为龙头的福斯特的业绩然比海优新材、鹿山新材好上许多。

后 记

为了向债券投资者展示信心,确保可转债成功发行,实控人一般都会参与优先配售,不管有钱没钱,哪怕借钱也要上。否则大股东都放弃,这个债就可能不太好发了。很多减持可转债的行为,可能都属于这种情况。

当然,如果当初是借钱上的,现在的减持行为也就不奇怪了。但整件事,怎么想怎么有点不对。实控人这种行为,算不算一种变相的托底呢?

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)