炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

界面新闻记者 | 纪瑶

今年以来,资源股飙涨 ,重仓相关板块的基金的收益亮眼。

年内收益居前的主动权益基金,大多数在近两年持有上游板块的资源股,也有部分一季度紧急切换到资源周期主题。

表:2024年收益率超20%的主动权益基金(数据截止4月26日) 来源:Wind

表:2024年收益率超20%的主动权益基金(数据截止4月26日) 来源:Wind邹立虎管理的景顺长城周期优选位列第一,另一只同为邹立虎管理的景顺长城支柱产业也在榜上,两只基金的规模均较小。景顺长城周期优选一季报显示重仓有色、煤炭。邹立虎2022年3月接管景顺长城支柱产业,基金自2022年一季度转向重仓有色、钢铁、煤炭、石油石化板块个股,此前重仓电子、消费等行业的成长股。

万家基金叶管理的万家双引擎今年上涨29.13%,在主动权益基金中排名第二,万家周期驱动收益居前。一季度,叶勇在管基金规模增加了超30亿元。万家双引擎一季报显示,前十大重仓股中半数为有色股,包括紫金矿业(601899.SH)、山东黄金(600547.SH),还重仓了石油、油运、煤炭个股。叶勇早在2021年一季度便开始重仓能源资源股,2022年的前十大重仓中,煤炭股居多。2023年开始,煤炭股退出重仓,增加了有色板块持仓。

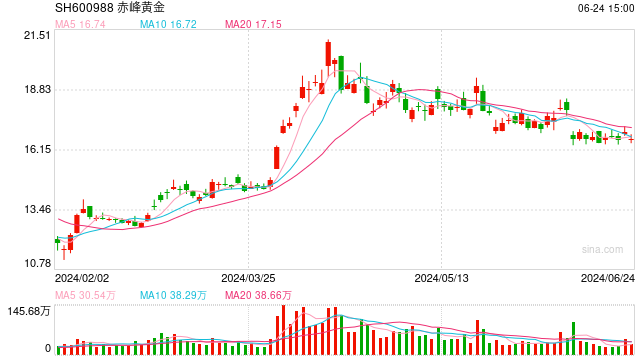

值得注意的是,一季度绩优基中不乏当季大手笔调仓,切入资源板块的。例如,西部利得策略优选混合,2023年末,基金前十大重仓股还集中在TMT领域,今年一季度就转到资源板块,大举增持了赤峰黄金(600988.SH)等多只黄金股。何奇参与管理的另一只西部利得新动力同样在一季度进行了大幅调仓,调仓方向“复制”西部利得策略优选,持仓比例略有不同。

中金优势领航一年持有也是个“快枪手”。一季度,基金前十大重仓悉数变为资源、有色板块个股。2023年初成立时重仓了医药、电子、计算机板块个股,后不断调仓至2024年一季度,相关医药、电子个股全部退出重仓。

前期涨势凶猛的煤炭、有色、石油板块,最近出现了回调。上周中证煤炭指数跌幅7.40%,红利指数回调4.21%。

近日,部分煤炭上市公司公布了一季报,业绩下滑,叠加煤价下行,包括煤炭在内的资源周期板块后续将如何演绎?

界面新闻记者翻阅基金一季报,大多数基金经理表达了回归周期大逻辑的长期判断。

嘉实基金刘杰指出,过去市场聚焦高增长,需求侧的逻辑占主导,但在资源研究框架里,供给侧的逻辑更重要,需求侧看结构。此外,大部分资源品的定价不仅看国内,还要看全球供需,国内受到房地产需求影响较大。因此,资源品研究供给比研究需求重要,目前阶段国际定价商品好于国内定价商品。

万家基金叶勇在季报中表示,从供给侧看,2020年开始,大宗商品价格将从根本上扭转之前的十年下行期,进入上行大周期。预测 2020-2030 年间,大宗商品价格可能持续运行在上行通道中,2024-2025 年有望展开一轮新的主升浪行情。

煤炭作为发展中经济体的主要能源来源,煤炭在 2030 年之前依然是顶梁柱,煤炭消费量也将稳步增长。从目前产能投放情况看,新增产能主要潜力在新疆、内蒙,但是过远的运输距离将导致煤炭价格中长期保持较高的下限,从而使得煤炭股持续保持较高的盈利水平。尽管受到长协价管制影响,价格弹性空间可控,但是稳定的盈利预期和高股息将稳健提升煤炭股的估值水平。

对于黄金前期暴涨、近期回调,永赢基金刘庭宇表示,国际金价回调主要受三方面因素影响,首先是金价前期上涨幅度较大累积了一定的获利了结需求,不过这样的回调一般需要一些促发因素,近期促发因素主要有二,首先是中东地区地缘紧张局势缓和,近期避险情绪有所降温,第二是美联储部分官员发表“鹰派”观点。

目前,国内外金价已经企稳并小幅回升,短期超涨回调风险或已逐步释放,长期维度来看金价或仍有上升空间。未来潜在的风险点有全球主要购金国央行停止购金或美联储加息(可能性低)。

责任编辑:何松琳

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)