城市商业银行和农村商业银行作为银行体系中的重要补充部分,其业绩表现成为观察经济健康状况的重要指标。

随着A股多家上市城农商行2023年业绩披露,第一财经记者注意到,整体上看,从已披露2023年年度报告及业绩快报的16家上市城农商行来看,韧性强于大行、股份行,但拆解来看,城农商行的息差业务及中间业务收入这两条腿走得并不畅快,资产质量亦值得关注。

中收业务缩水明显

从整体上来看,已披露2023年业绩情况的A股上市城农商行,营业收入及归母净利润出现有升有降。

(16家上市城农商行2022年~2023年营业收入、净利润情况)

营业收入方面,已披露业绩的11家A股上市城商行和5家农商行中,共有11家录得同比增长。北京银行以总收入667.11亿元居于首位,但营收增速仅为0.66%;宁波银行营收总收入突破600亿元大关,达615.84亿元,增速为6.4%,远超其他城农商行;杭州银行营收总收入为505.64亿元,增速亦超过6%;长沙银行及齐鲁银行营收增速均超过8%。上海银行、厦门银行营收下滑,同比分别下降4.80%、4.84%,郑州银行下滑幅度最大为9.50%。

16家A股上市城农商行取得归母净利润同比增长,表现最突出的是北京银行、上海银行和宁波银行,分别实现了256.24亿元、225.45亿元和255.35亿元的归母净利润;增速最快的是杭州银行,同比增长23.15%;郑州银行是唯一一家归母净利润同比下滑的上市城商行,降幅为23.62%。

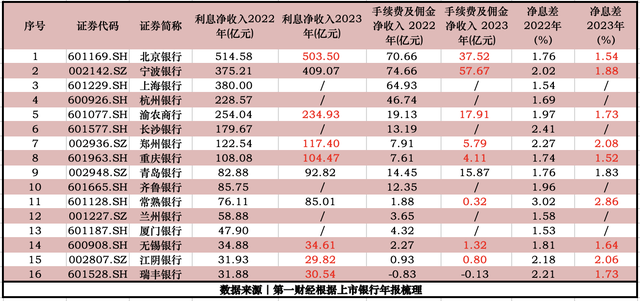

(16家上市城农商行2022年~2023年利息净收入、手续费及佣金收入、净息差情况)

从利息收入的变化来看,已披露2023年年报的10家A股上市城农商行中,仅有3家录得收入增长。北京银行净利息收入从2022年的514.58亿元下滑至2023年的503.50亿元。宁波银行在2022年利息净收入375.21亿元的基础上,2023年增长至409.07亿元,青岛银行从2022年的82.88亿元增长至2023年的92.81亿元。

记者注意到,银行中收业务出现普遍下滑,10家中仅有2家录得增长。北京银行下降幅度最为显著,非息净收入近乎“砍半”,2023年手续费及佣金收入为37.52亿元,同比下降46.90%。农商行中降幅最大的是常熟银行,2022年该行非息收入为1.88亿元,到了2023年这一数字缩减至3224万元,超过八成的收入“蒸发”。

利息收入和中收的大幅减少,导致上市城农商行净息差进一步承压。已披露2023年年报的10家上市城农商行中,仅青岛银行1家录得净息差逆势走高,有6家低于2%水平,北京银行及重庆银行、无锡银行3家低于商业银行2023年末平均净息差1.69%的水平。

资产负债两端承压

记者梳理年报时发现,A股上市城农商行不良资产普遍走高,共有9家。去年,宁波银行不良贷款余额为94.99亿元,较2022年末增加16.54亿元,不良贷款率上升0.01个百分点至0.76%,其中个人贷款不良率从2021年的1.24%上升至2023年的1.50%,连续三年走高。兰州银行不良贷款率为1.72%,远高于2023年四季度末商业银行1.59%的行业平均不良贷款率。

(16家上市城农商行2022年~2023年不良贷款余额、不良贷款率情况)

也有A股上市城商行出现不良贷款余额、不良贷款率一升一降。截至2023年末,北京银行不良贷款余额为265.71亿元,较前一年末增加8.59亿元;不良贷款率为1.32%,较2022年末下降0.11个百分点。

相对而言,A股上市农商行不良率出现普遍下降情形,多数控制在1%以下水平,但出现正常贷款迁徙率上升的情况。截至2023年末,渝农商行不良率为1.19%,较上年末小幅下降。常熟银行不良贷款率为0.75%,较年初下降0.06个百分点;正常类贷款迁徙率为1.81%,较2022年的1.50%小幅上升。无锡银行不良贷款率为0.79%,同比下降0.02个百分点,不过,该行年内正常贷款迁徙率为1.28%,同比上升0.6个百分点。

从负债端来看,资金成本亦在走高,存款定期化趋势在城农商行中上演。以常熟银行为例,该行2023年公司及个人活期存款总额占比从2022年的25.24%降至20.47%,下降约5个百分点。公司定期存款及个人定期存款分别为242.68亿元、1505.29亿元,同比分别增加15.97%及30.09%。宁波银行2023年公司及个人定期存款分别为6765.44亿元、3269.75亿元,同比分别增长20.02%、65.45%。

以较高存款利率作为吸引储户手段的城农商行,在这一轮净息差缩窄压力下,承压更为明显。业内人士对记者分析称,区域性城农商行在净息差普遍承压的态势下,跟进大行下调存款利率之后,高储蓄占比的储户优势不再,息差收入影响可能更为明显。

中小银行盈利状况表现不佳

农商行买长债、中小银行近期下调存款利率……种种迹象表明,信贷投放难、揽储高息优势不再等难题正困扰着城农商行的经营。

一季度,农商行买长债举动引起市场关注,据外汇交易中心数据,2024年农商行现券交易活跃度明显提升,成为债券市场第二大活跃机构,2023年农商行在二级市场买入量占全市场买入量的12%,仅次于券商自营和城商行。

业内人士分析,农商行买债是“被迫”之举,一方面是企业融资需求走低,资产端贷款投放跟不上,叠加贷款利率下行,存款利率又未跟上贷款利率调降;另一方面农商行负债端成本高企,付息成本比较高,资产和负债端挤压下,资金只能向债市流动,以缓解负债端成本压力。

近年来,中小银行盈利状况表现不佳。2020年~2022年,我国商业银行净利润年均增长4.9%,其中城商行净利润增速为0.6%,农商行净利润增速为-3.1%。

不少业内人士建议,区域性城农商行应从资产和负债两端发力。中国银行研究院研究员杜阳指出,首先可以优化负债结构,通过调整存款结构,提高核心存款比例,来降低负债成本。其次,要强化资产端定价能力,具体为优化贷款投向,关注中小企业、普惠金融等领域,保证收益水平的可持续。最后,谨慎开展高风险业务,确保资产端质量。

国信证券金融行业分析师指出,在资产端,这类银行应提升资产运营能力,提升资金利用效率,尤其要强化风险定价能力,加强对客户还款能力的考察并对还款情况进行贷后跟踪,以降低贷款不良率。

多位城农商行信贷部门人士告诉记者,对于中小金融机构而言,并非不愿意追踪贷款情况,“只不过投入的成本比较高,银行本身体量就不大,再去投入一部分资金到技术升级上,短期内难以获得回报。”

此外,调整存款产品结构过程中,业内人士认为,未来通过创新化设计降低成本的可能性较小。融360数字研究院刘银平认为,在优化存款结构方面,各类银行普遍将压降高成本存款量价水平作为重要手段之一。各类银行的存款产品在设计方面差别并不大,存款产品的创新空间较小,可能会牵扯到合规问题,银行可能会面临更高的成本压力和流动性风险。

(本文来自第一财经)

责任编辑:欧阳名军

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)