10月24日,三羊马(001317)宣布,经中国证监会注册同意,总额2.1亿元的公司可转换公司债券正式启动发行,债券简称为“三羊转债”,债券代码为 “127097”。

发行结束后,公司将尽快申请其在深交所上市,申港证券担任保荐人(主承销商)。这是重庆A股上市公司第11单可转债。

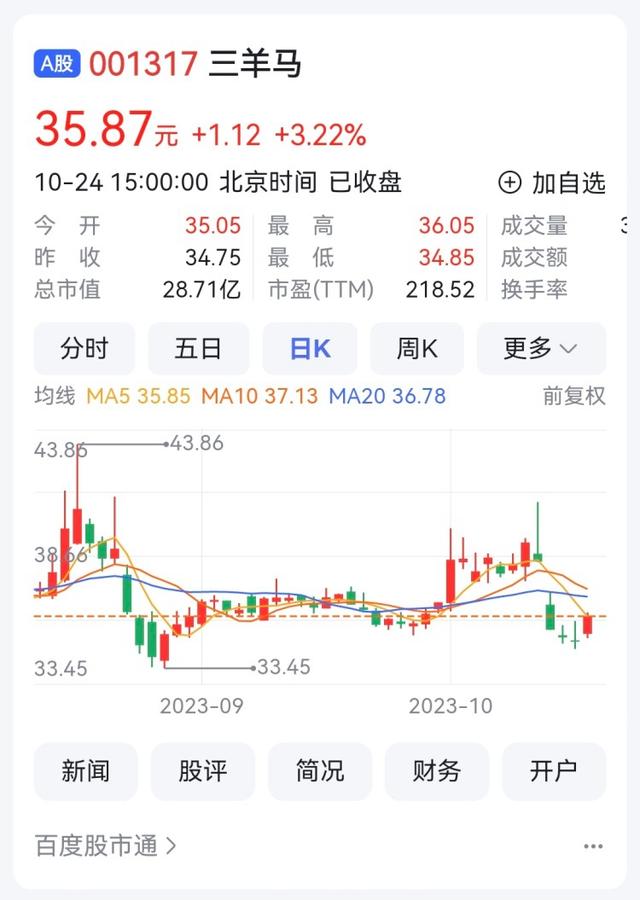

10月24日,三羊马报收35.87 元,涨3.22%,滚动市盈率218.52,总市值28.71亿元。

募资用于提升运力和还贷

公告显示,本次发行的可转债向发行人在股权登记日(10月25日)收市后登记在册的原股东优先配售,原股东优先配售后余额部分(含原股东放弃优先配售部分)将通过深交所交易系统网上向社会公众投资者发行。原股东可优先配售的可转债数量为其登记在册的持有股数按每股配售2.6236元面值可转债的比例计算可配售可转债金额,再按100元/张的比例转换为张数,每1张为一个申购单位。

可转债期限6年,即2023年10月26日至2029年10月25日,转股期限自发行结束之日(2023年11月1日)起满6个月后的第一个交易日起至可转债到期日止,即2024 年5月1日至2029年10月25日,初始转股价格为37.65元/股。债券利率为第一年0.30%,第二年0.50%,第三年1.00%,第四年1.60%,第五年2.30%,第六年2.80%。公司控股股东、实际控制人邱红阳将提供全额保证担保。经东方金诚信用评级,公司主体信用评级为“A+”级,本次可转债信用级别为“A+”级,评级展望为稳定。

募集资金计划投向于“三羊马运力提升项目”(1.5亿元)和“偿还银行借款”(0.6亿元)。三羊马表示,通过购置车辆运输车,加大物流网络布局,优化重点区域的物流作业能力,从而进一步提升公司核心竞争力,实现运输规模、服务水平、管理能力的提升,实现向全国性现代综合物流企业的转变。同时,偿还金融机构借款可以缓解资金压力、优化财务结构,提升偿债能力,从而增强公司抗风险能力和盈利能力,为公司未来的战略发展提供支持。

9公司10只转债已募资191亿元

可转换公司债券即可转换为股票的公司债券,是指发行人依照法定程序发行,在一定期限内依照约定的条件可以转换为股票的公司债券。

临云资本贺庆介绍,目前已有9家A股重庆上市公司发行了10只转债,合计金额191.69亿元。小康股份2017年推出重庆上市公司首单可转债15亿元。之后,再升科技1.14亿元可转债发行。2019年,华森制药3亿元、重庆建工16.6亿元可转债发行。2020年,国城矿业8.5亿元可转债发行。2021年,正川股份4.05亿元可转债发行。2022年,重庆银行130亿元、顺博合金8.3亿元和再升科技5.1亿元发行。

除三羊马外,太阳能也拟发行49.14亿元可转债,已获深交所受理。

上游新闻记者 刘勇 实习生 汪艳媚

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)