全球半导体行业高度景气,国内相关产业链上市公司业绩纷纷爆表,中国已成为全球最大的半导体市场。

高光时刻 半导体产业净利润增幅创近七年新高

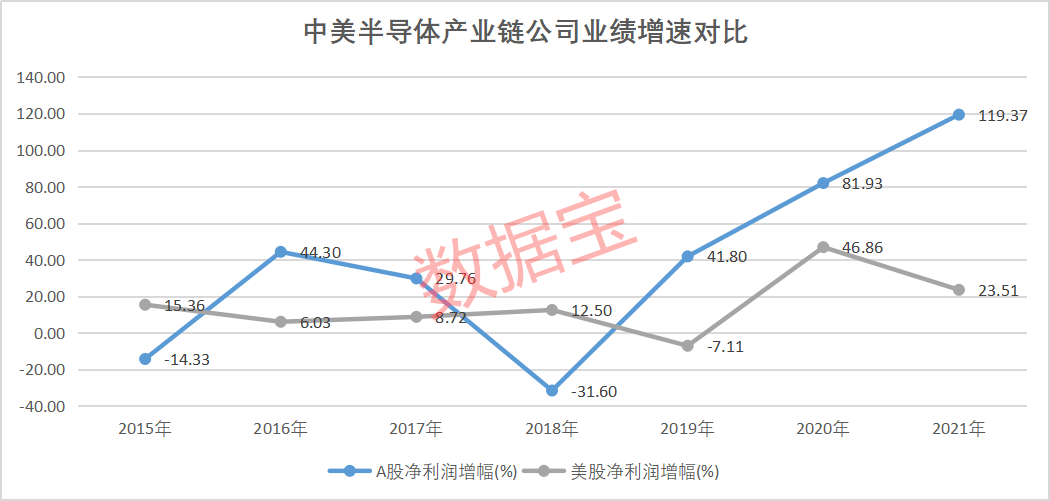

2020年起进入发展快车道,全球半导体产业迎来高光时刻。记者统计,2021年122家A股半导体公司营收合计近4800亿元,同比增长近四成(可比数据),增幅创近五年新高;净利润同比增长近120%,创近七年新高。今年一季度,半导体上市公司净利润同期增长近36%,增速下滑。

港股半导体上市公司2021年净利润同比增长超150%,美股半导体上市公司去年净利润增长两成以上,增速自2019年以来持续落后于A股公司。

具体到个股,中芯国际净利润居首,2021年首次突破百亿;士兰微、纳思达等10余家公司净利润首次突破10亿元。从增幅来看,士兰微首次登顶,去年净利润增幅超过2100%,公司今年一季度延续高增长,净利润增超50%。国民技术、东芯股份2021年净利润增幅均超过10倍,今年一季度两家公司净利润增幅均超200%。

相比之下,全球知名半导体公司台积电、英特尔、意法半导体2021年净利润增幅分别为15.98%、-4.93%、80.83%。

后劲十足 A股半导体公司研发强度首次破10%

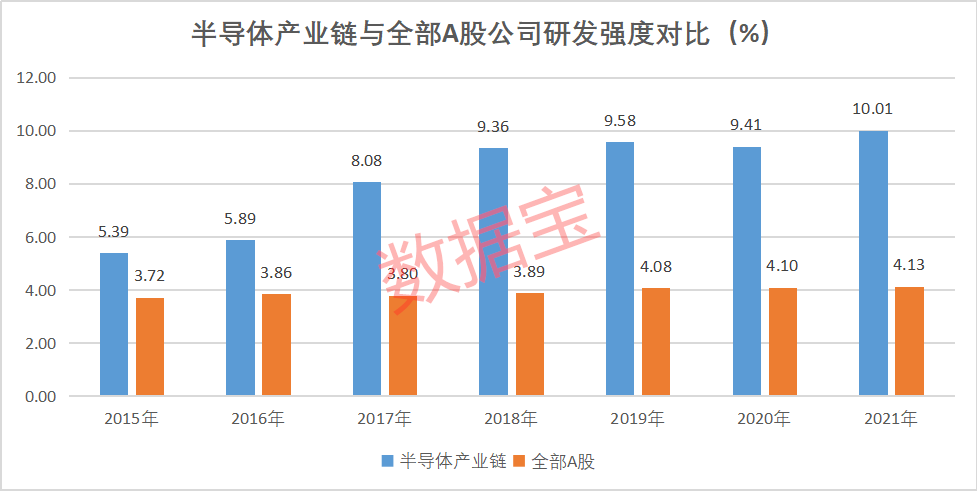

半导体属于高科技产业,科研投入与行业发展息息相关。从研发支出看,A股122家半导体公司2021年研发支出合计454.04亿元,同比增长25.25%,增幅创近五年新高,中环股份、富满微、纳芯微等14家公司投入金额同比翻倍。

过去五年,半导体产业研发强度(研发支出/营业收入,以中位数计算)维持在8%以上,投入强度是全部A股公司的两倍多。2021年半导体产业研发强度站上新台阶,首次超过10%,21家公司研发投入强度超过20%,概伦电子达到41%,居产业链首位,超过英特尔、东芝、台积电等全球知名公司;汇顶科技、北方华创、国民技术超过25%。

上游产能紧张,半导体材料涨价不断

从产业链看,2021年半导体材料行业(上游)业绩爆发,20家公司净利润同比增长超300%,同期的半导体设备(中游)、芯片制造(下游)增幅分别为114.49%、31.5%。今年一季度半导体材料增速依然超过40%。

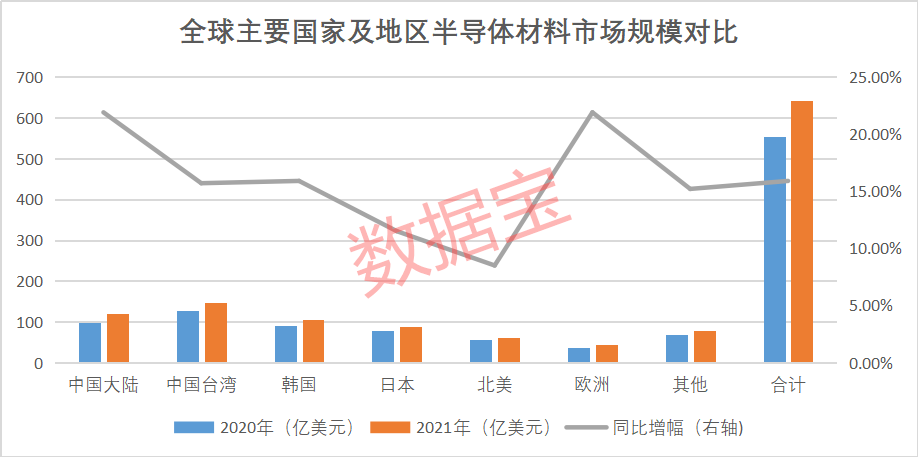

半导体材料堪称行业的“基石”,核心材料包括硅片、光刻胶等。在下游强劲的需求推动下,半导体材料市场规模大幅增加。据国际半导体产业协会(SEMI)数据,2021全球半导体材料市场规模达到643亿美元,同比增长15.9%,其中中国半导体材料市场规模近120亿美元,同比增长21.9%,增速高于日本、韩国等。

代表半导体产业景气度的“日本集成电路生产指数”今年以来持续上涨,显示在产能紧缺下,行业景气度持续高涨。在旺盛需求推动下,全球晶圆厂加速扩产,但硅片新增产能不足,供需失衡导致海内外厂商交货周期拉长。硅片价格连续走高的同时,下游代工价格也调涨,有媒体报道称全球晶圆代工龙头台积电计划明年提高价格。

长城证券认为,半导体产业链产能满载,且当前国际贸易关系复杂,半导体材料与设备作为支撑产业,其供给成为核心制约,材料涨价,部分关键设备交期延长,供需结构进一步紧张。

中游国产化崛起中,半导体设备加速出海

半导体设备是芯片制造的关键核心,光刻机、刻蚀机、薄膜机是芯片制造的必备工具。2021年全球半导体设备销售额激增,达到1026亿元(SEMI报告)。中国大陆晶圆厂积极扩产,内地半导体设备全球销售额连续四年增长,销售额连续两年全球第一,2021年达到296亿元,同比增长近六成,全球贡献度近三成。

近年来,国内半导体设备行业崛起。例如中微公司的CCP刻蚀机接近全球一流水平,目前已经进入台积电最新工艺产线;北方华创的ICP刻蚀机在中国大陆技术领先。

技术水平的提升之下,国内半导体设备出海进程升级。据记者统计,2021年A股半导体设备公司海外收入占比(中位数)23.71%,概伦电子、深南电路均超过30%。半导体设备公司海外营收占比持续超过上游的材料和下游的芯片制造,上下游海外收入占比均为18%左右。不过,放眼全球来看,国产设备采购比例仍大幅落后于美国、日本,国产替代市场空间广阔。

中金公司认为,在晶圆代工、存储器国产化趋势下,国内晶圆厂商有望在未来几年维持高资本开支,驱动国内半导体设备市场规模保持增长。

下游芯片需求仍强烈,缺芯问题依旧持续

芯片制造是半导体行业关键环节,市场空间占据半导体行业半壁江山。2021年全球前十大半导体销售企业中,中国有台湾的台积电和联发科上榜。A股市场中,半导体制造行业市值占产业链比例超六成。主营业务构成中,芯片业务营收占比第一的有赛微微电、长电科技、兆易创新等。

全球半导体业自2020年来持续面临产能紧张,供应不足的问题,多种因素导致芯片售价持续上涨,进而助推芯片行业迅速升值。据SIA数据,2021年全球芯片市场规模超过5500亿美元,同比大增。三星电子、台积电、英特尔等均开足马力,新建芯片厂。

然而,自2022年一季度开始,消费性电子产品需求疲软,手机等销量大幅下滑导致芯片需求走软,A股半导体公司今年一季度净利润增速不足去年同期的一半。不过知名机构Gartner认为,受产能影响,缺芯担忧将继续困扰2022年电子设备供应链。美国最大芯片代工厂格芯CEO和其他同行认为,半导体行业将涌现出大量新的应用场景和用途,供不应求的情况将会比市场预期的更久。

半导体板块估值降至低位,机构预测26股高增长

半导体研究机构IC Insights预测,2022年半导体市场销售总额将增长一成以上。今年是中国智能电动车发展关键时期,疫情、俄乌冲突等不确定因素,芯片荒短期内没有好转迹象。同时,美国对中国的半导体产业多次威胁限制,叠加国内新增晶圆厂产能陆续释放,半导体行业国产化替代加速。

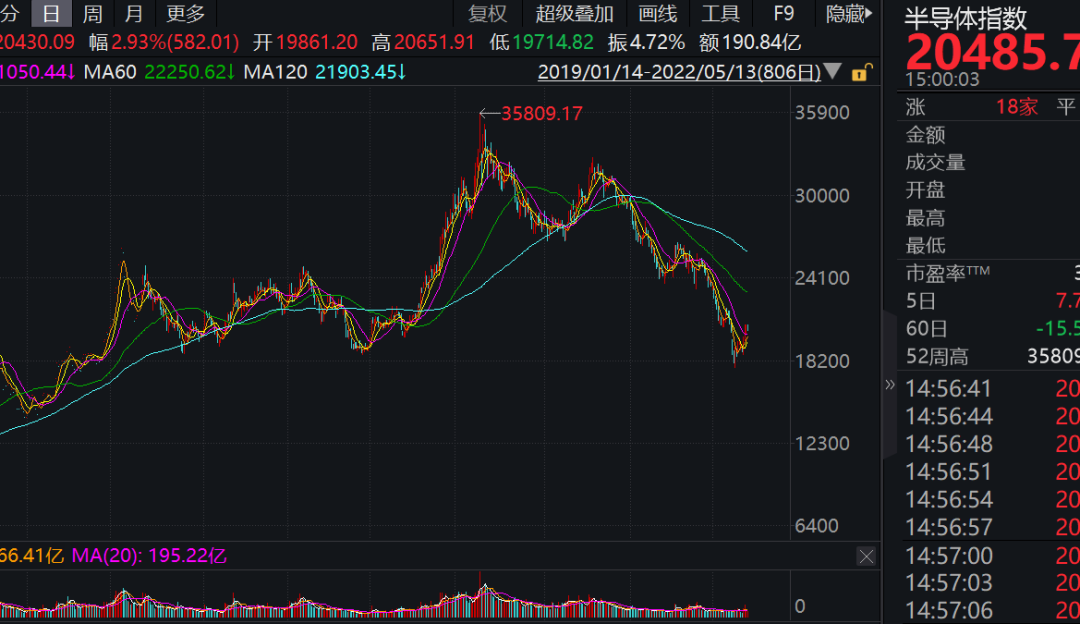

A股市场上,半导体板块2020年5月至2021年11月末累计大涨近80%后,近半年已跌至两年前点位。从估值来看,半导体产业指数当前市盈率低于37倍,逼近过去十年最小值。中金公司等机构认为,估值修复可期,半导体投资机会值得关注。

据记者统计,2021年、2022年至2024年(机构一致预测)净利润增幅均超过30%的半导体产业链公司共有26家,主要集中在中下游。这些公司盈利能力优异,纳芯微、圣邦股份等7股2021年净资产收益率均超过20%。

这26股中有8股获国家集成电路产业大基金持股,包括长川科技、景嘉微、北斗星通等。聚灿光电、恒玄科技、力芯微等股最为接近当前行业估值水平。

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)