文/意见领袖专栏作家 靳毅

马上进入6月份,资金面还能不能再宽松一些?我们认为有以下三个影响资金面的外部因素,值得关注:

(1)6月份是财政“净投放”大月,今年6月财政净投放规模或在10000亿元左右。

(2)监管部门尚未对新一批地方债额度的发行使用期限提出要求。估算6月份地方债务净融资6435亿元,政府债务发行缴款对资金面的扰动较小,同时发行特别国债的可能性很小。

(3)银行存款“再理财化”正在加速,非银资金溢价逐步回归至往年平均水平,流动性分层现象继续缓解。

从央行的角度,我们认为随着中长期信贷向下拐点加速到来,央行对于资金面的呵护力度在边际增长。同时从目前短端主力品种-资金利差历史分位数来看,资金面宽松的市场预期尚未完全演绎。资金面偏宽对套息策略、对中短债的利好仍将持续,相关投资机会应予以关注。

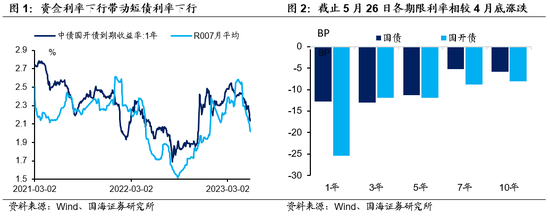

复盘5月债市,资金面的再宽松无疑是推动做多情绪升温的主线之一。截至5月26日,R007月平均从4月底的2.3%下行至2.0%附近,推动曲线呈“牛陡”态势。

马上进入6月份,资金面还能不能再宽松一些,成为投资者十分关注的话题。我们认为有以下三个影响资金面的外部因素,值得关注:

(1)财政净投放;(2)政府债务发行缴款;(3)流动性分层现象;

1、影响资金面的3个外部因素

因素一:财政净投放;

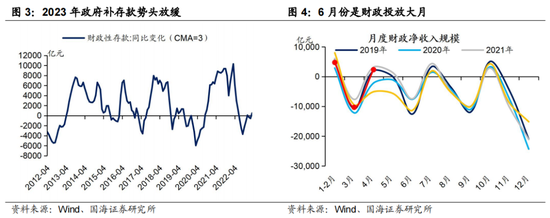

目前2023年4月份财政收支数据已经公布,可以发现今年3、4月份财政收支情况介于2019年与2021年之前,且更加靠近经济相对一般的2019年(图4)。

我们认为,这是因为今年经济基本面尽管呈修复态势,但修复力度较弱。其中地产销售的再回落、居民消费信心不足、出口面临不确定性等因素,都为经济的复苏带来“逆风”,因此政府支出需要保持必要的强度。可以观察到,3、4月份政府存款规模同比去年同期变化不大,2022年4季度以来的财政“补存款”势头有所放缓(图3)。

6月份即将到来,从季节性上来看,6月份是传统财政“净投放”大月(图4)。参考2019年、2021年行情,我们认为今年6月财政净投放规模或在10000亿元左右,并为资金面提供相当程度的流动性补充。

因素二:政府债务发行缴款;

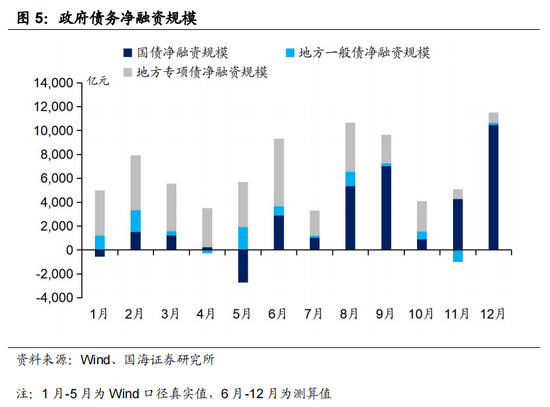

2022年6月份,由于财政部要求“新增专项债券在6月底前基本发行完毕”,地方债发行出现高峰,当月专项债净融资13556亿元(Wind口径),地方债发行高峰给彼时资金面带来扰动。但反观今年6月,我们认为地方债发行缴款带来的流动性扰动较小。

6月份,地方债发行规模大体有多少?我们可以进行测算:

目前,2022年11月下拨的地方债“提前批”额度,发行工作已进入尾声。本轮“提前批”新增专项债、一般债额度分别为2.19万亿元、0.43万亿元。根据Wind数据,截至5月底,专项债(剔除使用上一年额度的中小银行专项债)累计净融资18215亿元,一般债累计净融资5007亿元。由于监管部门要求“提前批”限额争取6月底前将债券资金使用完毕,因此6月份仍有3685亿元专项债等待发行,而一般债额度已经基本用完。

同时,根据《21世纪经济报道》报道,近日新一批新增地方债额度已经下拨,并且监管部门尚未对新一批地方债额度的发行使用期限提出要求。

考虑5月份下达的新一批额度,额度下达后还需要经过——(1)省级财政额度分配给市、县,后者将额度与项目进行匹配;(2)省级人大常委会调整预算——两个程序审批,一般需要1个月左右的时间。因此新一批专项债额度最快要到6月中下旬才能发出,6月份的有效发行窗口期只有半个月。我们粗略估计,6月份新一批专项债额度发行在2000亿元左右、一般债额度发行在750亿元左右。

总的来看,6月份地方债务净融资6435亿元,环比上月虽然略有上升,但是幅度并不大,政府债务发行缴款对资金面的扰动较小。

同时,5月26日市场传言发行特别国债,我们认为可能性较小。从2022年国家应对“新冠”疫情经验来看,若后续经济下行压力确实加大,财政应对措施应首先体现为:

(1)监管要求专项债加快发行,并设定明确的发行截止期限。例如2022年4月份,财政部要求专项债在6月底前发行完毕。

(2)政策性银行信贷额度扩张。例如2022年6月1日国常会,调增8000亿元政策性银行信贷额度。

而特别国债作为特殊财政工具,主要是服务于经济改革、应对重大突发事件等,一般不作为应对经济下行的常态化工具使用。并且从监管并未对新一批地方债提出发行时限要求的情况来看,当前宏观管理层认为经济下行压力可控,短期内推出增量财政措施的必要性较小。

因素三:流动性分层现象;

由于商业银行跨季考核的存在,且考核时商业银行较难向非银机构融出资金,跨季时非银机构资金利率通常大幅上行,“流动性分层”的现象受到投资者关注。特别是今年3月份跨季时,非银资金格外紧张,流动性分层现象对债市形成明显冲击(图7)。

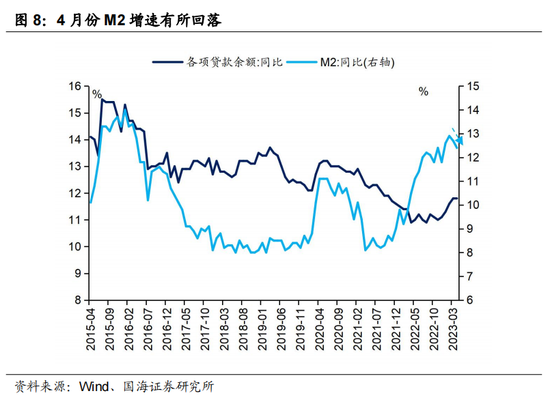

年初以来非银资金的溢价走高,主要是由“理财赎回潮”引起的。不过随着4、5月份银行存款利率下调周期的开启,银行存款“再理财化”正在加速。在金融数据上,体现为贷款增速不变的同时、M2增速回落(图8);在资金市场,体现为近期R007相较于DR007溢价的快速下行(图7)。

我们认为,这一趋势将在6月份继续演绎,非银资金溢价逐步回归至往年平均水平,仍将给债市带来利多因素。当然6月末跨季考核时节,流动性分层的现象会阶段性重现,不过我们认为,不太可能出现像3月末非银资金格外紧张的状况,非银机构投资者无需过度担忧。

总的来看,回顾影响6月资金面的3个外部因素,总体对资金面呈利好态势:

(1)财政净投放有1万亿规模,将对流动性带来有效补充;

(2)新一批地方债发行没有期限要求,政府债务发行缴款扰动有限;

(3)流动性分层现象仍将继续缓解;

2、央行对资金面态度如何?

除上述3个外部因素外,央行对于资金面的态度也很关键。我们认为,随着中长期信贷向下拐点加速到来,央行对于资金面的呵护力度在边际增长。

从领先指标来看,制造业PMI对企业中长期贷款具有领先性。而4月制造业PMI明显回落,或预示企业中长期贷款项下拐点加速到来(图9)。

从高频指标观察,5月份票据利率中枢总体较4月份进一步回落,反映出中长期信贷投放不及预期,商业银行“票据冲量”现象加剧(图10)。

而对央行而言,当经济修复动能减弱、中长期信贷投放速度放缓时,加强对资金面的呵护,支持商业银行用短贷和票据对冲信贷增速下行,是一个常规操作。因此展望6月份,随着信贷向下拐点初现,央行较难采取收紧流动性的操作。叠加上外部环境对流动性总体呈利好态势,我们认为资金利率仍有些许下行空间。

3、后市怎么看?

尽管5月份资金利率的走低,点燃了投资者短端加杠杆套息的热情,但从目前短端主力品种-资金利差历史分位数来看,主力短债票息-资金利差多在历史40%-50%分位数水平,资金面宽松的预期尚未完全演绎。

同时从中期来看,在宏观经济面临消费、地产、出口等多重不确定性,基本面环比下行风险加大时,中期内流动性大环境难见利空扰动。因此我们认为,6月份流动性环境仍偏宽松,对套息策略、对中短债的利好仍将持续,相关投资机会应予以关注。

风险提示:疫情波动风险、资金面收紧超预期、中国央行货币政策超预期、信贷投放超预期、税收超预期、历史数据无法预测未来走势,相关资料仅供参考。

(本文作者介绍:国海证券研究所固定收益研究团队负责人。)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。