摘要

2024年一季度,受节假日及安监趋严的影响,原煤产量同比有所下降,下游需求偏弱,煤炭价格下行。预计2024年二季度,煤炭市场关系延续前期趋势,总体保持基本平衡,煤炭价格将继续呈下行趋势,但存在阶段性反弹,同时长协及下游需求的改善等因素为价格提供一定支撑。煤炭企业盈利环比变化不大。煤炭行业整体信用水平依然保持稳定。

正文

政策环境

2024年一季度,煤炭行业政策集中于强化煤矿生产安全和建立煤炭产能储备制度,强化煤炭兜底保障作用。二季度,仍需关注煤矿生产安全。

2024年1月,国务院总理签署国务院令,公布《煤矿安全生产条例》(以下简称《条例》),自2024年5月1日起施行。《条例》的颁布和实施,有利于全面规范煤矿安全生产工作,进一步落实煤矿企业安全生产主体责任,强化煤矿安全监管监察部门职责,对提升本质安全水平、促进煤矿安全生产形势稳定好转具有重要意义。

2024年3月28日,山西省人大会议通过决议,将《山西省资源税税目税率表》中“煤”税目的原矿税率修改为10%(原为8%),选矿税率修改为9%(原为6.5%);具体执行时间为2024年4月1日开始。此次山西省资源税率进行上调,目的在与对标陕西、内蒙的税率水平,有助于平衡地区税负差异和增加山西省地方财力。对其他省份的企业没有影响。

2024年4月12日,国家发展改革委、国家能源局发布《关于建立煤炭产能储备制度的实施意见》。提出到2027年初步建立煤炭产能储备制度,形成一定规模的可调度产能储备;到2030年力争形成3亿吨/年左右的可调度产能储备。建立建成一定规模的煤炭储备产能,可在国际能源市场剧烈波动、恶劣天气多发、供需形势急剧变化等极端情形下有效提升煤炭应急保障能力,更好发挥煤炭在能源供应中的兜底保障作用。

供需格局

预计2024年二季度,煤炭市场供需关系延续前期趋势,总体保持基本平衡。

根据国家统计局数据显示,2024年1~3月,全国原煤产量11.1亿吨,同比下降4.1%,主要受节假日及安监趋严等因素影响,其中,煤炭生产仍主要集中在全国14个煤炭大型基地,晋陕蒙新四省区煤炭产量达8.9亿吨,占全国煤炭产量的80.2%;同期,企业集中度方面,排名前10家企业原煤产量合计为5.5亿吨,同比减少0.37亿吨,占规模以上企业原煤产量的19.5%。从煤炭进出口方面来看,2024年1~3月,进口煤炭1.2亿吨,同比增长13.9%,主要进口来源国为印尼、俄罗斯、蒙古和澳大利亚。从库存量来看,截至2024年4月12日,秦皇岛港、黄骅港和曹妃甸港三港煤炭库存合计为1,136万吨,同比有所下降。电厂库存方面,截至2024年3月31日,全国统调电厂库存为18,950万吨,剩余可用28.7天;截至2024年4月4日,全国重点电厂库存为9,393万吨,可用20天;整体来看,电煤有去库存趋势,炼焦煤低库存运行。

中央经济工作会议强调“安全生产的薄弱环节不容忽视”,预计2024年二季度,长期化、高强度化的生产安全检查预期延续,对煤炭产能释放形成一定制约,或使产量小幅回落,但煤炭供给总体保持稳定。进口煤方面,总体上预计进口关税调整对今年我国煤炭进口不会产生明显影响,但国内煤价下行,二季度进口煤或将有所下降。库存方面,4月起大秦线进入为期30天的检修,或导致港口库存有所下降。

煤炭的下游需求主要集中在火力发电、钢铁和建材等行业。根据国家统计局数据显示,电力方面,一季度,规模以上工业发电量2.2万亿千瓦时,同比增长6.7%,其中,火电发电量同比增长6.7%,水电、核电、风电和太阳能发电等清洁能源发电同比增长6.9%;同期,全国累计粗钢产量为2.6亿吨,同比下降1.9%;焦炭产量1.2亿吨,同比减少0.5%;汽车产量同比增加5.3%,以及钢材出口同比增长30.7%;全国水泥产量3.4亿吨,同比下降11.8%;甲醇周均产量达到174.4万吨,同比增长12.4%。从下游需求来看,火电增速回落,新能源发力仍维持高速,钢铁及焦炭产量下降,但是钢铁出口增长,电煤消费平稳增长,钢铁、建材需求偏弱,煤炭整体需求偏弱。

预计2024年二季度,随着供暖季结束,全国气温回升,新能源产能释放叠加部分发电机组进入检修期,电煤传统需求或将有所减弱。此外,目前地产行业仍处于调整阶段,建材行业整体开工表现和购煤需求也不及预期,整体需求偏弱。随着设备更新等政策陆续发力带来工业生产和制造业投资增加,下游需求将有所释放。2024年二季度,煤炭市场供需关系延续前期趋势,总体保持基本平衡。

价格趋势及企业盈利

预计2024年二季度,煤炭价格将继续呈下行趋势,存在阶段性波动,同时长协及下游需求的改善等因素提供一定支撑力;煤炭行业盈利环比变化不大。

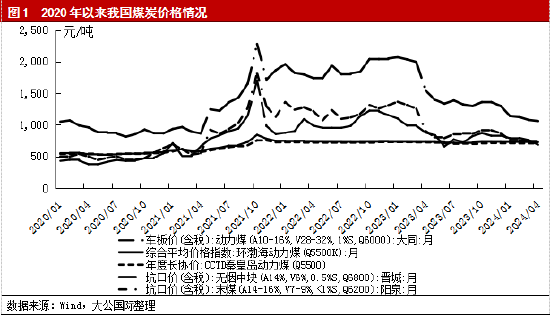

价格方面,假期复工以来,煤炭供应水平稳步恢复,但下游需求偏弱,煤炭价格下行。企业盈利方面,根据国家统计局数据,2024年1~2月,全国规模以上煤炭开采和洗选业实现营业收入4971.7亿元,同比下降16.9%;实现利润总额954.8亿元,同比下降36.8%。

二季度是工业生产旺季,工业用电耗煤仍将拉动电煤需求释放,但随着南方省份进入汛期以及风光核电出力的增加,火电需求将受到一定的替代,预计电煤价格将继续呈下行趋势,但火力发电在发电领域主体地位不会改变,遇到极端情况下仍承担着兜底保供作用。此外迎峰度夏前,电厂补库需求等因素,煤价或将呈现阶段性反弹;非电煤领域,煤价取决于后续水泥、钢材等建筑材料需求表现情况,设备更新等政策发力带来工业生产和制造业投资增加,有望推动下游钢材需求升温,预计随着经济信心恢复,下游需求复苏,对焦煤价格形成支撑。预计2024年二季度煤炭企业盈利环比变化不大。

债市及样本企业指标情况

预计2024年二季度,煤炭企业新发债规模有所增长,存续债规模仍较大,债券集中兑付压力较大,债务期限结构尚需进一步改善。

2024年1~4月煤炭企业新发债总额为1,041.10亿元,同比增长299.10亿元,发债数量为68只,同比增加11只。从债券品种看,中期票据占发行总额比重最高,为50.14%,短期类债券(超短融)占比为40.15%,其余为9.71%。从发债主体信用等级来看,煤炭行业24家发债企业中,15家主体级别为AAA,7家主体级别为AA+,1家主体级别为AA-,1家主体级别为AA,发债主体级别仍集中在AAA;

存续债方面,截至2024年4月15日,煤炭行业企业存续债规模7,085.51亿元,同比有所下降,但规模仍较大,兑付时间主要集中在2024~2026年,其中于2024年和2025年到期规模占比分别为29.98%和28.94%。综合来看,债券集中兑付压力较大,债务期限结构尚需进一步改善。

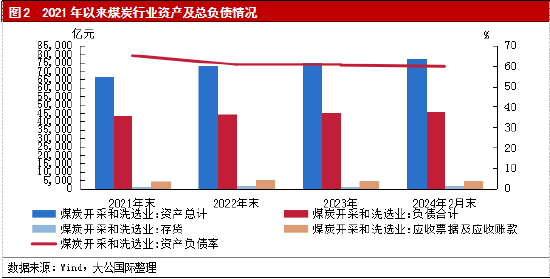

截至2024年2月末,煤炭开采和洗选业规模以上企业资产合计77,040.20亿元,同比增长1.80%;负债合计46,016.90亿元,同比增长1.60%,债务规模仍然较大;资产负债率59.73%,同比增长0.01个百分点,资产负债率仍保持较高水平,债务负担仍较重。截至2023年9月末,49家样本企业总负债规模合计为6.32万亿元,平均资产负债率为60.24%,同比略有下降。

由于前期资本支出较大,存量债务规模较高,煤炭企业债务偿还和投资支出较为依赖融资,预计2024年二季度,煤炭企业新发债规模有所增长,存续债规模仍较大,债券集中兑付压力较大,债务期限结构尚需进一步改善。

信用质量

预计2024年二季度,煤炭行业整体信用水平依然保持稳定。

煤炭行业发债主体级别仍集中在AAA,截至2024年4月15日,煤炭行业仍在债券市场有存续债券的发行主体共计47家,其中AAA级25家,AA+级12家,AA级6家,AA-级1家,BBB+级及以下3家。

信用评级体调整方面,2024年以来,煤炭行业无主体信用级别或展望发生调整情况。

总体来看,2024年一季度,受节假日及安监趋严的影响,原煤产量有所下降,下游需求偏弱,煤炭价格下行,预计二季度煤炭市场供需关系延续前期趋势,总体保持基本平衡。随着南方省份进入汛期以及风光电出力的增加,火电需求将受到一定的替代,预计电煤价格将继续呈下行趋势,但火力发电在发电领域主体地位不会改变,遇到极端情况下仍承担着兜底保供作用,考虑到迎峰度夏前,电厂采购补库需求的因素,煤价或将呈现阶段性反弹;非电煤领域,设备更新等政策发力带来工业生产和制造业投资增加,有望推动下游需求复苏,对焦煤价格形成支撑。煤炭企业盈利环比变化不大,煤炭行业整体信用水平依然保持稳定。同时,受“双碳”及“双控”等推进,部分企业运营或将承压,煤炭行业融资将向头部企业倾斜,且融资成本将出现较大差异,大型以上或优质的煤企仍具明显融资优势,行业内融资能力将继续分化。

报告声明

本报告分析及建议所依据的信息均来源于公开资料,本公司对这些信息的准确性和完整性不作任何保证,也不保证所依据的信息和建议不会发生任何变化。我们已力求报告内容的客观、公正,但文中的观点、结论和建议仅供参考,不构成任何投资建议。投资者依据本报告提供的信息进行证券投资所造成的一切后果,本公司概不负责。

本报告版权仅为本公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制和发布。如引用、刊发,需注明出处为大公国际,且不得对本报告进行有悖原意的引用、删节和修改。

(本文作者介绍:大公国际作为中国国新控股子公司,成立于1994年,拥有独创的评级方法和评级技术,科研成果丰富。)

责任编辑:赵思远

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。